ABC steuergünstiger Zuwendungen an Arbeitnehmer

Gedanken und Hinweise am 18.07.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Welche Zuwendungen die Arbeitsparteien vereinbaren können, um die Steuer- und Abgabenbelastung des Arbeitnehmers zu senken, zeigt die folgende alphabetische Übersicht.

Abfindungen

Auch Abfindungen können steuerbegünstigte Zuwendungen an Arbeitnehmer sein.Abfindungen, die ein Arbeitnehmer aufgrund einer vom Arbeitgeber veranlassten oder gerichtlich ausgesprochenen Auflösung des Dienstverhältnisses erhält, können einem ermäßigten Einkommensteuersatz unterliegen. Anzuwenden ist die sogenannten Fünftelregelung im Einkommensteuergesetz (EStG), die Progressionsnachteile abmildert, welche aufgrund eines außerordentlich hohen Einkommens im Abfindungsjahr entstehen.

Hinweis

Vereinfacht gesagt, wird bei der Fünftelregelung die Mehrsteuer errechnet, die auf ein Fünftel der Abfindung entfällt, und dieser Betrag dann mit fünf multipliziert, so dass sich die Einkommensteuer auf die Abfindung ergibt. Durch diesen Kniff bleibt der progressiv ansteigende Einkommensteuertarif unberücksichtigt, der beim Ansatz des vollen Abfindungsbetrags zu einem sprunghaften Anstieg der Steuerlast führen würde.

Die Tarifermäßigung fällt umso höher aus, je geringer das reguläre Einkommen des Arbeitnehmers ist. Sofern sich das reguläre Einkommen aber bereits in der Nähe des Spitzensteuersatzes von 42 % bewegt, verpufft der Vorteil aus der Fünftelmethode – sie wirkt sich ab einem regulären zu versteuernden Einkommen von derzeit jährlich 57.060 € (Grundtabelle) bzw. 114.120 € Splittingtabelle) nicht mehr steuermindernd aus.

Zu beachten ist, dass das Finanzamt den ermäßigten Steuersatz im Regelfall nur gewährt, wenn die Abfindung in einem Jahr zusammengeballt ausgezahlt wird und nicht in mehreren Teilbeträgen über verschiedene Jahre hinweg.

Zulässig sind aber abweichend ausgezahlte Teilleistungen, wenn sie

• nicht mehr als 10 % der gesamten Entschädigung ausmachen

oder

• niedriger sind als der Steuervorteil, der sich aus der ermäßigten Besteuerung der Hauptleistung ergibt.

Hinweis

Prüfen Sie, ob es günstiger ist, die gesamte Abfindung erst im Jahr nach der Entlassung zu zahlen, wenn dann die Einkünfte des Arbeitnehmers insgesamt geringer sind (z.B. wegen vorübergehender Arbeitslosigkeit).

Eine steuerbegünstigte Abfindung kann nach der Rechtsprechung des Bundesfinanzhofs (BFH) auch dann vorliegen, wenn ein Arbeitgeber seinem Arbeitnehmer einen Geldbetrag dafür zahlt, dass dieser seine Wochenarbeitszeit unbefristet reduziert. Es ist dann unerheblich, dass das Anstellungsverhältnis fortgeführt wird.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Aufmerksamkeiten

Freiwillige Sachzuwendungen bis 60 € (brutto, inklusive Umsatzsteuer), die Arbeitgeber ihren Arbeitnehmern oder deren Angehörigen aus besonderem persönlichen Anlass (z.B. Silberhochzeit, Bestehen eines Examens, runder Geburtstag usw.) gewähren, sind als sogenannte Aufmerksamkeiten lohnsteuerfrei. Gleiches gilt für die Sozialversicherung. Geldzuwendungen hingegen gehören immer zum steuer- und sozialversicherungspflichtigen Arbeitslohn – auch wenn sie unter 60 € liegen.Zu den steuerfreien Aufmerksamkeiten gehören auch Getränke und Genussmittel, die der Arbeitgeber den Arbeitnehmern im Betrieb unentgeltlich oder verbilligt überlässt. Das Gleiche gilt für Speisen, soweit ein betriebliches Interesse des Arbeitgebers vorliegt (z.B. bei außergewöhnlichen Arbeitseinsätzen oder Fortbildungsveranstaltungen), wenn ihr Wert 60 € nicht übersteigt.

Hinweis

Aufmerksamkeiten bis zu einem Wert von 60 € lösen auch keine umsatzsteuererhöhenden Folgen aus; es liegt kein steuerbarer Umsatz vor.

Auslagenersatz

Tätigt der Arbeitnehmer Ausgaben für Rechnung des Arbeitgebers, sind die Erstattungen durch den Arbeitgeber lohnsteuer- und sozialversicherungsfrei. Es liegt kein steuerpflichtiger Arbeitslohn vor, weil hier der Entlohnungscharakter fehlt. Voraussetzung ist jedoch, dass die Ausgaben einzeln (z.B. mit Rechnung) abgerechnet werden.Der steuerfreie Auslagenersatz umfasst beispielsweise:

• Gebühren für geschäftliche Telefongespräche

• Erstattungen für den Kauf von Betriebsbedarf

• Miete für eine Garage, in der ein Dienstwagen geparkt wird

• Bewirtungskosten für Geschäftsfreunde

Wenn ein Auslagenersatz als pauschaler Aufwendungsersatz gezahlt wird, muss dieser regelmäßig als Arbeitslohn versteuert werden. Derartige Zahlungen können aber ausnahmsweise steuerfrei bleiben, wenn sie regelmäßig getätigt werden und der Arbeitnehmer seine erstattungsfähigen Kosten über einen repräsentativen Zeitraum nachgewiesen hat (regelmäßig drei Monate).

Auch Auslagenersatz, den der Arbeitnehmer pauschal für das elektrische Aufladen seines Dienstwagens (z.B. an der Ladesäule zuhause) erhält, kann steuerfrei belassen werden. Das Bundesfinanzministerium hat hierfür folgende Monatspauschalen festgelegt, die für die Zeit bis zum 31.12.2020 gelten:

Sofern eine zusätzliche Lademöglichkeit beim Arbeitgeber vorhanden ist, betragen sie

• 20 € für Elektrofahrzeuge

und

• 10 € für Hybridelektrofahrzeuge.

Sofern keine zusätzliche Lademöglichkeit beim Arbeitgeber vorhanden ist, belaufen sie sich auf

• 50 € für Elektrofahrzeuge

und

• 25 € für Hybridelektrofahrzeuge.

Fallen beim Arbeitnehmer erfahrungsgemäß beruflich veranlasste Telefonkosten an, kann der Arbeitgeber ihm aus Vereinfachungsgründen pauschal und ohne Einzelnachweis bis zu 20 % des monatlichen Rechnungsbetrags, höchstens jedoch 20 € im Monat, steuerfrei erstatten.

Belegschaftsrabatte

Arbeitnehmer können Waren oder Dienstleistungen, die zur Liefer- und Leistungspalette ihres Arbeitgebers gehören (z.B. Lebensmittel eines Supermarktes), mit einem Kostenvorteil von bis zu 1.080 € jährlich lohnsteuer- und sozialversicherungsfrei vom Arbeitgeber beziehen (sog. Rabattfreibetrag). Der Arbeitgeber darf diese Waren bzw. Dienstleistungen jedoch nicht überwiegend für den Bedarf seiner Arbeitnehmer herstellen, vertreiben oder erbringen – dann entfällt diese Steuervergünstigung. Die Höhe des geldwerten Vorteils errechnet sich auf Grundlage des üblichen Bruttoverkaufspreises der Ware bzw. Dienstleistung, abzüglich eines 4%igen Abschlags.Beispiel

Ein Arbeitgeber betreibt ein Elektrofachgeschäft und schenkt seinem Arbeitnehmer einen Fernseher, den er in seinem Geschäft für 2.320 € anbietet. Unter Abzug des 4 %-Abschlags und eines Freibetrags von 1.080 € hat der Arbeitnehmer lediglich einen geldwerten Vorteil von 1.147,20 € (errechnet aus 2.320 € × 0,96 – 1.080 €) zu versteuern. Für dieses Jahr ist der Rabattfreibetrag für den Arbeitnehmer dann aber komplett verbraucht, so dass weitere in diesem Jahr gewährte Belegschaftsrabatte versteuert werden müssen.

Hinweis

Die Gewährung eines Belegschaftsrabatts in Form des geschenkten Fernsehers an den Arbeitnehmer löst Umsatzsteuer aus. Als Bemessungsgrundlage für den Umsatz ist der Einkaufspreis bzw. Selbstkostenpreis des Arbeitgebers (ohne Umsatzsteuer) heranzuziehen.

Erhält der Arbeitnehmer eine Ware oder Dienstleitung vom Arbeitgeber nicht komplett geschenkt, sondern muss er eine Zuzahlung leisten, so wird diese mit eingerechnet.

Beispiel

Ein Möbelhaus verkauft seinem Arbeitnehmer eine Schrankwand zu einem reduzierten Preis von 3.000 €; der übliche Bruttoverkaufspreis liegt bei 4.500 €.

Der geldwerte Vorteil ermittelt sich wie folgt:

um 4 % geminderter Endpreis 4.320 €

abzüglich Arbeitnehmerzuzahlung – 3.000 €

abzüglich Rabattfreibetrag – 1.080 €

zu versteuernder Vorteil 240 €

Ein Rabatt muss vom Arbeitnehmer nicht versteuert werden, wenn er üblicherweise auch den Kunden des Arbeitgebers eingeräumt wird.

Hinweis

Arbeitnehmer können den Freibetrag von 1.080 € für jedes ihrer Dienstverhältnisse beanspruchen. Das bedeutet: Bei einem Stellenwechsel innerhalb eines Jahres können sie den Freibetrag gleich zweimal nutzen. Auch wenn der Arbeitnehmer gleichzeitig in mehreren Arbeitsverhältnissen steht, vervielfältigt sich sein Freibetrag.

Betriebsveranstaltungen

– vergleiche unseren Beitrag "Betriebsveranstaltungen".Darlehen

Gewähren Arbeitgeber ihren Angestellten einen zinslosen oder zinsgünstigen Kredit, gehört der Zinsvorteil als Sachbezug zum steuer- und sozialversicherungspflichtigen Arbeitslohn. Jedoch können Vergünstigungen beansprucht werden:Bei der Ermittlung des geldwerten Vorteils muss zunächst geprüft werden, ob

• für das Arbeitgeberdarlehen die steuerbefreite monatliche 44-€-Grenze gilt (z.B. wenn ein Arbeitnehmer eines Einzelhändlers ein zinsverbilligtes Arbeitgeberdarlehen erhält)

oder

• es sich um einen Belegschaftsrabatt handelt, bei dem der Rabattfreibetrag von 1.080 € (siehe unter „Belegschaftsrabatte“) anwendbar ist (z.B. wenn ein Bankangestellter ein zinsverbilligtes Darlehen von seiner Bank erhält).

Im ersten Fall muss der dem Arbeitnehmer tatsächlich gewährte Zinssatz mit dem Zinssatz verglichen werden, der für vergleichbare Darlehen am Abgabeort gilt.

Beispiel

Ein Angestellter einer Anwaltskanzlei erhält vom Arbeitgeber einen Kredit über 40.000 € mit einem Darlehenszins von 3,4 %. Direktbanken bieten vergleichbare Darlehen zu 4,7 % an, so dass die Differenz von (4,7 % – 3,4 % =) 1,3 % den geldwerten Vorteil darstellt. Dies sind pro Jahr 520 € und monatlich 43,33 €.

Da dieser Betrag unter der Freigrenze von 44 € liegt, kann der Arbeitgeber seinem Arbeitnehmer das Darlehen ohne steuererhöhende Folgen zur Verfügung stellen.

Aus Vereinfachungsgründen dürfen die Arbeitsparteien als Vergleichswert auch den von der Deutschen Bundesbank zuletzt veröffentlichten Effektivzinssatz heranziehen und um einen 4%igen Abschlag mindern.

Beispiel

Der Arbeitnehmer erhält ein Arbeitgeberdarlehen von 30.000 € zu einem Zinssatz von 1,5 % jährlich. Der Vergleichszinssatz der Deutschen Bundesbank beträgt 2,5 %.

Maßstabszinssatz 2,5 %

abzüglich 4%iger Minderung – 0,1 %

Vergleichszinssatz 2,4 %

tatsächlich gezahlter Zinssatz – 1,5 %

Zinsverbilligung somit 0,9 %

Pro Monat ergibt sich somit ein geldwerter Vorteil von 22,50 € (0,9 % × 30.000 € × 1/12). Da die 44-€-Grenze unterschritten ist, bleibt der Vorteil steuerfrei.

Bei einem Belegschaftsrabatt (z.B. im Bankengewerbe) muss als Vergleichszinssatz der Effektivzinssatz herangezogen werden, den der Arbeitgeber fremden Letztverbrauchern im allgemeinen Geschäftsverkehr für Darlehen vergleichbarer Art gewährt. Auch hiervon darf noch ein 4%iger Abschlag vorgenommen werden.

Sowohl für Belegschaftsrabatte als auch für Fälle der 44-€-Freigrenze gilt: Beträgt der Kreditrestsaldo zum Ende des Lohnzahlungszeitraums nicht mehr als 2.600 €, muss der Arbeitnehmer den geldwerten Vorteil (unabhängig von der Höhe seiner Zinsersparnis) nicht mehr versteuern.

Hinweis zur Umsatzsteuer

Die Gewährung eines zinslosen oder zinsgünstigen Kredits ist umsatzsteuerfrei.

(Elektro-)Fahrräder

Arbeitgeber können ihren Arbeitnehmern betriebliche (Elektro-)Fahrräder steuerfrei zur privaten Nutzung überlassen; diese Befreiung gilt vorerst nur für drei Jahre (letztmalig somit für 2021).Voraussetzung ist, dass der Arbeitgeber diesen Vorteil zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt (also nicht zeitgleich mit der Fahrradüberlassung eine Kürzung des regulären Lohns vornimmt).

Hinweis

Steuerfrei ist nur die Überlassung des Fahrrads, nicht die Übereignung.

Ansonsten gilt bei der Überlassung eines (Elektro-) Fahrrads nachstehende Regelung zur Besteuerung der privaten Nutzung (einschließlich der Fahrten zwischen Wohnung und erster Tätigkeitsstätte):

Ausgangswert der Bemessung der privaten Nutzung ist die auf volle 100 € abgerundete Preisempfehlung im Zeitpunkt der Inbetriebnahme des Fahrrads.

Ab 2020 bis 2030 wird die private Nutzung mit einem Prozent - berechnet auf einem Viertel der Bemessungsgrundlage - besteuert.

Die 44-€-Freigrenze für Sachbezüge darf nicht in Anspruch genommen werden. Jedoch kann der Rabattfreibetrag von 1.080 € berücksichtigt werden, wenn das (Elektro-)Fahrrad zur Angebotspalette des Arbeitgebers gehört.

Elektrofahrzeuge

Kann ein Arbeitnehmer sein Elektro- oder Hybridelektrofahrzeug im Betrieb des Arbeitgebers oder eines verbundenen Unternehmens kostenlos oder verbilligt aufladen, ist dieser „Aufladevorteil“ (lohn-)steuerfrei. Alternativ kann der Arbeitgeber dem Arbeitnehmer vorübergehend eine betriebliche Ladevorrichtung steuerfrei zur privaten Nutzung überlassen (aber nicht endgültig übereignen). Begünstigt ist das Aufladen sowohl privater als auch betrieblicher Elektro- bzw. Hybridelektrofahrzeuge.Die Steuerfreiheit setzt voraus, dass der Arbeitgeber dem Arbeitnehmer die Vorteile zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt. Unter diesen Bedingungen kann sie auch für das Aufladen von Elektrofahrrädern beansprucht werden, sofern diese Geschwindigkeiten über 25 km/h erreichen und damit verkehrsrechtlich als Kfz eingeordnet werden.

Hinweis

Sofern der Arbeitgeber dem Arbeitnehmer eine Ladevorrichtung für Elektro- oder Hybridelektrofahrzeuge (dauerhaft) verbilligt oder kostenlos übereignet, kann der dem Arbeitnehmer daraus erwachsene Vorteil pauschal mit 25 % (lohn-)versteuert werden.

Die private Nutzung von Dienstwagen muss vom Arbeitnehmer grundsätzlich mit 1 % des inländischen Kfz-Bruttolistenpreises je Kalendermonat (lohn-)versteuert werden. Dieser Nutzungsvorteil halbiert sich jedoch auf 0,5 % pro Monat, wenn ein Elektrofahrzeug oder extern aufladbares Hybridelektrofahrzeug genutzt wird. Sofern der Nutzungsvorteil nach der Fahrtenbuchmethode ermittelt wird, müssen bei der Berechnung der Kfz-Gesamtkosten nur die hälftigen Anschaffungskosten von (Hybrid-)Elektrofahrzeugen einbezogen werden, so dass er hierbei ebenfalls niedriger ausfällt.

Hinweis

Die Halbierungsregeln gelten nur für (Hybrid-)Elektrofahrzeuge, die in der Zeit vom 01.01.2019 bis zum 31.12.2021 angeschafft oder geleast werden.

Fehlgeldentschädigungen

Erhalten Arbeitnehmer im Kassen- oder Zähldienst von ihrem Arbeitgeber ein pauschales Mankogeld (Fehlgeld) dafür, dass sie begrenzt für Fehlbeträge in der Kasse haften und diese mit privatem Geld ausgleichen, ist diese Entschädigung regelmäßig bis 16 € pro Monat lohnsteuer- und sozialversicherungsfrei. Zahlt der Arbeitgeber mehr, ist der übersteigende Betrag steuerpflichtig.Ersetzt der Arbeitgeber tatsächliche Kassenfehlbestände, ist der vom Arbeitgeber aufgewendete Erstattungsbetrag lohnsteuer- und sozialversicherungsfrei.

Geburtstagsfeiern

Richtet ein Arbeitgeber anlässlich des runden Geburtstags eines Arbeitnehmers einen Empfang aus, stellen die Aufwendungen hierfür keinen steuerpflichtigen Arbeitslohn dar, wenn es sich um eine betriebliche Veranstaltung handelt. Hierfür sprechen unter anderem folgende Indizien:• Der Arbeitgeber tritt als Gastgeber auf,

• er bestimmt die Gästeliste,

• der Empfang findet in den Geschäftsräumen des Unternehmens statt.

Die anteiligen Kosten für den Empfang, die auf den Arbeitnehmer und seine teilnehmenden Familienangehörigen bzw. privaten Gäste entfallen, müssen beim Arbeitnehmer jedoch lohnversteuert werden, wenn die Aufwendungen mehr als 110 € je teilnehmender Person betragen; in diese Grenze sind auch Geschenke bis zu einem Gesamtwert von 60 € einzubeziehen.

Gesundheitsförderung

Der Arbeitgeber kann pro Arbeitnehmer und Jahr bis zu 600 € steuer- und sozialabgabenfrei für Gesundheitsförderungsmaßnahmen ausgeben (Freibetrag).Begünstigt sind unter anderem Maßnahmen zur Stressbewältigung am Arbeitsplatz, zur Vorbeugung gegen Belastungen des Bewegungsapparats und gegen Suchtmittelkonsum, wie beispielsweise Aktionen „Rauchfrei im Betrieb“ oder „Nüchternheit am Arbeitsplatz“, sowie eine gesundheitsgerechte betriebliche Gemeinschaftsverpflegung.

Unter die Steuerbefreiung fallen auch Barzuschüsse des Arbeitgebers an Arbeitnehmer, die externe Gesundheitsangebote wahrnehmen. Der Betrieb kann die entstandenen Kosten direkt bezahlen oder im Nachhinein erstatten. Die Übernahme von Mitgliedsbeiträgen an Sportvereine ist aber nicht steuerbefreit. Der Betrieb darf den Besuch eines Fitnessstudios dann bezuschussen, wenn dessen Angebote von einer Krankenkasse als förderungswürdig eingestuft sind.

Hinweis

Wichtig ist, dass der Arbeitnehmer die Leistungen zur Gesundheitsförderung zusätzlich zu seinem normalen Gehalt erhält.

Der Betrieb darf also den Lohn des Arbeitnehmers nicht um jährlich 600 € mindern, um ihm dann anschließend in gleicher Höhe Kostenzuschüsse für Gesundheitsmaßnahmen zu gewähren. In diesem Fall kann der 600-€-Freibetrag nicht beansprucht werden. Möglich ist jedoch ein anderer Weg: Vereinbaren die Arbeitsparteien anstelle einer Gehaltserhöhung von 600 €, dass der Arbeitgeber künftig 600 € für die Gesundheitsförderung ausgibt, erhält der Angestellte netto letztlich mehr als im Fall der regulären Gehaltserhöhung, weil dann der Freibetrag gilt.

Jobtickets

Arbeitgeberzuschüsse für Pendelfahrten zur Arbeit mit öffentlichen Verkehrsmitteln im Linienverkehr (ohne Luftverkehr) sind steuer- und sozialversicherungsfrei, sofern sie dem Arbeitnehmer zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden.Beispiel

Ein Arbeitnehmer pendelt mit dem ICE arbeitstäglich zwischen Köln und Frankfurt am Main, um zu seiner ersten Tätigkeitsstätte zu gelangen. Der Arbeitgeber zahlt hierfür einen Zuschuss.

Da der ICE ein öffentliches Verkehrsmittel im Linienverkehr ist, kann der Zuschuss des Arbeitgebers steuerfrei bleiben.

Die Steuerbefreiung erfasst auch private Fahrten mit einem Jobticket im öffentlichen Personennahverkehr.

Beispiel

Ein Arbeitnehmer kauft sich eine Monatsfahrkarte für den öffentlichen Personennahverkehr, die er auch für private Fahrten nutzt.

Der Arbeitgeber kann dem Arbeitnehmer die Kosten der Monatsfahrkarte steuerfrei erstatten.

Die Steuerfreiheit gilt nicht nur für Zuschüsse des Arbeitgebers, sondern auch für das verbilligte oder kostenlose Überlassen von Fahrausweisen.

Hinweis

Arbeitnehmer müssen die erhaltenen „Pendelvorteile“ des Arbeitgebers dann aber von ihrer Entfernungspauschale abziehen, die sie als Werbungskosten in ihrer Einkommensteuererklärung geltend machen.

Nicht steuerbefreit sind Arbeitgeberzuschüsse für die Nutzung von Taxen, Flugzeugen oder privaten Fahrdiensten.

Wenn das Jobticket im Rahmen einer Gehaltsumwandlung ausgegeben wird, kann dieser Sachbezug pauschal mit 25 % versteuert werden. Es erfolgt keine Anrechnung der pauschal besteuerten Zuschüsse auf die Entfernungspauschale.

Kinderbetreuung

Lohnsteuer- und sozialversicherungsfrei sind Arbeitgeberleistungen zur Unterbringung und Betreuung von nicht schulpflichtigen Kindern des Arbeitnehmers in betrieblichen und außerbetrieblichen Kindergärten. Begünstigt ist auch die Betreuung des Kindes in Schulkindergärten, Kindertagesstätten, Kinderkrippen, bei Tagesmüttern, Wochenmüttern oder Ganztagspflegestellen.Hinweis

Steuer- und Beitragsfreiheit tritt allerdings nur ein, wenn der Arbeitgeber die Betreuungsleistungen zusätzlich zum ohnehin geschuldeten Arbeitslohn erbringt. Eine Gehaltsumwandlung (Herabsetzung des Lohns und stattdessen Übernahme der Kinderbetreuungskosten) erkennt der Fiskus steuerlich nicht an.

Tipp

Die Steuerbefreiung bleibt aber gewahrt, wenn die Arbeitsparteien den Kinderbetreuungszuschuss anstatt einer Lohnerhöhung vereinbaren.

Für die Steuerfreiheit der Betreuungszuschüsse muss nicht einmal der beim Arbeitgeber beschäftigte Elternteil die Kosten getragen haben. Lebt das Kind beispielsweise beim Ex-Partner, kann der Arbeitgeber auch dessen Aufwendungen übernehmen, ohne dass dieser Vorgang eine Mehrsteuer beim Arbeitnehmer auslöst.

Zahlt der Arbeitgeber den Zuschuss in bar aus, muss ihm der Arbeitnehmer einen Nachweis über die angefallenen Kosten vorlegen, damit Steuerfreiheit eintritt. Der Arbeitgeber muss diese Nachweise im Original als Belege zum Lohnkonto aufbewahren. Der Höhe der Arbeitgeberleistungen sind hierbei keine Grenzen gesetzt, sofern der Betrag nicht über den tatsächlich entstandenen Kosten liegt. In Höhe der erhaltenen Erstattungen können Arbeitnehmer dann jedoch keine Kinderbetreuungskosten mehr in der Steuererklärung absetzen.

Hinweis

Aufwendungen für die Betreuung des Kindes im eigenen Haushalt (z.B. durch eine Haushaltshilfe) können vom Arbeitgeber nicht lohnsteuer- und sozialversicherungsfrei erstattet werden. Gleiches gilt für Leistungen des Arbeitgebers, die den Unterricht von Kindern finanzieren (z.B. Besuch einer Vorschule) und nicht unmittelbar der Betreuung dienen (z.B. die Beförderung zwischen Wohnung und Kindergarten).

Hinweis zur Umsatzsteuer

Das Zurverfügungstellen von Betriebskindergärten ist nicht umsatzsteuerbar.

Neben Betreuungszuschüssen für nicht schulpflichtige Kinder kann der Arbeitgeber auch steuerfreie Zuschüsse zur kurzfristigen (nicht regelmäßigen) Betreuung von schulpflichtigen Kindern bis 14 Jahren leisten. Hierfür gilt ein jährlicher Freibetrag von 600 €. Voraussetzung für die Steuerfreiheit ist, dass die Zuschüsse zusätzlich zum Arbeitslohn gewährt werden und die kurzfristige „Notbetreuung“ des Kindes aus zwingenden und beruflich veranlassten Gründen notwendig ist. In diesem Fall ist auch eine Betreuung im privaten Haushalt des Arbeitnehmers erlaubt.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Schadenersatz

Schadenersatzleistungen des Arbeitgebers an den Arbeitnehmer gehören nicht zum Arbeitslohn, wenn dieser zur Leistung verpflichtet ist oder einen zivilrechtlichen Schadenersatzanspruch des Arbeitnehmers wegen schuldhafter Verletzungen arbeitsvertraglicher Fürsorgepflichten erfüllt.Hinweis

Bei diesem Schadenersatz fehlt es an einem Leistungsaustausch, so dass keine Umsatzsteuer anfällt (nicht steuerbarer Vorgang).

Sonstige Beihilfen

Erholungsbeihilfen stellen grundsätzlich steuerpflichtigen Arbeitslohn dar. Für diese Beihilfen kann der Arbeitgeber die Lohnsteuer jedoch pauschal mit 25 % übernehmen.Maximale pauschalierbare Beihilfen pro Jahr sind:

• 156 € für Arbeitnehmer,

• 104 € für Ehegatten

und

• 52 € je Kind.

Hinweis

Beihilfen im Krankheits- oder Unglücksfall sind bis 600 € je Kalenderjahr lohnsteuer- und sozialversicherungsfrei. Bei Betrieben mit mindestens fünf Arbeitnehmern müssen aber zusätzliche Voraussetzungen erfüllt werden (z.B. Einrichtung einer Unterstützungskasse, Beteiligung des Betriebsrats etc.).

Sparanreize

• MitarbeiterbeteiligungDie Abgabe von Firmenbeteiligungen an Arbeitnehmer bleibt bei jährlichen Vorteilen bis zu 360 € steuer- und sozialversicherungsfrei. Zur Vorteilsberechnung muss der Beteiligungswert im Zeitpunkt der Überlassung (sog. gemeiner Wert) herangezogen werden; hiervon werden dann etwaige Zuzahlungen des Arbeitnehmers abgezogen. Diese Befreiung bezieht sich auf die unentgeltliche oder verbilligte Überlassung von Vermögensbeteiligungen am Unternehmen des Arbeitgebers und an Mitarbeiterbeteiligungsfonds.

Voraussetzung für die Steuerfreiheit ist noch nicht einmal, dass die Vermögensbeteiligung zusätzlich zu ohnehin geschuldeten Leistungen gewährt wird. Sie darf somit auch auf bestehende Lohnansprüche angerechnet werden.

Voraussetzung für die Steuerfreiheit ist jedoch, dass der Vorteil allen Arbeitnehmern offensteht, die mindestens ein Jahr im Betrieb beschäftigt sind. Die Teilnahme an Mitarbeiterkapitalbeteiligungen muss zudem freiwillig sein.

Nicht begünstigt sind Geldleistungen des Arbeitgebers zum Erwerb von Beteiligungen sowie der Erwerb von herkömmlichen Aktien- oder Mischfonds.

Hinweis

Begünstigt werden alle Personen im Rahmen eines gegenwärtigen Dienstverhältnisses, also auch Aushilfskräfte und Minijobber. Die Steuerfreiheit kann beim unterjährigen Arbeitgeberwechsel oder bei parallelen Arbeitsverhältnissen mehrfach in Anspruch genommen werden.

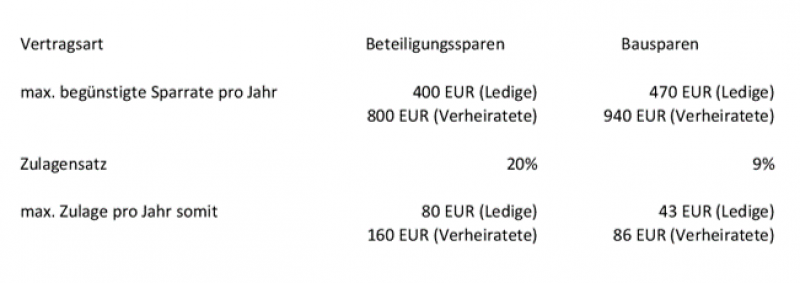

• Vermögenswirksame Leistungen (VL)

Geldleistungen, die der Arbeitgeber für den Arbeitnehmer anlegt, werden als vermögenswirksame Leistungen bezeichnet. Diese Sparform wird vom Fiskus durch die sogenannte Arbeitnehmersparzulage subventioniert. Arbeitnehmer haben einen Anspruch auf die Zulage, wenn ihr zu versteuerndes Einkommen

• 17.900 € bei Alleinstehenden

bzw.

• 35.800 € bei Zusammenveranlagung

nicht überschreitet und sie vermögenswirksame Leistungen für wohnwirtschaftliche Zwecke ansparen (z.B. in einem Bausparvertrag).

Für andere Anlageformen liegt die Einkommensgrenze bei 20.000 € (Alleinstehende) bzw. 40.000 € (Ehegatten/Lebenspartner).

Die Mittel zur Ansparung kann der Arbeitgeber laut Vereinbarung oder Tarifvertrag zusätzlich zum normalen Gehalt extra zahlen. Alternativ kann der Arbeitnehmer den Betrag vom eigenen Lohn abzweigen.

Es gelten folgende Förderhöchstwerte:

Trinkgelder

Trinkgeld, das ein Arbeitnehmer anlässlich einer Arbeitsleistung von Dritten erhält, ist in unbegrenzter Höhe steuer- und sozialversicherungsfrei. Diese Folgen treten jedoch nur ein, wenn das Trinkgeld dem Arbeitnehmer freiwillig – ohne Rechtsanspruch – und zusätzlich zu dem für die Arbeitsleistung geschuldeten Betrag gezahlt wird.Hinweis

Das dem Bedienungspersonal freiwillig gezahlte Trinkgeld gehört nicht zum Entgelt für die Leistungen des Unternehmers und ist daher umsatzsteuerrechtlich nicht zu erfassen.

Warengutscheine

Gutscheine über Waren bzw. Dienstleistungen, die der Arbeitgeber seinen Arbeitnehmern zuwendet, stellen typischerweise Sachbezüge dar. Der entsprechende Vorteil ist mit dem üblichen Verkaufspreis (Bruttowert) abzüglich eines pauschalen Preisnachlasses von 4 % anzusetzen und kann steuerlich komplett außer Ansatz bleiben, wenn er monatlich insgesamt 44 € nicht übersteigt. Der 4%ige Abschlag darf bei der Berechnung jedoch nicht abgezogen werden, wenn der Warengutschein eine konkrete Betragsangabe enthält. In diesem Fall müssen die Arbeitsparteien den ungekürzten Wert des Gutscheins bei der Vorteilsberechnung ansetzen.Hinweis

Bei Gutscheinen liegt auch dann ein begünstigter Sachbezug vor, wenn sie bei einem Dritten (einem fremden Leistungserbringer) einzulösen sind und neben der Bezeichnung der abzugebenden Ware oder Dienstleistung auch einen anzurechnenden Betrag oder Höchstbetrag enthalten. In diesem Fall hat der Gutschein nicht mehr die Funktion von Bargeld, so dass er unter die 44-€-Freigrenze gefasst werden kann.

Als Gutscheine kommen beispielsweise Benzingutscheine, Buchgutscheine oder Gutscheine für sportliche Aktivitäten in Betracht.

Wohnungen

In Städten mit einem hohen Mietniveau muss kein Sachbezug für die Wohnungsüberlassung an einen Arbeitnehmer angesetzt werden, wenn dessen Miete inklusive Nebenkosten mindestens Zweidrittel des ortsüblichen Mietwerts beträgt und dieser nicht bei mehr als 25 € pro Quadratmeter liegt.Beachten Sie bitte auch den Rechtsstand dieses Textes: Juni 2020

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Wir veröffentlichen zu diesen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden verschiedene Anregungen und Hinweise geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Umfangreiche Vorteile

Steuerberatung digital

erklärt Steuerberater COUNSELOR

Die Steuerberatung und die Buchhaltung in digitaler Form bringt viele Vorteile.

Lesen Sie im Artikel "Das Mandanten-Postfach" einige Hinweise hierzu.

Immobilien + Steuern

Angaben zu Immobilien

Gelistet von COUNSELOR, Steuerberater

Welche Unterlagen werden für die Steuererklärung zu Immobilien benötigt?

Es ist egal, ob Sie diese Unterlagen digital über Ihr Mandanten-Postfach Ihrem Steuerberater COUNSELOR zur Verfügung stellen oder im Original bei der Kanzlei einreichen. Die in der Liste genannten Unterlagen zu Ihrer Immobilie werden immer benötigt, um eine vernünftige Steuererklärung zu erstellen.

Welche Unterlagen zusammenzustellen sind, erfahren Sie in unserer Arbeitshilfe "Angaben zu Immobilien".

Arbeitshilfen

Wir stellen einige Arbeitshilfen zur Verfügung, die die Arbeit und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Eine Zusammenstellung der Vorlagen finden Sie bei unseren Arbeitshilfen.

Getrennte Kasse

Die Aufteilung der Einkommensteuer

Angebot der COUNSELOR, Steuerberater

Die Zusammenveranlagung von Eheleuten in der Einkommensteuer bringt steuerliche Vorteile.

Damit eine getrennte Kasse auch in der Ehe möglich bleibt, besteht die Möglichkeit die Einkommensteuer "aufzuteilen", ohne die Vorteile zu verlieren.

Wir rechen Ihnen die entsprechenden Zahlen gern mit Ihrer Steuererklärung aus. Lesen Sie hierzu unseren Beitrag "Einkommensteuer Aufteilung".

Steuern und Immobilien

Vermietung und Verpachtung

Beratung von COUNSELOR, Steuerberater

Lesen Sie gern einige Gedanken zu den Einkünften aus Vermietung und Verpachtung in unserem Artikel "Vermietung und Verpachtung".

Empfehlungen

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

Umsatzsteuer

Mehrwertsteuer + Vorsteuer

Gedanken der COUNSELOR

Ein paar Überlegungen und Hinweise zu der Verbrauchssteuer finden Sie auf der Seite "Umsatzsteuer"

In diesem Zusammenhang sind auch die Überlegungen

"Wie teuer ist der fehlende Vorsteuerabzug?"

und

Wieviel Mehrwertsteuer soll ich berechnen - 7 oder 19 Prozent

interessant. Zusätzlich können wir nur empfehlen, sich die "Rechnungsvorschriften" anzusehen.

"Steuer" - Geschenke

Steuerlich absetzbare Gaben

Hinweise von COUNSELOR

Kann man Geschenke steuerlich absetzen?

Wie viele Geschenke sind absetzbar?

Sparen Geschenke und Gaben Einkommensteuer?

Was ist bei Geschenken zu beachten?

Viele Antworten lesen Sie auf unseren Seiten "Geschenke - in der steuerlichen Betrachtung" und "Geschenke erhalten die Freundschaft".

Auch interessant sind die Überlegungen zu "Blumen".

Die COUNSELOR wünscht viel Spaß beim Lesen.