Die E-Bilanz oder EBilanz - ein Überblick

Grundlagen - Form und Möglichkeiten in der E-Bilanz der elektronischen EBilanz

Gedanken zur E-Bilanz am 06.06.2020 vom Counselor Ralph J. Schnaars, Steuerberater in Norderstedt

Der Steuerberater für Unternehmer

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

erstellt die E- Bilanz zu jedem Jahresabschluss für Mandanten

Inhalt

1 Einführung

2 Grundlagen zur E-Bilanz

2.1 Wer ist betroffen?

2.2 Was muss übermittelt werden?

2.3 Ab wann greift sie?

2.4 Was ändert sich 2015?

2.5 Gibt es Ausnahmen?

3 Welche Form hat die E-Bilanz?

3.1 Welche Datenstruktur muss eingehalten werden?

3.2 Wie funktioniert dies in der Praxis?

4 Zusätzliche Möglichkeiten der Veröffentlichung

5 Wie geht man mit der E-Bilanz um?

6 Checkliste E-Bilanz

1 Einführung

Die Pflicht zur elektronischen Übermittlung von Bilanzen und GuV wurde mit § 5b des Einkommensteuergesetzes im Rahmen des Steuerbürokratieabbaugesetzes eingeführt.

Sie ist Bestandteil der nationalen E-Government-Strategie, welche die Digitalisierung der Prozesse innerhalb der Regierung und Verwaltung verfolgt.

Damit soll das Besteuerungsverfahren durch eine medienbruchfreie Kommunikation zwischen Finanzbehörde und Steuerpflichtigem effizienter gestaltet werden.

Fest installiert ist inzwischen der elektronische Datenaustausch in den Bereichen

• Elektronische Übermittlung von Steuererklärungen

• Elektronische Übermittlung von Umsatzsteuer-Voranmeldungen

• Elektronische Übermittlung von Lohnsteuer-Anmeldungen

• Abruf des elektronischen Steuerkontos

• Elektronischer Abruf von Kirchensteuerabzugsmerkmalen

Der Datenaustausch bezüglich des elektronischen Datenabrufs im Zusammenhang mit der vorausgefüllten Steuererklärung wird ebenfalls sukzessive eingeführt.

2 Grundlagen zur E-Bilanz

2.1 Wer ist betroffen?

Die Verpflichtung zur elektronischen Übermittlung der Bilanzen gilt für alle Unternehmen, die ihren Gewinn durch Betriebsvermögensvergleich in Form einer Bilanz ermitteln.

Inländische Unternehmen mit ausländischen Betriebsstätten müssen die Übermittlung der Daten für das Unternehmen als Ganzes einreichen; bei ausländischen Unternehmen mit inländischer Betriebsstätte beschränkt sich die Aufstellung der Bilanz und Gewinn- und Verlustrechnung auf die inländische Betriebsstätte als unselbstständiger Teil der Unternehmens.

Auf unbeschränkt körperschaftsteuerpflichtige Körperschaften, die persönlich von der Körperschaftsteuer befreit sind (z.B. politische Parteien, Berufsverbände ohne öffentlich-rechtlichen Charakter), sind die Vorschriften über die E-Bilanz nicht anzuwenden.

2.2 Was muss übermittelt werden?

Grundsätzlich sind die Inhalte der Bilanz und der Gewinn- und Verlustrechnung durch Datenfernübertragung zu ermitteln, wenn Sie als Steuerpflichtiger nach handels- und steuerrechtlichen Bestimmungen diese aufstellen müssen oder freiwillig aufstellen.

Hierbei müssen Sie die Handelsbilanz nebst Gewinn- und Verlustrechnung mit Überleitungsrechnung der Wertansätze aus der Handelsbilanz zur Steuerbilanz übersenden.

Alternativ können Sie auch gleich eine gesonderte Steuerbilanz übersenden.

Einzelunternehmen und Personengesellschaften müssen eine steuerliche Gewinnermittlung elektronisch übertragen.

Die Pflicht zur elektronischen Übermittlung gilt auch insbesondere für Eröffnungsbilanzen, berichtigte oder geänderte Bilanzen und Bilanzen, die durch Umwandlungsfälle (z.B. anlässlich einer Betriebsveräußerung, Betriebsaufgabe oder des Wechsels einer Gewinnermittlungsart) erstellt werden müssen.

Zwischenbilanzen aufgrund von Gesellschafterwechsel sowie Liquidationsbilanzen sind ebenfalls betroffen.

Hinweis

Der Anhang sowie der Lagebericht können weiterhin in Papierform an das Finanzamt gesandt werden. Gleiches gilt für die Haftungsverhältnisse, die Berichte des Aufsichtsrats und Gesellschafterbeschlüsse.

Die Kapitalflussrechnung, der Eigenkapitalspiegel sowie der Anlagenspiegel können freiwillig elektronisch übertragen werden oder - wie bisher - in Papierform an das Finanzamt gesendet werden.

2.3 Ab wann greift sie?

Alle bilanzierenden Unternehmen mussten erstmals verpflichtend für Jahresabschlüsse, deren Wirtschaftsjahr 2012 begann (die also 2013 zu melden waren) ihre Bilanzen elektronisch übertragen. Das Finanzamt beanstandete es jedoch nicht, wenn 2013 noch der Jahresabschluss in Papierform einging.

Faktisch müssen also erst ab 2014 die Abschlüsse für das Wirtschaftsjahr 2013 in elektronischer Form erfolgen.

2.4 Was ändert sich 2015?

Für einige Unternehmen gilt eine verlängerte Übergangsfrist für die Abgabe der E-Bilanz. Diese Unternehmen müssen ihre Jahresabschlüsse für 2015 erstmals im Wirtschaftsjahr 2016 elektronisch übermitteln:

• Inländische Unternehmen mit ausländischer Betriebsstätte

• Ausländische Unternehmen mit inländischer Betriebsstätte

• Steuerbegünstige Körperschaften, die für ihren wirtschaftlichen Geschäftsbetrieb bilanzieren (z.B. gemeinnützige Vereine, die einen wirtschaftlichen Geschäftsbetrieb, z.B. eine Kantine, betreiben)

• Juristische Personen des öffentlichen Rechts mit Betrieben gewerblicher Art (z.B. Berufsverbände mit angeschlossenem Fortbildungsinstitut).

Bilanzierende Personengesellschaften, die steuerlich als Mitunternehmerschaften zu qualifizieren sind (sogenannte mehrstöckige Personengesellschaften), müssen außerdem zusätzlich zu ihrer Gesamthandsbilanz ab 01.01.2015 (bzw. bei abweichendem Wirtschaftsjahr ab 2015/2016) nun auch die Sonder- und Ergänzungsbilanzen in strukturierter Form übermitteln.

Zusätzlich muss für jeden Gesellschafter eine individuelle Kapitalkontenentwicklung nach in der Taxonomie vorgegebenem Schema bei der Finanzverwaltung eingereicht werden.

Beide Verpflichtungen erfordern, dass die übermittelten Informationen zwischen der Mitunternehmerschaft und ihren Mitunternehmern einerseits sowie zwischen den Mitunternehmern und deren Sonder- bzw. Ergänzungsbilanzen und Kapitalkonten andererseits eindeutig zuzuordnen sind. Um dies sicherzustellen, sind für jeden Mitunternehmer diverse Stammdaten zu erfassen.

Insbesondere bei sogenannten „Publikumsgesellschaften“ mit vielen beteiligten Gesellschaftern (wie dies bei Kommanditgesellschaften der Fall sein kann) stellt allein die Stammdatenverwaltung schon eine organisatorische wie technische Herausforderung dar.

2.5 Gibt es Ausnahmen?

In Fällen unbilliger Härte kann auf Antrag auf die elektronische Übermittlung der Bilanz und der Gewinn- und Verlustrechnung verzichtet werden, beispielsweise wenn Sie als Steuerpflichtiger nicht über die technischen Möglichkeiten verfügen oder die Beschaffung einer solchen Anlage für Sie einen nicht unerheblichen finanziellen Aufwand begründen würde.

Wenn dem Härtefallantrag nicht entsprochen werden kann, kann das Finanzamt die Verpflichtung zur elektronischen Übermittlung durch Androhung und Festsetzung eines Zwangsgeldes in Höhe von max. 25.000 € durchsetzen.

In der Anfangsphase der E-Bilanz wurden diese harten Bandagen von den Finanzämtern noch nicht angelegt.

3 Welche Form hat die E-Bilanz?

Durch die Umstellung auf die E-Bilanz ist für das betriebliche Rechnungswesen von Unternehmen aller Größenordnungen ein erheblicher Umstellungsaufwand entstanden. Der gesamte Rechnungswesenprozess mit seinen steuerlichen Deklarationspflichten musste hierzu an die neuen Vorgaben angepasst werden.

Im Wesentlichen sind im Rahmen eines fortlaufenden Prozesses an folgende Bereiche erhöhte Anforderungen zu stellen:

• Software: Die Softwarevoraussetzungen müssen an die elektronische Datenübermittlung angepasst werden.

• Kontenrahmen: Sämtliche Kontenrahmen müssen unter Berücksichtigung der Taxonomie-Vorgaben neu eingerichtet werden.

3.1 Welche Datenstruktur muss eingehalten werden?

PDF-, Word- oder auch HTML-Dokumente sind zwar optisch ansprechend, jedoch können aus ihnen die Zahlen und ihre Bedeutung für finanzwirtschaftliche Informationen nicht automatisch extrahiert werden.

Daher muss für die E-Bilanz das XBRL-Format (extensible Business Reporting Language) gewählt werden, das Finanzinformationen strukturiert und standardisiert wiedergibt.

Diese Standards werden in sogenannten „Taxonomien“ zusammengefasst.

Es gibt für dieses Datenformat unterschiedliche Taxonomien, wobei die sogenannte Kerntaxonomie die zu übermittelnden Felder branchenneutral definiert.

Spezialtaxonomien ersetzen die Kerntaxonomie für die Branchen „Banken und Versicherungen“. Für bestimmte Branchen, wie etwa die Wohnungswirtschaft, Krankenhäuser, Pflegeeinrichtungen, Land- und Forstwirtschaft, Kommunale Eigenbetriebe und Verkehrsunternehmen, wird die Kerntaxonomie noch durch Ergänzungstaxonomien erweitert.

Hinweis

Welche Taxonomie speziell für Ihr Unternehmen anzuwenden ist, kann gerne bei einem persönlichen Gespräch mit uns geklärt werden.

Auch für Eröffnungsbilanzen, die nach dem 31.12.2013 aufgestellt werden müssen, müssen die Kerntaxonomie mit entsprechenden Ergänzungstaxonomien angewendet werden.

3.2 Wie funktioniert dies in der Praxis?

Die Kerntaxonomie enthält die für den Mindestumfang erforderlichen Positionen und Felder, die Sie mit den am Bilanzstichtag vorhandenen Daten der einzelnen Buchungskonten füllen. Dies gilt natürlich nur dann, wenn ein derartiger Geschäftsvorfall überhaupt vorlag.

Hat ein Posten im eigenen Abschluss nicht die gleiche Bezeichnung wie die Position in der Taxonomie, so ist eine Zuordnung des Inhalts dieses Postens auf eine in der Taxonomie vorhandene Position erforderlich.

Beispiel

Kontobezeichnung in der Buchführung: Aushilfslöhne

Zuordnung zur Taxonomieposition: Löhne für Minijobs

Kontobezeichnung in der Buchführung: Fremdarbeiten (Vertrieb)

Zuordnung zur Taxonomieposition: Provisionen

Neben den regulären Positionen (wie z.B. Sachanlagen) gibt es noch weitere Positionen als Ausweichmöglichkeit, sogenannte

• Auffangpositionen

und

• unzulässige Positionen.

Wenn keine Taxonomieposition den Sachverhalt zutreffend darstellt, können Sie die Auffangpositionen für die Zuordnung nutzen.

Wenn Sie in Ihrer Buchhaltung einen Posten haben, der auch den diversen Auffangpositionen nicht zuzuordnen ist, gibt es als letzte Möglichkeit in der Taxonomie die Position „Unzulässige Positionen“.

Eine Übermittlung von individuellen Erweiterungen der Taxonomien durch das eigene Unternehmen ist hierbei nicht möglich. Die individuelle Erweiterung der Positionsbeschreibungen würde die mit der Einführung der E-Bilanz angestrebte Standardisierung untergraben und zu einem Wildwuchs an Positionsbeschreibungen führen.

Innerhalb der unterschiedlichen Positionen müssen Sie die Felder mit Ihren Daten befüllen, wobei es hier mehrere spezielle Arten von Feldern gibt:

• Mussfelder: Wie der Name vermuten lässt, müssen diese zwingend befüllt werden. Wenn es keinen eigenen Posten für die betreffende Position in Ihren Buchungskonten gibt, müssen Sie dieses Feld mit einem Leerwert (sogenannter NIL-Wert) befüllen.

• Mussfelder, für die ein Kontennachweis erwünscht ist: Wie Mussfelder, jedoch muss hier noch ein Auszug aus der Summen-/Saldenliste übermittelt werden.

• Summenmussfelder: Diese Felder werden mit der Summe der Mussfelder der zugehörigen Unterpositionen gefüllt.

Bei der Übermittlung der E-Bilanzdaten, die Sie in die Felder der jeweiligen Positionen eingepflegt haben, werden diese Daten vom Finanzamt automatisch durch einen sogenannten Elster Rich Client (ERiC) auf ihre Vollständigkeit und Konsistenz geprüft.

Bei rechnerischen Fehlern werden die Daten beim Versuch der Übertragung vom Finanzamt-System abgelehnt und ein Fehlerprotokoll erstellt.

Eine elektronische Übermittlung des Jahresabschlusses ist somit nicht möglich, bis der Fehler behoben wird.

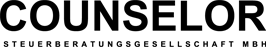

Um das Ungetüm „Taxonomie“ nun etwas plastischer zu veranschaulichen werden in der folgenden Tabelle aus dem Datensatz der Kerntaxonomie einige Bereiche herausgegriffen:

Beispiel

Hier sehen wir einen Ausschnitt aus dem Anlagevermögen.

Das Summenmussfeld gibt an, dass sich die Position „Sachanlagen“ aus den „technischen Anlagen und Maschinen“, „anderen Anlagen, Betriebs- und Geschäftsausstattung“ sowie gegebenenfalls weiteren Posten zusammensetzt.

Diese Posten stellen Mussfelder dar, die zwingend zu übermitteln sind. Die Übermittlung der Mussfelder unterliegt der elektronischen Vollständigkeitsprüfung.

Aus diesem Grund muss in diesen Feldern, auch wenn bei einem Unternehmen beispielsweise aufgrund der Rechtsform für das Mussfeld kein entsprechendes Konto geführt wird, ein Leerwert (NIL) übermittelt werden.

Soweit ein Kontennachweis erwünscht ist (in diesem Fall bei den „anderen Anlagen, Betriebs- und Geschäftsausstattung“), muss zusätzlich ein Auszug aus der Summen-/Saldenliste übermittelt werden, aus der die in diese Position eingehenden Konten ersichtlich sind.

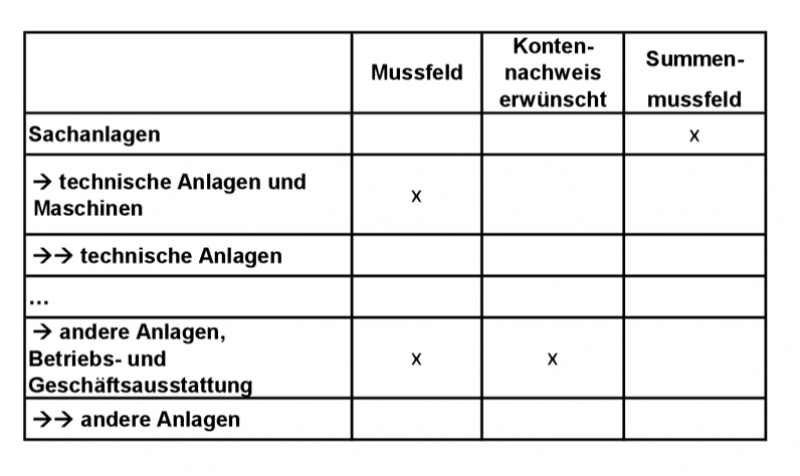

Gewinn- und Verlustrechnung

Beispiel

Am Beispiel des Wareneinkaufs ist zu erkennen, dass auch hier das Summenmussfeld für „Aufwendungen für bezogene Waren“ die Posten „Wareneinkauf zum Regelsteuersatz“, „Wareneinkauf zum ermäßigten Steuersatz“ und „innergemeinschaftliche Erwerbe“ umfasst.

Zusätzlich ist in dieser Sparte ein Auffangposten vorgesehen, und zwar „übriger Wareneinkauf ohne Zuordnung“.

Mit solchen Auffangposten wird die rechnerische Richtigkeit bei der Datenübermittlung gewährleistet, wenn der Geschäftsvorfall eines Unternehmens ausnahmsweise keinem Mussfeld zugeordnet werden kann.

Das Vorhandensein von Auffangpositionen ist in der Regel mit dem Hinweis „rechnerisch notwendig, falls vorhanden“ verbunden.

Faktisch ist ein solcher Posten also gleichzeitig mit den Mussfeldern der gleichen Ebene zu übermitteln, damit die rechnerische Richtigkeit gewahrt bleibt.

4 Zusätzliche Möglichkeiten der Veröffentlichung

Auf der Plattform des Bundesanzeigers gibt es die Möglichkeit, die Daten der E-Bilanz kostenfrei in einem XML-/ XBRL-Format zu erstellen für die Offenlegung im Bundesanzeiger.

Daneben bietet der Bundesanzeiger seit 01.01.2015 die zusätzliche Option an, die E-Bilanz aus der gleichen Anwendung heraus zu erstellen und an die Finanzverwaltung zu übermitteln.

Sobald die Bilanz tatsächlich elektronisch über die Publikationsplattform Bundesanzeiger-Publikationsplattform an die Finanzverwaltung übertragen wird, entstehen geringfügige Kosten pro Übertragung.

5 Wie geht man mit der E-Bilanz um?

Grundsätzlich sollte eine Strategie festgelegt werden, wie mit den Anforderungen der Taxonomie umgegangen werden soll: Es besteht die Möglichkeit, im Rahmen einer Minimalstrategie die Taxonomiepositionen wenig zu bestücken und dafür die Auffangpositionen umfangreich zu nutzen.

Der Vorteil der Minimalstrategie liegt auf der Hand: Es sind nur wenig Eingriffe in das Buchungsverhalten nötig, so dass ein geringer Umstellungsaufwand erforderlich ist.

Nachteilig an dieser Minimalstrategie ist jedoch, dass Rückfragen von der Finanzverwaltung zu erwarten sind und unter Umständen Sie damit sogar in den Fokus der Betriebsprüfung geraten können.

Wer jedoch Nachfragen vermeiden möchte, muss handeln und das interne Rechnungswesen seines Unternehmens an die von der Taxonomie geforderten Vorgaben weitestgehend anpassen.

Dies führt zwangsläufig zu Eingriffen in das Buchungsverhalten und möglicherweise zu erheblichem Aufwand durch Anpassung in den Systemen des betrieblichen Rechnungswesens.

Im Anschluss an die Strategiefestlegung müssen Sie die Unternehmensstammdaten und die Kontenpläne entsprechend der gewählten Strategie mit den für das Unternehmen relevanten Taxonomien abgleichen und gegebenenfalls anpassen.

Hinweis

Idealerweise sollten Sie sich mit uns zusammen darauf festlegen, mit welchem System Bestandteile wie beispielsweise Sonderbilanzen, Kapitalkontenentwicklungen, steuerrechtliche Gewinnermittlungen, Ergebnisverwendungsrechnungen oder Überleitungsrechnungen von Handels- zu Steuerbilanzen übertragen werden.

Hinweis

Selbstbuchende Unternehmen müssen in Zukunft unbedingt darauf achten, dass es mindestens zwei Buchungskreise gibt, einerseits den handelsrechtlichen und andererseits den steuerrechtlichen Buchungskreis. Ansonsten ist die elektronische Übermittlung einer (getrennten) Steuerbilanz nicht einwandfrei möglich.

Eine Klärung des Abstimmungsbedarfs zwischen Ihrem internen Rechnungswesen und uns sollte zeitnah zu Beginn eines jeden neuen Wirtschaftsjahres erfolgen, damit die wesentlichen Bestandteile des Rechnungswesens für die elektronische Datenübermittlung am Jahresende optimal vorbereitet sind. Eine nachträgliche Anpassung der Buchführung - erst bei Jahresabschlusserstellung am Ende eines Geschäftsjahres - ist unnötig zeitaufwendig und kostenintensiv.

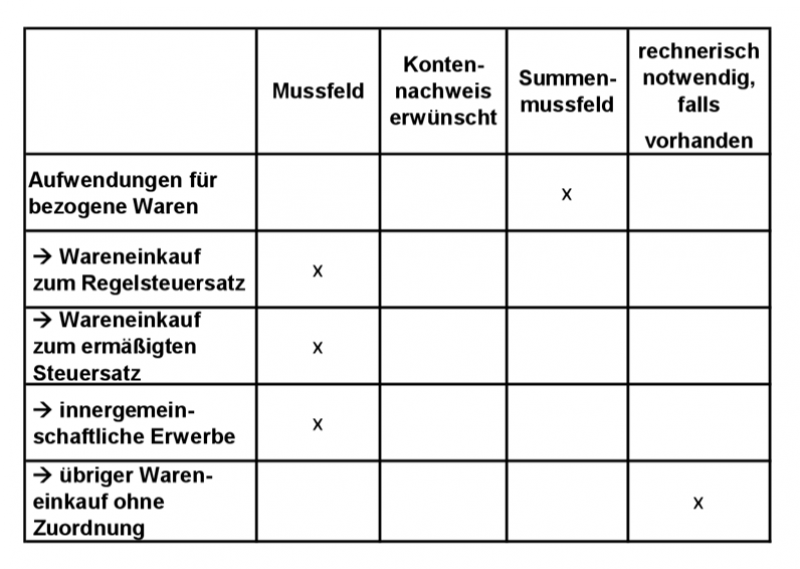

6 Checkliste E-Bilanz

Die Anforderungen durch die E-Bilanz und eine damit verbundene Betroffenheitsanalyse der eigenen Buchführung können Sie mit der Checkliste, die sie nachfolgend finden, vorbereiten:

Welche Möglichkeiten es in Ihrem Betrieb gibt, können wir gern in einem unverbindlichen Gespräch herausfinden.

Beachten Sie bitte den Rechtsstand dieses Textes: Juli 2019

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

ARBEITSHILFEN

Arbeitshilfen, die den Arbeitsalltag vereinfachen oder die Kommunikation mit der Buchhaltung oder mit dem Steuerberater einfacher, effektiver und schneller machen.

Es gibt verschiedene Arbeitshilfen für den Alltag und zu Buchhaltung, Jahresabschluss und Steuererklärungen.

Es gibt verschiedene Arbeitshilfen für den Alltag und zu Buchhaltung, Jahresabschluss und Steuererklärungen.

STEUERBERATUNG DIGITAL

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.