Geschäftsführer-Pflichten in der Krise Teil 1

Pflichten des GmbH-Geschäftsführers in der Unternehmenskrise

Hinweise am 20.07.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Ein GmbH-Geschäftsführer hat vielfältige Pflichten und Haftungsrisiken.

Nach einem kurzen

I. Überblick

finden Sie in diesem Beitrag einige Hinweise und Erläuterungen zu

II. Vorbeugenden Maßnahmen

1. Risikomanagement der GmbH

2. Ordentliche Buchführung und zeitnaher Jahresabschluss

3. Kapitalerhaltung

4. Vermögen und Liquidität

und in unserem Beitrag "Geschäftsführer-Pflichten in der Krise Teil 2" finden Sie Hinweise zu den Themen:

III. Durchführung einer Insolvenzprüfung

1. Überschuldung als Insolvenzgrund

2. Zahlungsunfähigkeit

3. Drohende Zahlungsunfähigkeit

IV. Maßnahmen des Geschäftsführers in der Krise

1. Masseerhalt/Zahlungsverbot

2. Maßnahmen zur Beseitigung der rechtlichen Überschuldung

3. Maßnahmen zur Beseitigung der Zahlungsunfähigkeit

4. Prüfung der Sanierungsfähigkeit

Und ergänzend lesen Sie im Beitrag "Persönliche Haftung des Geschäftsführers, Hinweise darauf, was der Geschäftsführer an persönlicher Haftung zudem zu beachten hat.

I. Überblick

Der GmbH-Geschäftsführer ist gesetzlicher Vertreter der GmbH und vertritt diese gegenüber den Gesellschaftern und Dritten (z. B. Kunden, Lieferanten oder Finanzamt und Sozialversicherungsträgern) gerichtlich und außergerichtlich. Dabei muss er die Geschäfte der Gesellschaft immer mit der Sorgfalt eines ordentlichen Geschäftsmanns ausführen.

Dies gilt vor allem in der Unternehmenskrise.

Aber auch bei den ersten Anzeichen für eine mögliche Krise, wie Liquiditätsengpässen, muss der Geschäftsführer sofort reagieren. Verletzt er seine Pflichten, riskiert er, von der Gesellschaft und den Gesellschaftern für entstandene Schäden in Regress genommen zu werden. Aber auch Dritte, wie Sozialversicherungsträger und das Finanzamt, können den Geschäftsführer in die persönliche Haftung nehmen. Die Rechtsprechung des Bundesgerichtshofs und der Oberlandesgerichte zeigt, dass der GmbH-Geschäftsführer seine Pflichten im Zusammenhang mit einer Krise bzw. Insolvenz nicht auf die leichte Schulter nehmen darf. Auch aus dem GmbH-Gesetz und der Insolvenzordnung ergeben sich zahlreiche Pflichten des Geschäftsführers.

Einer Insolvenz geht regelmäßig eine Krise der GmbH voraus. Im Einzelfall kann schon der unerwartete Ausfall einer hohen Forderung das Ende der GmbH bedeuten. Die Krise bezeichnet den Zeitraum vor einem Insolvenzverfahren, wenn z. B. Zahlungsunfähigkeit droht. Typische Anzeichen für eine Krise sind u. a.:

• Es werden vermehrt Lieferantenkredite in Anspruch genommen.

• Kontokorrente sind umfassend „ausgeschöpft“.

• Mahnungen von Gläubigern häufen sich.

• Ein Großkunde fällt wegen eigener Insolvenz weg (Forderungsausfall).

• Kunden wechseln zur Konkurrenz.

• Eintritt neuer Gesellschafter, Änderung des Firmensitzes, Rückforderung von Gesellschafterdarlehen;

• Änderung der Produktionspalette;

• Kurzarbeit, Mitarbeiter kündigen.

Die rechtliche Krise beginnt bei der GmbH mit der formellen Unterkapitalisierung und/oder mit mangelnder Kreditwürdigkeit. In diesen Fällen erhöht sich das zivil- und strafrechtliche Haftungsrisiko des GmbH-Geschäftsführers enorm.

Jeder GmbH-Geschäftsführer muss folglich wissen, welchen Haftungsrisiken er persönlich ausgesetzt ist, und welche Möglichkeiten es gibt, die Insolvenz und damit die eigene Inanspruchnahme von Gläubigern usw. zu vermeiden. Die Amtsniederlegung kommt grundsätzlich nicht in Frage.

Die Ausführungen in diesem Artikel betreffen sowohl den nicht an der GmbH beteiligten Geschäftsführer (sog. Fremdgeschäftsführer) als auch den Gesellschafter einer GmbH, der Geschäftsführer innerhalb dieser GmbH ist (sog. Gesellschafter-Geschäftsführer). Ferner betreffen die nachfolgenden Regeln auch Geschäftsführer einer Unternehmergesellschaft (haftungsbeschränkt), d. h. einer GmbH, die mit weniger als 25.000 € Stammkapital gegründet wird.

Auch bei mehreren Geschäftsführern und bei interner Aufgabenverteilung muss der nicht mit steuerlichen Angelegenheiten betraute Geschäftsführer prüfen, ob der Mitgeschäftsführer, dem diese Aufgaben übertragen sind, sich pflichtgemäß verhält. Die uneingeschränkte Gesamtverantwortung jedes einzelnen Geschäftsführers lebt wieder auf, wenn erkennbar wird, dass die GmbH in eine finanzielle Krise gerät.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir bieten Ihnen zudem die Steuerberatung Flatrate und Sie können jederzeit ganz einfach in drei Schritten Mandant werden.

II. Vorbeugende Maßnahmen

1. Risikomanagement der GmbH

Bei der Führung der Geschäfte ist die Sorgfalt eines ordentlichen Geschäftsmanns anzuwenden (= objektiver Maßstab). Fehlende Kenntnisse des Geschäftsführers haben dabei keinen Einfluss auf den Pflichtenmaßstab.Geschäftsführer sind – wie es für Vorstände im Aktiengesetz vorgeschrieben ist – verpflichtet, ein Risikomanagement in ihrem Unternehmen zu installieren. Konkret sollen sie ein Controlling aufbauen, mit dessen Hilfe sie sich jederzeit über die finanzielle und wirtschaftliche Lage der GmbH informieren können. Das Ziel: Sämtliche Risiken für die GmbH – insbesondere die Liquiditäts- und Umsatzentwicklung – sollen frühzeitig erkannt und dokumentiert werden.

Das Risikomanagement-System umfasst alle betrieblichen Bereiche, von denen eine Gefahr für den Ablauf oder Fortbestand der Gesellschaft ausgeht. Mit erfasst werden dabei auch die Bereiche, deren Risiko bereits über Versicherungen abgedeckt ist (Diebstahl, Produktionsausfall, Krankheit/Schwangerschaft usw.). Der Geschäftsführer trägt die Verantwortung dafür, dass der Versicherungsumfang angemessen ist und den Bestand sowie Fortgang des Unternehmens sichert.

Das Risikomanagement umfasst u. a. die folgenden Maßnahmen:

• Aufstellung eines individuellen Katalogs offener und versteckter Risiken im Unternehmen (dabei müssen alle Bereiche von der Produktion bis zur Verwaltung, Einkauf, Vertrieb „gecheckt“ werden).

• Verantwortlichkeiten müssen festgelegt und deren Überwachung sichergestellt werden.

• Ein internes Berichtswesen ist einzuführen und von allen Beteiligten einzuhalten (beispielsweise muss der Einkauf den Vertrieb über den Lieferverzug des Zulieferers informieren).

• Verbesserungsmöglichkeiten müssen regelmäßig geprüft und bekannt gemacht werden.

Hinweise:

Die Einführung eines Risikomanagement-Systems verringert nicht nur die Haftungsrisiken des Geschäftsführers, sondern fördert auch die Finanzierung der GmbH.

Im Hinblick auf die Kreditvergabebedingungen der Banken kann der Aufbau eines Risikomanagement-Systems zum dauerhaften Erfolg der GmbH beitragen. Bei einem „Rating” kommt neben der Beurteilung der finanziellen Verhältnisse auch der Qualität der Geschäftsführung sowie der Organisation der GmbH ein hoher Stellenwert zu.

Bei unternehmerischen Entscheidungen steht den Geschäftsführern im Rahmen des Unternehmensgegenstandes grundsätzlich ein haftungsfreier Handlungsspielraum, ein unternehmerisches Ermessen, zu. Leistet der Geschäftsführer einer GmbH aber z. B. Anzahlungen an eine im Gründungsstadium befindliche GmbH auf einen Kfz-Verkauf, ohne diese durch Aval- oder Vertragserfüllungsbürgschaften abzusichern, entspricht dies nicht den Sorgfaltspflichten eines ordentlichen Geschäftsmanns.

2. Ordentliche Buchführung und zeitnaher Jahresabschluss

Geschäftsführer müssen intern dafür sorgen, dass sie jederzeit die erforderliche Übersicht über die wirtschaftlichen und finanziellen Verhältnisse der GmbH haben. Eine der wichtigsten Aufgaben des Geschäftsführers ist dabei die ordnungsgemäße Buchführung und Bilanzierung und Einreichung der elektronischen Bilanz (sog. E-Bilanz) incl. elektronischer Gewinnermittlung.Auf der Basis einer zeitnahen Finanzbuchhaltung erhält der Geschäftsführer eine aktuelle aussagekräftige Liste der offenen Posten, die ihm einen umfassenden Überblick über unvollständige oder offenstehende Zahlungen verschafft. Elementare Aufgaben der Debitorenbuchhaltung sind dabei die korrekte und zeitnahe Rechnungsstellung, die Datenhaltung der Kunden, wie z. B. Adressen, Bankverbindung wegen Lastschrift-Einzugsermächtigung, und die Kontrolle und Verwaltung der offenen Forderungen (Überwachung der Fälligkeiten). Sie muss Informationen über Zahlungsverhalten und Änderungen in der Geschäftsführung der Kunden an den eigenen Geschäftsführer weiterleiten, damit dieser risikogerechte Vereinbarungen treffen kann.

Der handelsrechtliche Jahresabschluss (mit Lagebericht) ist vom Geschäftsführer grundsätzlich bis Ende März des Geschäftsjahres für das vorangegangene Jahr aufzustellen. Kleine Kapitalgesellschaften dürfen den Jahresabschluss (ohne Lagebericht) später aufstellen, wenn dies einem ordnungsgemäßen Geschäftsverlauf entspricht (spätestens in den ersten sechs Monaten des Geschäftsjahres). Fristverletzungen haben im Insolvenzfall strafrechtliche Folgen.

Hinweis:

Eine frühzeitigere Erstellung ist aber sinnvoll, weil sie u. a. den Status der Liquidität aufzeigt, welche Forderungen bereits ausgebucht werden mussten und welche wertberichtigt sind. Die Gewinnermittlung im Vergleich zum Vorjahr zeigt, in welchem Bereich es unter Umständen kurzfristige Umsatzsteigerungsmöglichkeiten gibt. Rückgänge von Bestellungen können bzw. müssen hinterfragt werden.

Das Oberlandesgericht Schleswig hat 2010 entschieden, dass sich ein Geschäftsführer nicht mit schuldbefreiender Wirkung darauf berufen kann, dass er nicht die erforderlichen Kenntnisse für das Geschäftsführeramt besessen hat. Er muss sich bereits bei Übernahme des Geschäftsführeramts zunächst selbst die notwendigen steuerlichen und handelsrechtlichen Kenntnisse verschaffen und entsprechende Informationen einholen.

3. Kapitalerhaltung

Häufig wird bei der GmbH-Gründung zunächst nicht der volle Geschäftsanteil eingezahlt. Nach der Satzung ist dies meist erst nach einem entsprechenden Gesellschafterbeschluss nötig. Der Geschäftsführer muss dann aber unmittelbar nach Beschlussfassung die ausstehenden Stammeinlagen einfordern.Der Grundsatz des Gläubigerschutzes verlangt, dass das zur Aufrechterhaltung des Stammkapitals erforderliche Vermögen der Gesellschaft nicht an die Gesellschafter ausgezahlt werden darf. Etwas anderes gilt nur, wenn die Auszahlung durch einen vollwertigen Gegenleistungsanspruch zugunsten der GmbH gedeckt ist (z. B. Darlehen an Gesellschafter gegen selbstschuldnerische Bankbürgschaft). Ein Verstoß gegen das Kapitalerhaltungsverbot liegt z. B. auch vor, wenn an den Gesellschafter-Geschäftsführer ein überhöhtes Gehalt (verdeckte Gewinnausschüttung) gezahlt wird. Dem Geschäftsführer selbst darf die GmbH unter keinen Umständen einen Kredit gewähren, soweit das zur Erhaltung des Stammkapitals erforderliche Vermögen betroffen ist. Geschäftsführer dürfen an die Gesellschafter zudem keine Zahlungen leisten, wenn und soweit dadurch eine bilanzielle Unterdeckung oder gar eine Überschuldung herbeigeführt oder vertieft wird.

Der Geschäftsführer muss eine außerordentliche Gesellschafterversammlung spätestens dann einberufen, wenn 50 % des Stammkapitals verbraucht sind (Ausnahme: Einpersonen-GmbH). Dieser Umstand liegt vor, wenn das Vermögen einer GmbH (Aktiva abzüglich Passiva) nur noch die Hälfte des gesetzlichen bzw. satzungsmäßigen Stammkapitals deckt. Ob der Verlust in Höhe der Hälfte des Stammkapitals vorliegt, bestimmt sich nach den für die Jahresbilanz geltenden handelsrechtlichen Regeln. Der Geschäftsführer darf aber nicht bis zur Vorlage einer Bilanz warten, sondern muss bereits tätig werden, wenn Anzeichen einer kritischen Entwicklung erkennbar sind.

Hinweise:

Ein Verzicht der Gesellschafter auf eine etwaige Information ändert nichts an der Anzeigepflicht des Geschäftsführers. Eine nicht durch einen Geschäftsführer erlangte Kenntnis der Gesellschafter befreit den Geschäftsführer ebenfalls nicht von seiner Verpflichtung.

Häufig wird die Verletzung der Verlustanzeigepflicht erst in der Insolvenz entdeckt. Der Insolvenzrichter kann die Insolvenzakte der Staatsanwaltschaft zur Prüfung vorlegen. Zumindest fahrlässiges Handeln wird ein Strafrichter dem Geschäftsführer nach Erhebung der Anklage, z. B. aufgrund der GmbH-Bilanzen, nachweisen können. Damit droht im besten Fall eine Geldstrafe und im schlechtesten Fall eine Freiheitsstrafe von bis zu einem Jahr.

Ist das gesamte Eigenkapital (Stammkapital und Rücklagen) der GmbH durch Verluste aufgebraucht und ergibt sich ein Überschuss der Passivposten über die Aktivposten, ist dieser Betrag am Schluss der Bilanz auf der Aktivseite gesondert unter der Bezeichnung „Nicht durch Eigenkapital gedeckter Fehlbetrag“ auszuweisen. Steht die bilanzielle Überschuldung, d. h. ein nicht durch Eigenkapital gedeckter Fehlbetrag fest, muss der Geschäftsführer überprüfen, ob auch eine rechtliche Überschuldung vorliegt.

Hinweis:

Bitte nehmen Sie auch jegliche Warnungen unsererseits bezüglich möglicher Insolvenzgründe ernst.

Wir, die COUNSELOR, sind als Ihr Steuerberater verpflichtet, Sie auf eine bestehende Insolvenzreife hinzuweisen.

4. Vermögen und Liquidität

Geschäftsführer müssen sich jederzeit über die finanzielle und wirtschaftliche Lage der GmbH informieren (können). Risiken für die GmbH sollen frühzeitig erkannt und dokumentiert werden. Indikatoren hierfür können die Liquiditäts- und Umsatzentwicklung sein. Zu diesem Zweck muss der Geschäftsführer ein System einrichten, das es ihm ermöglicht, alle für die wirtschaftliche Lage der GmbH erforderlichen Daten zu erhalten und auszuwerten. Das System muss regelmäßig auf seine Effizienz überprüft und ggf. angepasst werden. Die Liquidität der GmbH ergibt sich aus dem Kassenbestand, Kontoguthaben, Kreditlinien, Mitteln und Vermögensgegenständen, die kurzfristig in Liquidität gewandelt werden können.Folgende Pflichten obliegen dem Geschäftsführer u. a.:

• laufende Überwachung der Kreditgeschäfte;

• Markt- und Konkurrenzbeobachtung;

• Beobachtung des Verhaltens von Kunden und Lieferanten;

• Bonitätsprüfung von neuen Kunden (je höher der Forderungsausfall sein kann, desto wichtiger und umfassender müssen die Informationen sein);

• Berechnung und Überwachung des Bedarfs an liquiden Mitteln und Liquiditätsplanung.

Die richtige Vertragsgestaltung mit Kunden trägt dazu bei, dass das Risiko des Forderungsausfalls bei der GmbH minimiert wird. Dazu gehören das Aushandeln der Zahlungskonditionen (Fälligkeit, Vorkasse, Abschlagszahlungen) und die Vereinbarung von Sicherheiten (z. B. Eigentumsvorbehalt, Zahlungsbürgschaft, Bauhandwerkersicherungshypothek, Bauhandwerkersicherung).

Das Zahlungsverhalten von privaten und gewerblichen Kunden, bedingt durch deren eigene bestehende Überschuldung oder drohende Zahlungsunfähigkeit, ist meist ein wesentlicher Grund für finanzielle Schwierigkeiten einer GmbH. Ein professionelles Forderungsmanagement ist daher für jede GmbH zwingend. Mit der Reduzierung von Forderungsausfällen steigt die eigene Liquidität, die z. B. für Investitionen dringend benötigt wird. Für Banken ist ein funktionierendes Forderungsmanagement immer ein wichtiges Rating-Kriterium.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Beachten Sie bitte den Rechtsstand dieses Textes: April 2020.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine in Norderstedt.

Wir veröffentlichen zu diesem Thema auch in Zukunft weitere Gedanken und Hinweise.

Wir werden Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Jeder kann es sich ganz einfach merken

Neues Produkt

Eventuell neue Gesellschaft

Gedanken der COUNSELOR

Das Unternehmen hat ein neues Produkt und sollte überlegen, dieses neue Produkt mit einer neuen Gesellschaft besser am Markt zu positionieren.

Ein paar Gedanken finden Sie unter "Neues Produkt - neues Unternehmen"

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

ebay - Verkäufe

Welche Steuern fallen an?

Gedanken vom Counselor

Sind Verkäufe über ebay und Amazon steuerpflichtig?

Sollte man solche Umsätze angeben?

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

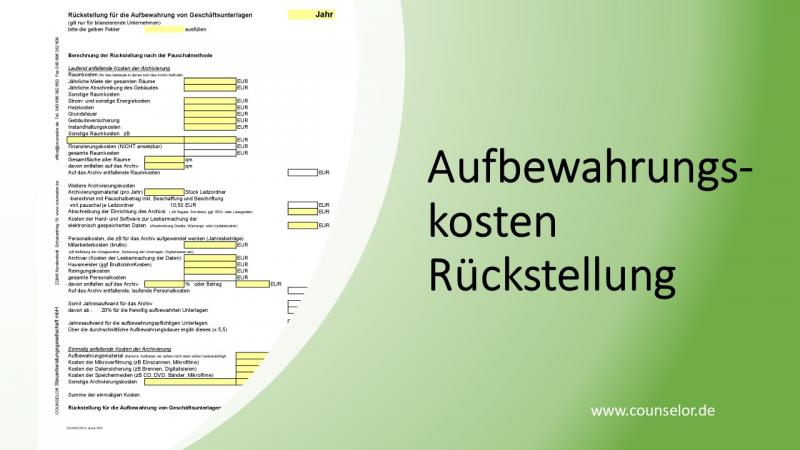

Archiv spart Steuern

Aufbewahrungspflichten berechnen

Bereitgestellt von COUNSELOR

Als Arbeitshilfe haben wir Ihnen hier ein von uns entwickeltes Formular bereitgestellt, welches den Betrag der "Aufbewahrungskosten-Rückstellung" ermittelt.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

Arbeitshilfen

Formulare für mehr Gewinn

laufend aktualisiert von COUNSELOR

Wir stellen ein paar Arbeitshilfen zur Verfügung, die die Arbeit und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Eine Zusammenstellung der Vorlagen finden Sie bei unseren "Arbeitshilfen".