Soll ich 7% oder 19% Mehrwertsteuer berechnen?

Die korrekte Mehrwertsteuer oder Umsatzsteuer-Berechnung

Gedanken am 23.09.2019 von Counselor Ralph J. Schnaars, Steuerberater

Es ist nicht immer ganz einfach, den korrekten Mehrwertsteuersatz sofort zu wissen, da es viele Ausnahmen und auch kleinere Ausnahmevorschriften gibt, die alle beachtet werden wollen.

In diesem Text verwenden wir das Wort „Mehrwertsteuer“, obwohl es an einigen Stellen besser „Umsatzsteuer“ heißen müsste. Da das Wort „Mehrwertsteuer“ nur eine andere Bezeichnung für das Wort „Umsatzsteuer“ ist, bitten wir darum, uns dieses nachzusehen.

Wenn der Unternehmer eine Ware verkauft oder eine Leistung erbringt, muss jedes Mal Mehrwertsteuer berechnet werden, und zwar sind heutzutage folgende Mehrwertsteuern dem Kunden in Rechnung zu stellen:

0 Prozent

7 Prozent

oder

19 Prozent.

Die Mehrwertsteuer mit dem Prozentsatz 0 (Null) oder eben keine Mehrwertsteuer, müssen Unternehmer mit folgenden Besonderheiten beachten. Entweder liegt hier der Grund für die Mehrwertsteuerbefreiung in der Branche des Unternehmers oder sie liegt im Artikel, der verkauft wird oder beim Kunden, an den verkauft wird.

Unternehmer, die von einer Mehrwertsteuer-Berechnung befreit sind, sind zum Beispiel

-Unternehmer, die die Kleinunternehmer-Regelung in Anspruch nehmen,

-Ärzte und Krankenhäuser, soweit es um Heilbehandlungen geht,

-Alten- und Pflegeheime, soweit es um Pflegeleistungen geht,

-Banken und Versicherungen, soweit es um die Ursprungsleistungen einer Bank oder Versicherung geht,

-Versicherungsvertreter, soweit es um die Tätigkeit als Versicherungsvertreter geht,

-und einige andere Konstellationen, die einzeln im Umsatzsteuergesetz genannt sind.

Wichtig ist allerdings für den Unternehmer, dass er diese Steuerbefreiung auch auf seiner Kundenrechnung vermerkt.

Der Kleinunternehmer zum Beispiel, muss auf seinen Rechnungen darauf hinweisen, dass keine Mehrwertsteuer berechnet wird, weil er die Vorschriften des Paragraphen 19 UStG (Umsatzsteuergesetz) nutzt.

Sollten die Hinweise auf die Steuerbefreiung in den Rechnungen fehlen, kann es geschehen, dass das Finanzamt dieses zum Anlass nimmt und nachträglich noch Mehrwertsteuern von dem Unternehmer einfordert.

Zusätzlich zu den Steuerbefreiungen einzelner Unternehmer, gibt es auch noch eine Vielzahl von Steuerbefreiungen für verschiedene Vorgänge bzw. Produkte.

So sind zum Beispiel von der Mehrwertsteuer befreit:

-die Ausfuhrlieferung

-die Ausführung von Dienstleistungen im Ausland

-die Lieferung von Gold an eine Zentralbank

-die Gewährung von Krediten

-die Vermietung von Wohnraum zu Wohnzwecken

-die Leistungen von Einrichtungen im Sinne von Paragraph 138 des Strafvollzugsgesetzes

-die Leistungen der Medizinischen Dienste der Krankenkassen

-die Lieferung von menschlichen Organen

-die Umsätze von Blinden, die nicht mehr als zwei Arbeitnehmer beschäftigen

-die ehrenamtliche Tätigkeit, unter gewissen weiteren Voraussetzungen

-die Leistungen von Versicherungen

-und verschiedene andere Lieferungen und Leistungen.

Insgesamt muss also der Unternehmer klären, ob seine „Branche“ oder die von ihm gelieferte Ware oder erbrachte Dienstleistung von der Mehrwertsteuer befreit ist.

Beispiel

Ein Arzt ist mit seinen Heilbehandlungen in der Humanmedizin von der Mehrwertsteuer befreit. Sollte dieser Arzt zusätzlich auch noch andere Dinge anbieten (Salben, Massagen, Fitnessstudio-Mitgliedschaften oder einen Garagenstellplatz) ist auch der Arzt für diesen anderen Teil seines Unternehmerlebens und für diesen anderen verkauften Artikel nicht von der Umsatzsteuer befreit. Hier greifen dann die normalen Vorschriften zur Umsatzsteuer.

Allerdings greifen hier vielleicht andere Möglichkeiten, vergleiche in unserem Artikel zum "Kleinunternehmer in der Umsatzsteuer" .

Wenn an dieser Stelle festgestellt ist (wurde), dass keine Umsatzsteuerbefreiung in Frage kommt, ist die Rechnung mit Mehrwertsteuer auszustellen.

Es gilt hier immer der Grundsatz:

Alles, was nicht einer Steuerermäßigung oder Steuerbefreiung unterliegt, ist mit dem Regelsteuersatz zu besteuern (und zu berechnen).

Wenn die Lieferung oder Dienstleistung also nicht von der Mehrwertsteuer befreit ist, ist eine Rechnung, in der der Unternehmer mit 19 Prozent Mehrwertsteuer abrechnet, erst einmal nicht (grundsätzlich) falsch. Wenn der Unternehmer einen zu hohen Mehrwertsteuersatz wählt, gerät er nicht in die Gefahr, dass man ihm „Steuerhinterziehung“ oder „Steuerverkürzung“ vorwerfen kann. Leider zahlt dann der Kunde allerdings einen zu hohen Preis und verschwindet wahrscheinlich zur Konkurrenz.

Der Unternehmer ist mit der zu hohen Berechnung der Mehrwertsteuer zwar „steuerlich“ auf der sicheren Seite, muss diese zu hohe Mehrwertsteuer auch an das Finanzamt abgeben, verliert aber dadurch wohl Kunden und somit möglicherweise Geld.

Also ist es schon sinnvoll, zu überprüfen, ob der verkaufte Artikel nicht in der Liste der Artikel und Leistungen aufgeführt ist, die nur mit dem ermäßigten Steuersatz von derzeit 7 Prozent zu besteuern sind.

Hierbei kann man sich in etwa merken, dass Artikel und Leistungen, die gesellschaftlich oder politisch gefördert werden sollen, dem ermäßigten Steuersatz unterliegen.

Damit zum Beispiel in der Bevölkerung keine Unruhen entstehen, sieht das Gesetz vor, dass „Grundnahrungsmittel“ nur ermäßigt besteuert werden sollen. Auch ist die Bildung der Bevölkerung wichtig, weshalb staatliche Schulen gänzlich von der Mehrwertsteuer befreit sind und Bücher nur mit dem ermäßigten Steuersatz zu besteuern sind.

Wenn Sie also

-Bücher,

-lebende Tiere, wie Bienen oder Hausschweine

-Lebensmittel (nicht Genussmittel)

-Theater- oder Zirkuskarten

-Rollstühle

-Hotelübernachtungen

oder auch

-Taxifahrten (mit weniger als 50 Kilometern)

und/oder ähnliches

verkaufen, brauchen Sie ihrem Kunden nur 7 Prozent Mehrwertsteuer in Rechnung zu stellen.

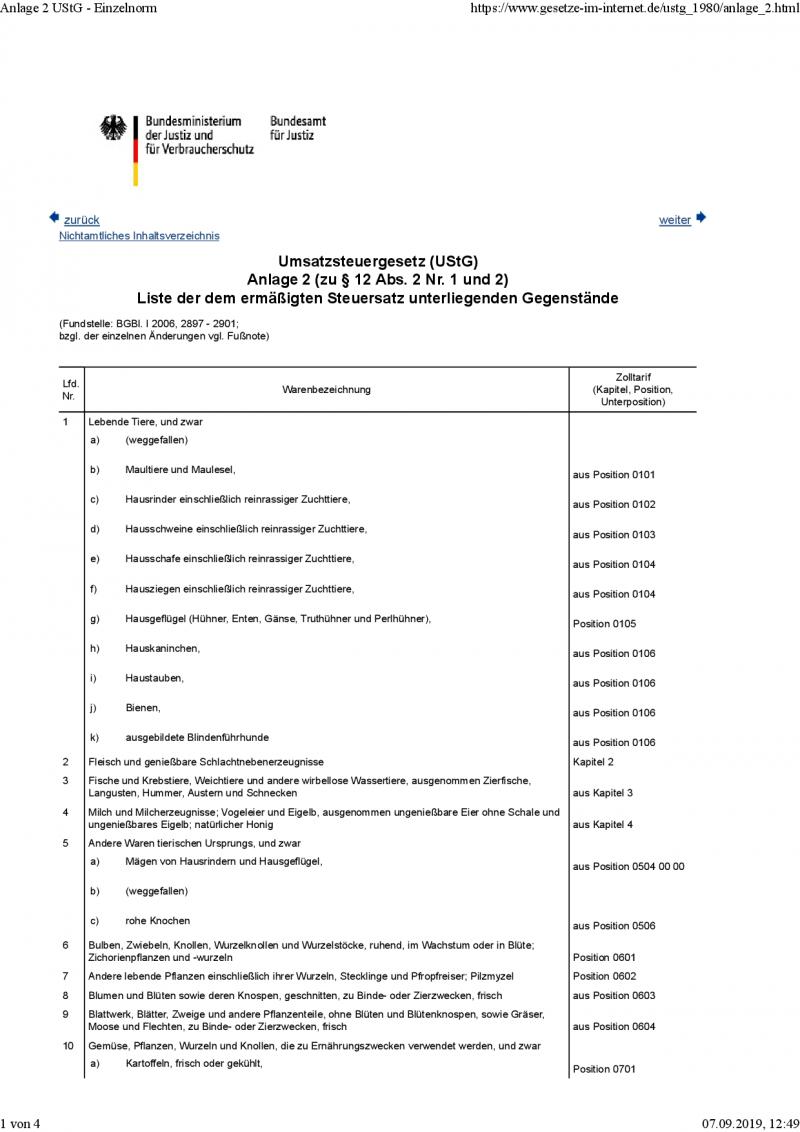

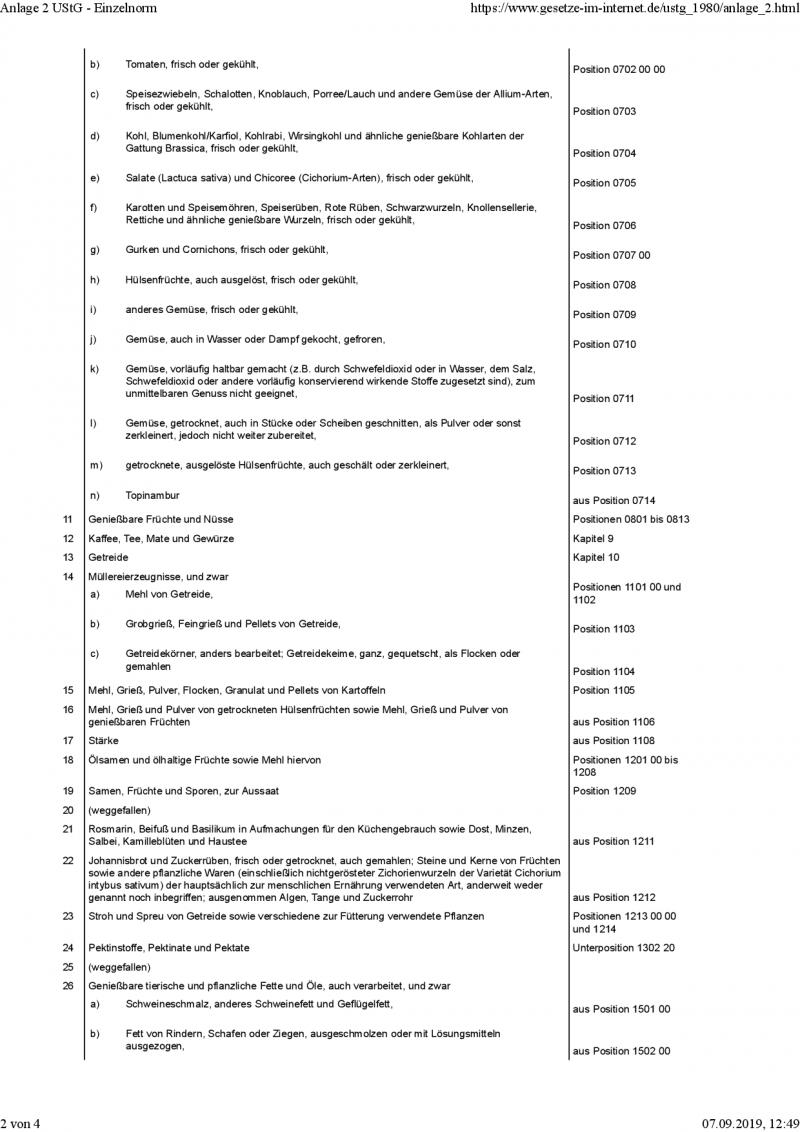

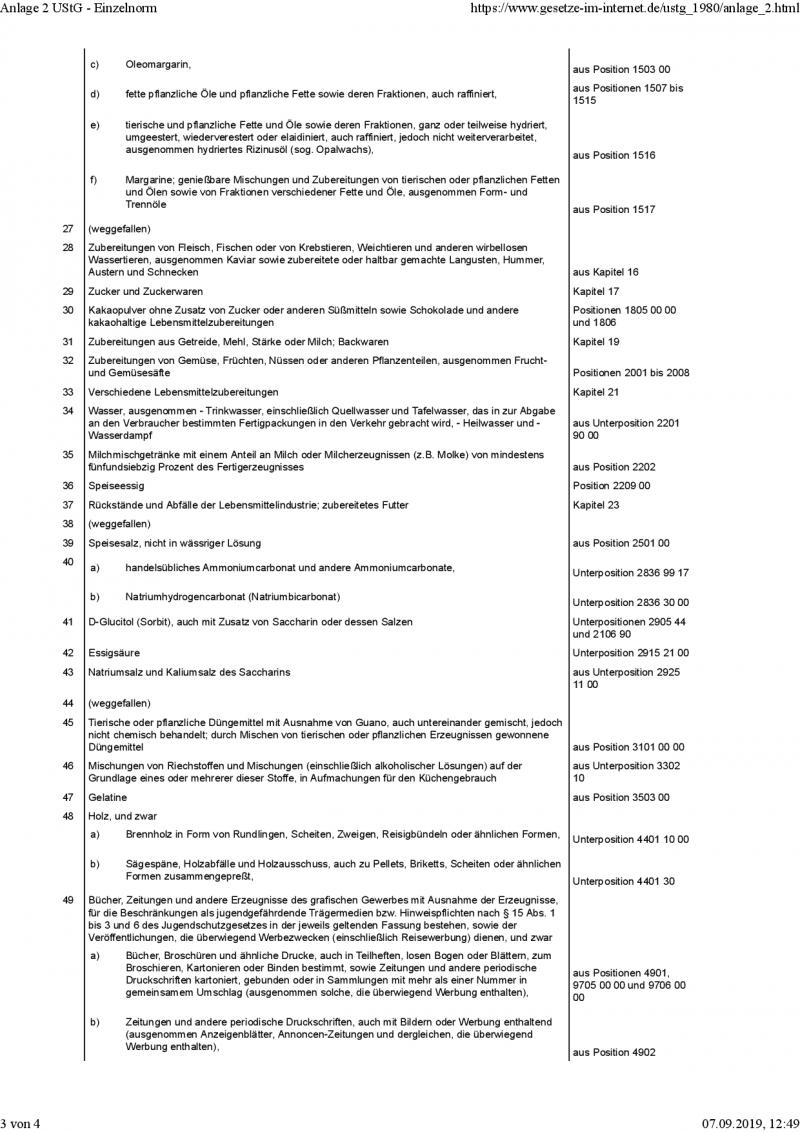

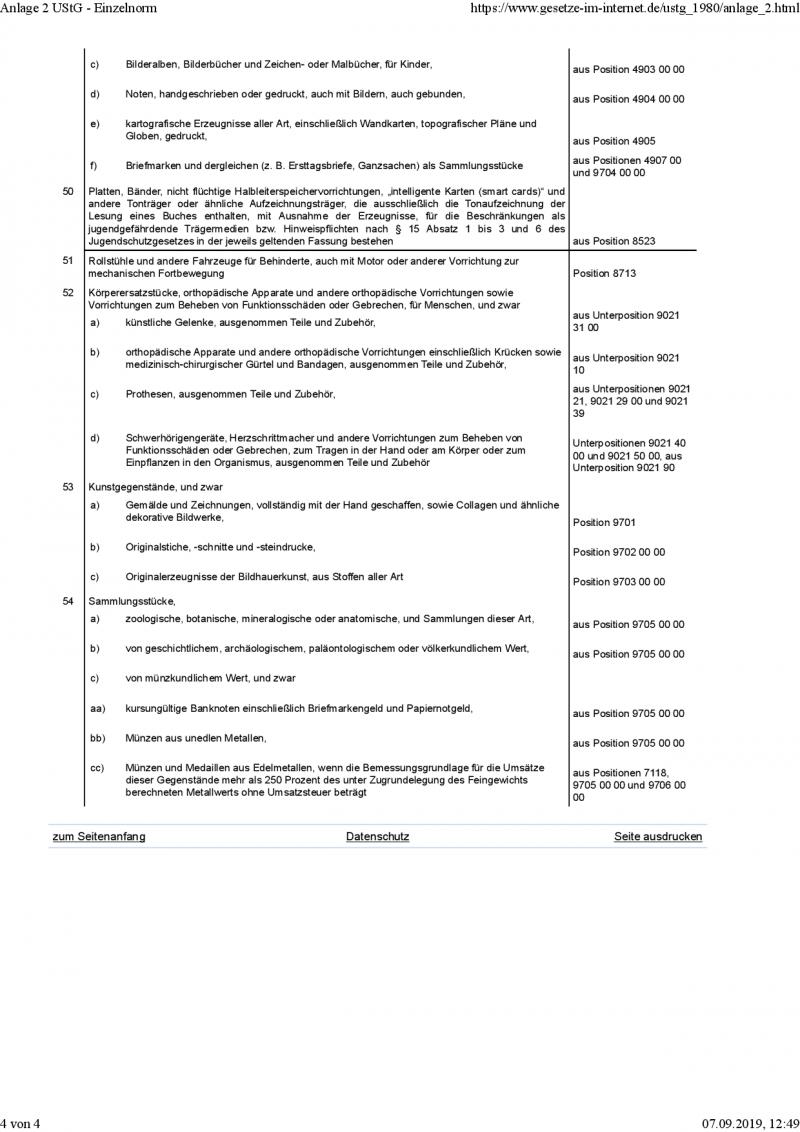

Die Liste der Artikel, die ermäßigt besteuert werden können/müssen, hat der Gesetzgeber im Paragraphen 12 (in Absatz 2) des Umsatzsteuergesetzes und zudem als Anlage 2 zum Umsatzsteuergesetz festgehalten.

Das Umsatzsteuergesetz mit seiner immer aktuell gültigen Fassung erreichen Sie über unsere Seite "Gesetze". Die Anlage 2 zu dem Umsatzsteuergesetz finden Sie auf dieser Seite zum Nachlesen wiedergegeben.

Sofern Sie hierzu Fragen oder auch in Ihrer Berechnung Zweifel haben, sprechen Sie uns gerne an. Für unsere Mandanten selbstverständlich kostenfrei, prüfen wir dann, welcher Mehrwertsteuersatz der Richtige ist.

Beachten Sie bitte den Rechtsstand dieses Textes: 23.09.2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Nachfolgend abgedruckt finden Sie die derzeit gültige Anlage 2 zum Umsatzsteuergesetz:

Als Liste können Sie diese Anlage mit dem folgenden Link herunterladen:

Neues Produkt

Eventuell neue Gesellschaft

Gedanken der COUNSELOR

Das Unternehmen hat ein neues Produkt und sollte überlegen, dieses neue Produkt mit einer neuen Gesellschaft besser am Markt zu positionieren.

Ein paar Gedanken finden Sie unter "Neues Produkt - neues Unternehmen"

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

ebay - Verkäufe

Welche Steuern fallen an?

Gedanken vom Counselor

Sind Verkäufe über ebay und Amazon steuerpflichtig?

Sollte man solche Umsätze angeben?

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

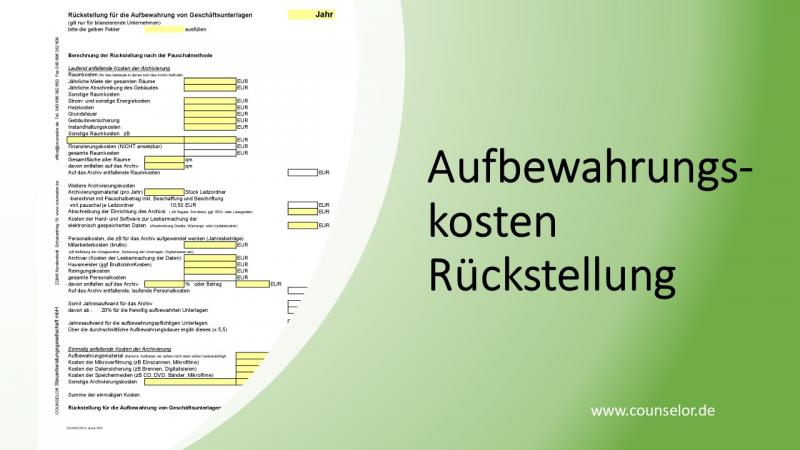

Archiv spart Steuern

Aufbewahrungspflichten berechnen

Bereitgestellt von COUNSELOR

Als Arbeitshilfe haben wir Ihnen hier ein von uns entwickeltes Formular bereitgestellt, welches den Betrag der "Aufbewahrungskosten-Rückstellung" ermittelt.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

Arbeitshilfen

Formulare für mehr Gewinn

laufend aktualisiert von COUNSELOR

Wir stellen ein paar Arbeitshilfen zur Verfügung, die die Arbeit und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Eine Zusammenstellung der Vorlagen finden Sie bei unseren "Arbeitshilfen".