Erbschaftsteuer Schenkungsteuer Grundsätze

Grundsätze und Grundlagen der Erbschaftsteuer und Schenkungsteuer

Gedanken zur Erbschaftsteuer und Schenkungsteuer am 04.05.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Der Steuerberater für Nachfolgeplanung

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

beachtet nicht nur die Grundsätze der Erbschaftsteuer und Schenkungsteuer

Inhalt

1 Einleitung

2 Begriffsbestimmung

2.1 Erwerb von Todes wegen

2.2 Schenkung

3 Steuerrechtliche Grundlagen

3.1 Unbeschränkte und beschränkte Steuerpflicht

3.2 Steuerklassen, Steuersätze und Freibeträge

3.3 Steuerpflicht beim Erwerb von Todes wegen

3.4 Steuerpflicht bei der Schenkung

3.5 Anrechnung ausländischer Erbschaft- und Schenkungsteuer

4 Steuerbefreiungen

4.1 Familienheim

4.2 Verschonungsabschlag für Mietimmobilien

4.3 Die Zehnjahresfrist

4.4. Befreiung für Hausrat sowie andere bewegliche körperliche Gegenstände

4.5 Rückfall von Vermögensgegenständen an die Eltern

4.6 Gelegenheitsgeschenke

4.7 Übertragung eines Denkmals

5 Rechtliche Gestaltungsmöglichkeiten nach dem Erbfall

5.1 Ausschlagung

5.2 Geltendmachung des Pflichtteils

1 Einleitung

Während nach dem Erbfall nur noch wenige Gestaltungsmöglichkeiten zur Steuerreduzierung zur Verfügung stehen, sieht das bei einer Schenkung anders aus. Hier bestehen bei geschickter Gestaltung vielfältige Möglichkeiten, um die Steuerlast zu minimieren. Diese sollten bei angedachten Schenkungen vorab miteinbezogen und abgewogen werden.

Wie das Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) anzuwenden ist, ergibt sich insbesondere aus den Erbschaftsteuer-Richtlinien (ErbStR). Hierbei sind die ErbStR 2019 zu beachten, die auf die Fälle anzuwenden sind, für die die Steuer nach dem 21.08.2019 entsteht. In Einzelfällen können sie aber auch schon ab dem 01.05.2019 gelten.

2 Begriffsbestimmung

2.1 Erwerb von Todes wegen

Verstirbt eine Person (der Erblasser), so tritt der Erbfall ein und das Vermögen des Erblassers geht auf eine oder mehrere Personen (die Erben) über.

Wer Erbe wird, hängt davon ab, ob der Erblasser ein wirksames Testament errichtet hat. Wenn ja, so werden die darin benannten Personen Erben des Erblassers.

Hinweis

Damit ein Testament wirksam errichtet ist, muss es vom Erblasser eigenhändig geschrieben und unterschrieben sein. Alternativ kann ein Testament aber auch vor einem Notar errichtet werden. Für Ehegatten besteht die Möglichkeit, ein gemeinschaftliches Testament zu errichten.

Will ein Erblasser nur einen einzelnen Vermögensgegenstand (z.B. eine Immobilie) an eine Person übertragen, so spricht man von einem Vermächtnis.

Hinterlässt der Erblasser jedoch kein Testament, kommt es zur gesetzlichen Erbfolge. Diese sieht eine bestimmte Reihenfolge vor.

Danach erben zunächst die Kinder oder die Enkel. Sind diese nicht vorhanden, so erben die Eltern bzw. die Geschwister bzw. die Nichten und Neffen. Danach kommen die Großeltern, Tanten oder Onkel zum Zuge. Sind auch diese nicht vorhanden, so erbt der Staat.

War der Erblasser verheiratet, ist der Ehegatte ebenfalls Erbe. Das Gleiche gilt für den eingetragenen Lebenspartner.

Hat der Erblasser den Ehegatten, die Kinder, die Eltern oder den eingetragenen Lebenspartner enterbt, so steht diesen Personen ein Pflichtteilsanspruch zu. Er beläuft sich auf die Hälfte des gesetzlichen Erbteils.

Hinweis

Geschwister gehören dagegen nicht zu den pflichtteilsberechtigten Personen.

Beispiel

Der ledige Erblasser Eduard hat eine Tochter Karin und eine Nichte Anna. Andere Verwandte sind nicht vorhanden. Testamentarisch hat Eduard festgelegt, dass Anna seine Erbin sein soll. Dem Freund Ferdinand hat Eduard seine Briefmarkensammlung vermacht.

Lösung

Da Erblasser Eduard ein wirksames Testament errichtet hat, kommt es nicht zur gesetzlichen Erbfolge.

Erbin wird hier die Nichte Anna.

Da Tochter Karin enterbt wurde, hat sie einen Pflichtteilsanspruch.

Für den Freund Ferdinand hat Eduard ein Vermächtnis angeordnet (Briefmarkensammlung).

Abwandlung des Beispiels

Der Erblasser Eduard verstirbt, ohne dass von ihm ein wirksames Testament errichtet wurde.

Aufgrund des fehlenden wirksamen Testaments kommt es zur gesetzlichen Erbfolge. Infolgedessen erbt Karin allein.

Steuerpflichtig ist insbesondere der sogenannte Erwerb von Todes wegen. Hierunter fallen der Erbfall, das Vermächtnis und der geltend gemachte Pflichtteilsanspruch.

2.2 Schenkung

Als Schenkung gilt jede freigebige Zuwendung unter Lebenden, soweit der Beschenkte durch diese auf Kosten des Schenkers bereichert wird. Dabei muss der Schenker diese Unentgeltlichkeit subjektiv gewollt haben.

Insbesondere muss der Schenker in dem Bewusstsein handeln, dass er zu der Vermögenshingabe rechtlich nicht verpflichtet ist, er also seine Leistung ohne rechtlichen Zusammenhang mit einer Gegenleistung oder einem Gemeinschaftszweck erbringt.

2.2.1 Gemischte Schenkung

In der Praxis will der Schenker allerdings häufig, dass der Beschenkte eine Gegenleistung übernimmt. Man spricht dann von einer gemischten Schenkung. Eine solche liegt etwa vor, wenn der Beschenkte eine Abstandszahlung zu leisten hat, Verbindlichkeiten übernehmen muss oder dem Schenker einen Nießbrauch (z.B. ein Wohnrecht) einzuräumen hat.

Bei einer gemischten Schenkung wird die Bereicherung des Beschenkten ermittelt, indem vom Steuerwert der Leistung des Schenkers die Gegenleistungen des Beschenkten und die von ihm übernommenen Leistungs-, Nutzungs- und Duldungsauflagen abgezogen werden.

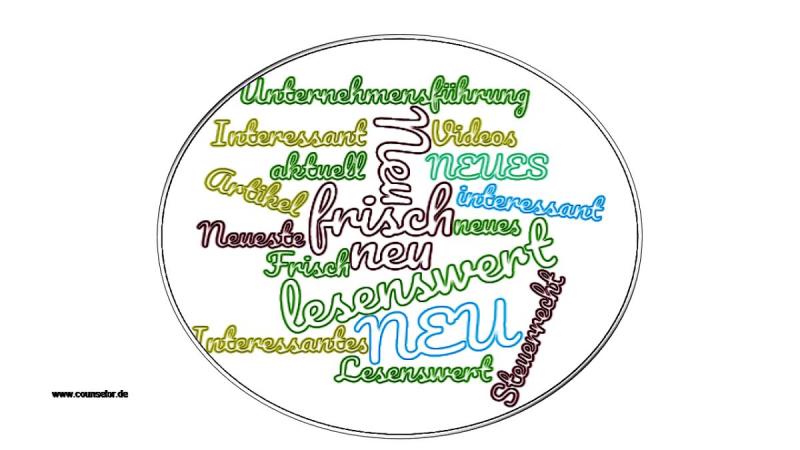

Beispiel

Onkel Oskar überträgt seiner Nichte Elke ein Grundstück, für das ein Grundstückswert von 950.000 € festgestellt wird und dessen Verkehrswert 980.000 € beträgt. Das Grundstück ist mit einer von Elke zu übernehmenden Hypothekenschuld belastet, die zur Zeit der Schenkung 160.000 € beträgt.

Lösung

Die Bereicherung von Elke wird wie folgt ermittelt:

2.2.2 Mittelbare Grundstücksschenkung

Gibt der Schenker Geld unter der Auflage, dass der Beschenkte mit Hilfe dieses Geldes ein vorher genau bezeichnetes Grundstück erwirbt, spricht man von einer mittelbaren Grundstücksschenkung.

Der Steuerwert eines Grundstücks ist regelmäßig niedriger als der Verkehrswert. In die Bemessungsgrundlage zur Schenkungsteuer fließt lediglich der Steuerwert ein und nicht der Nominalwert des hingegebenen Geldes. Hierin liegt der Vorteil einer mittelbaren Grundstücksschenkung gegenüber einer reinen Geldschenkung ohne Zweckbindung.

Beispiel

Elke hat ihre Traumwohnung gefunden. Ihr vermögender Onkel Oskar stellt ihr für den Erwerb dieser Wohnung den vollen Kaufpreis von 164.000 € zur Verfügung. Der Steuerwert der Wohnung beträgt 155.000 €.

Lösung

In die schenkungsteuerliche Bemessungsgrundlage geht nur der Steuerwert von 155.000 € ein, da eine mittelbare Grundstücksschenkung vorliegt. Die hieraus resultierende Schenkungsteuer berechnet sich wie folgt:

Steuerwert der Immobilie 155.000 €

abzüglich persönlicher Freibetrag -20.000 €

steuerpflichtiger Erwerb 135.000 €

Schenkungsteuer (20 % von 135.000 €) 27.000 €

Eine mittelbare Grundstücksschenkung kann auch dann vorliegen, wenn mehrere Schenker gemeinsam Geld für die Anschaffung eines bestimmten Grundstücks zur Verfügung stellen. Der Ansatz des anteiligen Grundstückswerts ergibt sich dabei im Verhältnis des vom Schenker zugewendeten Geldbetrags zum Gesamtkaufpreis.

Hinweis

Damit eine mittelbare Grundstücksschenkung vorliegen kann, muss der Schenker nicht den gesamten Kaufpreis zur Verfügung stellen. Es reicht auch ein Teilbetrag aus. Dieser muss allerdings mehr als 10 % des Kaufpreises betragen. Unterhalb dieser Grenze nimmt die Finanzverwaltung eine nicht begünstigte Geldschenkung an. Diese hat den Nachteil, dass der gesamte zugewendete Betrag in die Bemessungsgrundlage für die Schenkungsteuer eingeht.

Bringt der Schenker dem Beschenkten gegenüber lediglich zum Ausdruck, dass Letzterer für den zugewendeten Geldbetrag im eigenen Namen und auf eigene Rechnung ein Grundstück erwerben soll, ohne dass dabei schon feststeht, um welches Grundstück es sich genau handelt, liegt eine nicht begünstigte Geldschenkung vor. Gleiches gilt, wenn der Schenker den Beschenkten lediglich verpflichtet, auf einem dem Letzteren gehörenden Grundstück nach dessen eigenen Vorstellungen ein Gebäude zu errichten bzw. den Geldbetrag für die Errichtung eines solchen Gebäudes mit zu verwenden, ohne dass bereits bei der Zuwendung ein konkretes Bauvorhaben besteht.

Hinweis

Das Bestehen eines konkreten Bauvorhabens kann der Beschenkte etwa durch eine Bauvoranfrage, einen Kostenvoranschlag oder einen Finanzierungsplan belegen.

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

3 Steuerrechtliche Grundlagen

3.1 Unbeschränkte und beschränkte Steuerpflicht

Beim Erwerb von Todes wegen ist ebenso wie bei einer Schenkung zu unterscheiden zwischen unbeschränkter und beschränkter Steuerpflicht im Inland.

Unbeschränkte Steuerpflicht liegt vor, wenn der Erblasser zum Zeitpunkt seines Todes seinen Wohnsitz oder seinen gewöhnlichen Aufenthalt in Deutschland hat. Zudem gilt sie auch dann, wenn der Erblasser deutscher Staatsangehöriger ist und nicht länger als fünf Jahre bis zum Erbfall im Ausland gelebt hat.

Entsprechendes gilt bei der Schenkung:

Auch hier muss entweder beim Schenker oder beim Beschenkten ein Wohnsitz im Inland vorliegen, andernfalls dürfen seit dem Wegzug ins Ausland nicht mehr als fünf Jahre vergangen sein.

Hinweis

Die unbeschränkte Steuerpflicht erfasst beim Erblasser das gesamte Weltvermögen, also unter anderem auch Immobilien und Beteiligungen im Ausland.

Bei der beschränkten Steuerpflicht ist weder der Erblasser noch der Erbe bzw. weder der Schenker noch der Beschenkte durch einen Wohnsitz oder gewöhnlichen Aufenthalt mit Deutschland verbunden. Beide leb(t)en also im Ausland und haben möglicherweise (noch) nie in Deutschland gelebt. Steuerpflichtig ist in diesem Fall lediglich das sogenannte Inlandsvermögen, also etwa inländisches Grundvermögen, Anteile an inländischen Gewerbebetrieben bzw. Kapitalgesellschaften oder land- und forstwirtschaftliches Vermögen.

Hinweis

Beschränkt Steuerpflichtige können zu einer Behandlung als unbeschränkt steuerpflichtig optieren, dies kann insbesondere zur Nutzung der höheren Freibeträge bei Verwandten sinnvoll sein (vgl. Punkt 3.2).

Wegzug ins Ausland als Steuersparmodell?

In einigen Ländern wurde die Erbschaftsteuer abgeschafft bzw. stark reduziert (z.B. Österreich, Schweiz). Der Gedanke liegt also nahe, durch einen Umzug dem Fiskus im Erbfall das Vermögen zu entziehen. Dem steht bei deutschen Staatsbürgern zunächst die Fünfjahresfrist entgegen, innerhalb derer sie immer noch wie unbeschränkt Steuerpflichtige behandelt werden. Nach dem Außensteuergesetz kann sich dieser Zeitraum unter bestimmten Voraussetzungen sogar auf zehn Jahre ausdehnen. Außerdem darf kein schädliches Inlandsvermögen mehr vorliegen.

Hinweis

Guthaben auf deutschen Bankkonten sind (nach Ablauf der genannten Zeiträume) kein schädliches Inlandsvermögen.

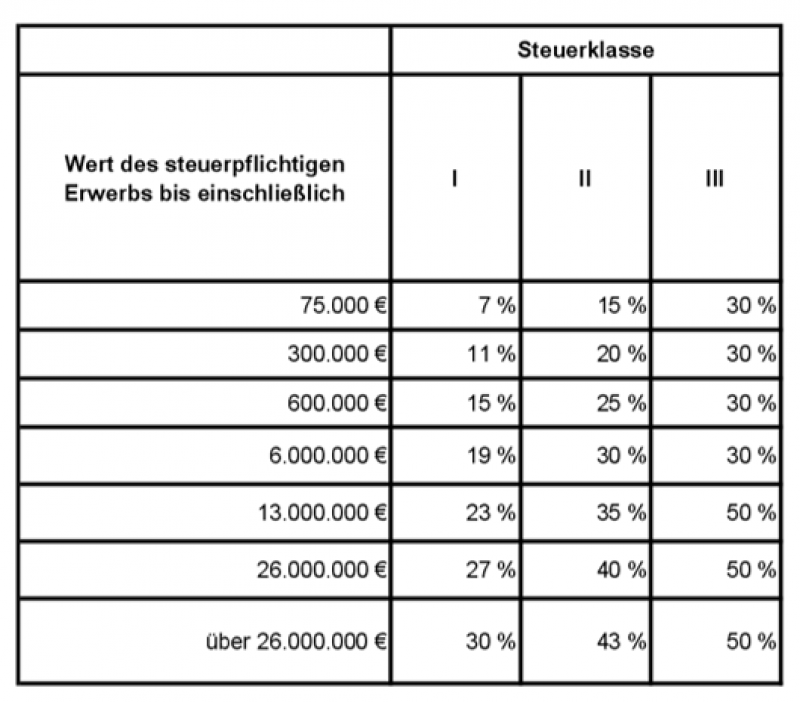

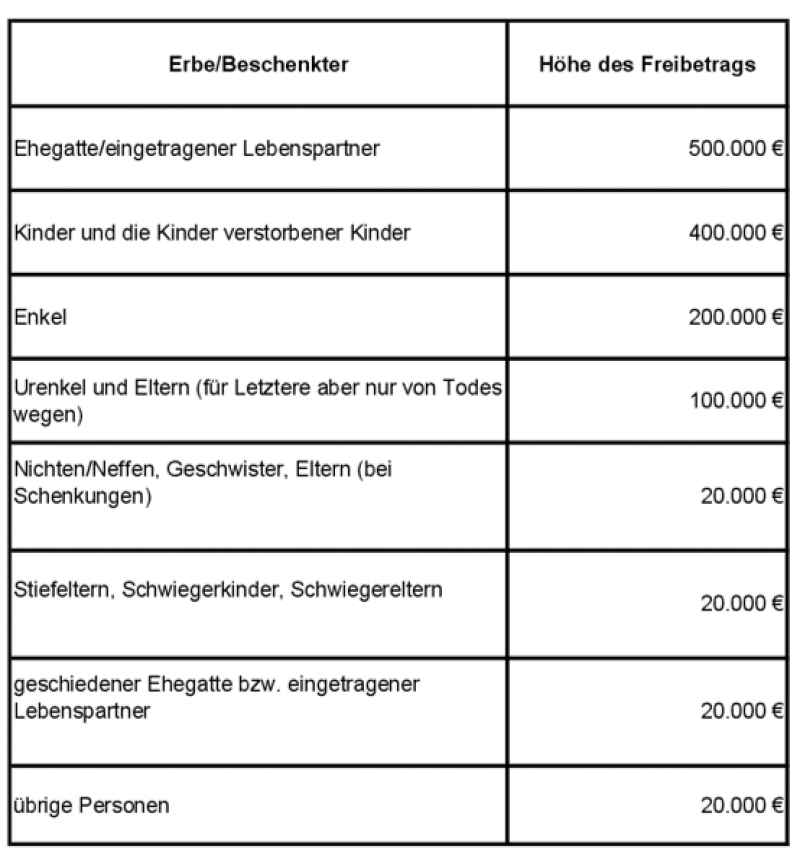

3.2 Steuerklassen, Steuersätze und Freibeträge

Von der Steuerklasse hängen unter anderem bestimmte Steuerbefreiungen, die persönlichen Freibeträge und auch der Steuersatz ab. Nach dem persönlichen Verhältnis des Erben/Beschenkten zum Erblasser/Schenkenden werden folgende Steuerklassen unterschieden:

Zur Steuerklasse I gehören

• der Ehegatte, der eingetragene Lebenspartner, die Kinder und Stiefkinder, die Enkel, die Eltern und Großeltern (beim Erwerb von Todes wegen).

Zur Steuerklasse II gehören

• die Eltern und Großeltern (bei der Schenkung), die Geschwister, die Nichten und Neffen, die Stiefeltern, die Schwiegereltern und der geschiedene Ehegatte.

Zur Steuerklasse III gehören

• alle anderen Erben/Beschenkten.

Hinweis

Sowohl beim Erwerb von Todes wegen als auch bei einer Schenkung spricht man beim Erben bzw. Beschenkten verkürzend bzw. verallgemeinernd auch von einem Erwerb.

Folgende Steuersätze werden je nach der Höhe des Erwerbs und der Steuerklasse ab 2010 berücksichtigt:

Folgende Freibeträge werden bei der Erbschaft- und Schenkungsteuer gewährt:

Hinweis

Eingetragene Lebenspartner werden seit 2011 in die Steuerklasse I eingeordnet. Sofern die Steuerbescheide noch nicht bestandskräftig sind, gilt diese Einordnung – und damit ein erhöhter persönlicher Freibetrag – aber auch rückwirkend bis ins Jahr 2001.

Diese Freibeträge gelten bei unbeschränkter Steuerpflicht. Bei beschränkter Steuerpflicht hängt der persönliche Freibetrag des Empfängers auch vom Verwandtschaftsgrad ab. Der Freibetrag wird dann jedoch nur berücksichtigt in Höhe des im Verhältnis des in Deutschland steuerpflichtigen Erwerbs zum Gesamterwerb.

Beim Erwerb von Todes wegen kann der überlebende Ehegatte oder Lebenspartner neben dem persönlichen Freibetrag zusätzlich noch einen Versorgungsfreibetrag in Höhe von 256.000 € abziehen. Ein geringerer und gestaffelter Versorgungsfreibetrag wird auch Kindern bis zum 27. Lebensjahr gewährt.

3.3 Steuerpflicht beim Erwerb von Todes wegen

3.3.1 Entstehung der Erbschaftsteuer

Die Erbschaftsteuer entsteht grundsätzlich mit dem Tod des Erblassers. Dies gilt sowohl für den Erbfall wie auch für das Vermächtnis. Eine Ausnahme bildet dagegen der Pflichtteil. Bei diesem entsteht die Erbschaftsteuer erst dann (und auch nur dann), wenn der Pflichtteil geltend gemacht wird. Wird der Anspruch auf den Pflichtteil nicht geltend gemacht, so kommt es auch zu keiner Besteuerung. Dann kann der Erbe die Pflichtteilsverbindlichkeit aber auch nicht zum Abzug bringen.

Beispiel

Die verwitwete Mutter Erika hat ihren Lebensgefährten Heinz zum Alleinerben eingesetzt und damit ihren Sohn Kevin enterbt. Erika verstirbt am 01.01.2017. Kevin macht seinen Pflichtteil am 15.03.2017 gegenüber Heinz geltend.

Lösung

Für Heinz entsteht die Erbschaftsteuer am 01.01.2017, das heißt mit dem Erbfall. Für Kevin entsteht die Erbschaftsteuer hingegen erst am 15.03.2017.

3.3.2 Steuerpflichtiger Erwerb

Als steuerpflichtiger Erwerb gilt die Bereicherung des Erben abzüglich der ihm zustehenden Steuerbefreiungen.

Die Bereicherung wiederum ergibt sich, indem vom Vermögensanfall die Nachlassverbindlichkeiten abgezogen werden.

Als Nachlassverbindlichkeiten kommen unter anderem in Betracht:

• vom Erblasser herrührende Schulden,

• Verbindlichkeiten aus Vermächtnissen, testamentarischen Auflagen sowie geltend gemachten Pflichtteilsansprüchen

und

• die Kosten der Bestattung des Erblassers. Hierfür kann pauschal (ohne Nachweis) ein Betrag in Höhe von 10.300 € abgezogen werden.

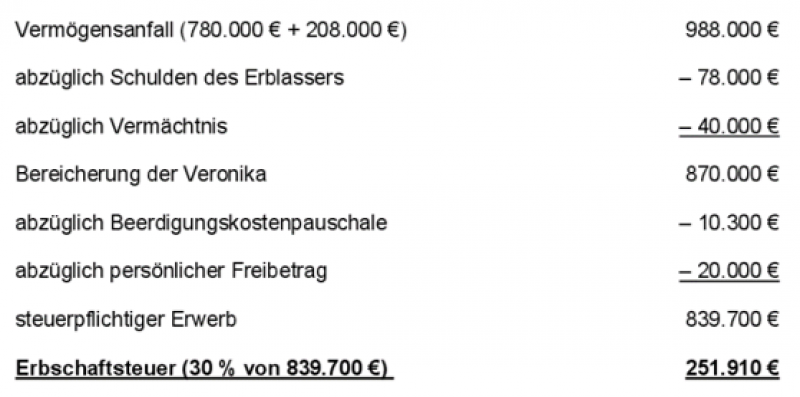

Beispiel

Nils verstirbt und wird von seiner Nichte Veronika beerbt. Im Nachlass befindet sich ein unbebautes Grundstück mit einem Steuerwert von 780.000 € sowie ein Bankguthaben in Höhe von 208.000 €. Nils hatte noch einen Kredit in Höhe von 78.000 €, welchen er für den Erwerb des Grundstücks aufgenommen hatte. Seiner Haushälterin hat Nils im Testament einen Geldbetrag in Höhe von 40.000 € vermacht (Vermächtnis). Die Bestattungskosten belaufen sich auf 5.800 €.

Lösung

Die Ermittlung der Bereicherung, des steuerpflichtigen Erwerbs sowie der Erbschaftsteuer ergibt sich wie folgt:

An diesem Beispiel erkennt man sofort, dass eine rechtzeitige Steuerplanung und Steuergestaltung innerhalb der vom Gesetz angebotenen Möglichkeiten, erhebliche Teile des Familienvermögens hätte retten können.

Sprechen Sie uns bitte an, wenn Sie Familienvermögen schonen wollen.

3.3.3 Anzeigepflichten

Jeder Erbe ist grundsätzlich verpflichtet, einen Erwerb von Todes wegen seinem zuständigen Finanzamt schriftlich mitzuteilen, damit dieses die Erbschaftsteuer ermitteln kann. Dies gilt allerdings nicht, wenn der Erwerb auf einer von einem Gericht oder einem Notar eröffneten Verfügung von Todes wegen beruht.

Hinweis

Hat ein Erbe innerhalb einer Frist von zehn Jahren vor dem Erbfall Schenkungen vom Erblasser erhalten, so sind diese mit dem Erwerb von Todes wegen zusammenzurechnen (vgl. Punkt 4.3.1).

3.4 Steuerpflicht bei der Schenkung

3.4.1 Übernahme der Schenkungsteuer

Schuldner der Schenkungsteuer ist grundsätzlich der Beschenkte. Übernimmt der Schenker freiwillig die Entrichtung der vom Beschenkten geschuldeten Steuer, greift eine besondere Regelung im ErbStG. Laut dieser ist die vom Schenker übernommene Steuer der Schenkung hinzuzurechnen, da der Beschenkte dadurch zusätzlich bereichert wird.

3.4.2 Abzug von Steuerberatungskosten

Steuerberatungskosten für die Erstellung der Schenkungsteuererklärung kann der Beschenkte bei der Ermittlung des steuerpflichtigen Erwerbs abziehen.

Werden die Steuerberatungskosten vom Schenker getragen, dann liegt eine zusätzliche Schenkung vor, welche zu einer entsprechenden Erhöhung der Bereicherung des Beschenkten führt. Der Beschenkte kann die Kosten allerdings gleichzeitig steuermindernd geltend machen. Im Ergebnis bleibt so die Bereicherung durch die Übernahme der Steuererklärung steuerfrei.

Hinweis

Wurde auch steuerbefreites oder teilweise steuerbefreites Vermögen verschenkt, so ist keine entsprechende Kürzung der Steuerberatungskosten vorzunehmen.

Steuerberatungskosten für Strategieplanungen im Vorfeld sowie ein nachfolgendes Rechtsbehelfsverfahren gegen den Schenkungsteuerbescheid gelten nicht als unmittelbare Kosten der Vermögensübertragung und sind nicht abzugsfähig.

3.5 Anrechnung ausländischer Erbschaft- und Schenkungsteuer

Besteht der Erwerb bei unbeschränkter Steuerpflicht aus Auslandsvermögen, so kann es sein, dass auch der ausländische Staat steuerlich auf dieses Vermögen zugreift und eine Steuer erhebt. Nach deutschem Recht besteht dann die Möglichkeit, diesen Steuerbetrag auf die deutsche Erbschaft- oder Schenkungsteuer anzurechnen. Dazu muss die Steuer im ausländischen Staat von ihrer Art her der deutschen Erbschaft- und Schenkungsteuer entsprechen. Der An-rechnungshöchstbetrag der ausländischen Steuer ist auf den Betrag der deutschen Steuer begrenzt.

4 Steuerbefreiungen

Das ErbStG sieht bestimmte Befreiungen vor. Hierzu zählen unter anderem die Folgenden.

4.1 Familienheim

4.1.1 Erwerb von Todes wegen

Für den Erwerb eines Familienheims von Todes wegen gilt eine Steuerbefreiung. Begünstigter Personenkreis sind Ehegatten, eingetragene Lebenspartner und Kinder. Voraussetzung ist, dass

• der Erblasser das Familienheim bis zu seinem Tod zu eigenen Wohnzwecken genutzt hat

und

• der Erbe das Familienheim unverzüglich (d.h. ohne schuldhaftes Zögern) zu eigenen Wohnzwecken nutzt.

• Beim Erwerb durch die Kinder des Erblassers darf die Wohnfläche des Familienheims 200 m2 nicht übersteigen.

Beispiel

Die Ehegatten Bert und Erna haben bis zum Tod von Bert in dessen Einfamilienhaus gelebt. Bert wird von Erna beerbt. Im Nachlass befindet sich nur das Einfamilienhaus, welches auch weiterhin von Erna bewohnt wird.

Lösung

Der Erwerb des Einfamilienhauses (Familienheim) von Todes wegen ist für Erna steuerfrei.

Ein steuerfreier Erwerb eines Familienheims liegt nach Rechtsprechung allerdings nur dann vor, wenn zusätzlich der überlebende Ehegatte durch den Erbfall endgültig zivilrechtlich Eigentum oder Miteigentum am begünstigten Familienheim des verstorbenen Ehegatten erwirbt.

Hinweis

Stehen Verbindlichkeiten in wirtschaftlichem Zusammenhang mit dem Familienheim, dann können diese nicht abgezogen werden.

4.1.2 Schenkung

Analog ist auch eine Zuwendung, bei der ein Ehegatte dem anderen Ehegatten ein Familienheim schenkt, ohne schenkungsteuerliche Auswirkungen. Gleiches gilt für die Zuwendung eines Familienheims unter eingetragenen Lebenspartnern. Hingegen werden Kinder des Schenkenden nicht begünstigt.

Als Familienheim gilt dabei ein bebautes Grundstück, soweit darin eine Wohnung gemeinsam zu eigenen Wohnzwecken genutzt wird.

Beispiel

Johannes lebt mit seinem eingetragenen Lebenspartner Steffen in einem Einfamilienhaus (Steuerwert: 450.000 €), das Johannes gehört. Er schenkt es Steffen.

Lösung

Die Schenkung des Einfamilienhauses (Familienheim) führt bei Steffen zu keiner schenkungsteuerlichen Belastung.

Es gibt dabei keinen Objektverbrauch. Das bedeutet, dass die Steuerbefreiung während einer Ehe bzw. Lebenspartnerschaft mehrfach nacheinander genutzt werden kann. Auch gibt es keine wertmäßige Begrenzung. Darüber hinaus ist auch der Güterstand ohne Bedeutung.

Wird die geschenkte Wohnung jedoch als Ferien- oder Wochenendwohnung genutzt, dann wird die Befreiung nicht gewährt. Das Gleiche gilt, wenn sie nur die Zweitwohnung für einen Berufspendler darstellt.

Hinweis

Im Gegensatz zur Steuerbefreiung von Familienheimen beim Erwerb von Todes wegen ist bei einer entsprechenden Schenkung keine Behaltensfrist zu beachten.

4.2 Verschonungsabschlag für Mietimmobilien

Für zu Wohnzwecken vermietete Immobilien wird sowohl bei der Schenkung als auch beim Erwerb von Todes wegen ein sogenannter Verschonungsabschlag von 10 % berücksichtigt.

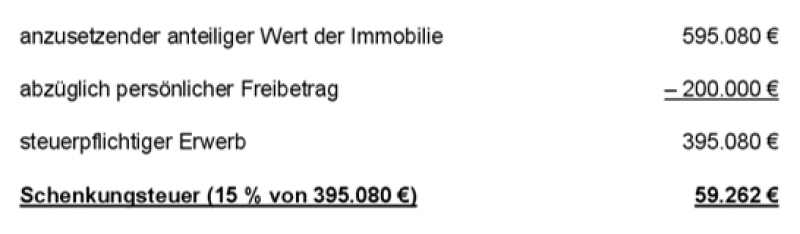

Beispiel

Großvater Bert überträgt auf seine Enkelin Erna eine im Inland belegene Immobilie, die zu Wohnzwecken vermietet wird und deren Steuerwert 661.200 € beträgt.

Lösung

Es wird ein Verschonungsabschlag von 10 % gewährt, das heißt, die Immobilie geht nur mit einem Wert von 595.080 € (90 % von 661.200 €) in die Bemessungsgrundlage für die Schenkungsteuer ein. Die hieraus resultierende Schenkungsteuer für Erna berechnet sich wie folgt:

Eine Behaltenspflicht oder eine Verpflichtung zur weiteren Vermietung zu Wohnzwecken besteht nicht. Wird die Immobilie vom Erben oder Beschenkten zu einem späteren Zeitpunkt veräußert, so bleibt der Befreiungsabschlag erhalten.

Hinweis

Soweit das Grundstück begünstigt erworben wird, können die mit dem Grundstück wirtschaftlich zusammenhängenden Schulden nicht abgezogen werden.

Der Erbe/Beschenkte kann die Befreiung jedoch nicht in Anspruch nehmen, soweit er verpflichtet ist, die Immobilie aufgrund einer letztwilligen Verfügung des Erblassers bzw. einer rechtsgeschäftlichen Verfügung des Erblassers oder Schenkers auf einen Dritten zu übertragen.

Hinweis

Die Inanspruchnahme des Verschonungsabschlags ist weder an die Zehnjahresfrist (vgl. Punkt 4.3) noch an eine sonstige Frist gebunden. Der Verschonungsabschlag kann daher bei jedem entsprechenden Erwerb genutzt werden.

Überdies kann der Verschonungsabschlag unter einer Bedingung und eingeschränkt auch für Grundstücke bzw. Immobilien in Anspruch genommen werden, die nicht (vollständig) zu Wohnzwecken vermietet sind. Muss nämlich der Erbe/Beschenkte einem Dritten ein Nutzungsrecht (Nießbrauch) an der Immobilie oder einem Teil der Immobilie einräumen, so kann er den Verschonungsabschlag in Anspruch nehmen, soweit eine Vermietung zu Wohnzwecken vorliegt.

4.3 Die Zehnjahresfrist

4.3.1 Erwerb innerhalb der Zehnjahresfrist

Wenn innerhalb von zehn Jahren vor dem Erbfall Schenkungen des Erblassers oder innerhalb von zehn Jahren mehrere Schenkungen von demselben Schenker vorliegen, so müssen alle diese Erwerbe zusammengerechnet werden. So wird ein Gesamterwerb bestehend aus dem Vorerwerb (bzw. den Vorerwerben) und dem Letzterwerb ermittelt.

Aus diesem Gesamterwerb ergibt sich die Schenkungsteuer durch Abzug des zu gewährenden persönlichen Freibetrags und anschließender Anrechnung des anzuwendenden Steuersatzes im Zeitpunkt des Letzterwerbs. Von der so errechneten Steuer wird dann noch die (bereits festgesetzte und im Normalfall auch bereits gezahlte) Steuer auf die betreffenden Vorerwerbe abgezogen.

Hinweis

Durch die Zusammenrechnung der einzelnen Erwerbe ergibt sich beim Gesamterwerb ein erhöhter steuerpflichtiger Erwerb. Da die Steuersätze aber nach dessen Höhe gestaffelt sind, kann sich allein hierdurch eine größere steuerliche Belastung ergeben – verglichen mit der Steuersumme aus den einzelnen Erwerben. Als Schenker sollten Sie insbesondere daher möglichst versuchen, diese Frist zu umgehen.

4.3.2 Erwerb nach Ablauf der Zehnjahresfrist

Liegen mehr als zehn Jahre zwischen zwei Erwerben, so sind diese nicht zusammenzurechnen. Insbesondere kommen die persönlichen Freibeträge dadurch bei beiden Erwerben zur Anwendung.

Beispiel

Anton schenkt seiner Tochter Petra 300.000 €. Neuneinhalb Jahre später schenkt er ihr nochmals 210.000 €.

Lösung

Erste Schenkung

Bereicherung 300.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb somit 0 €

Schenkungsteuer (0 % von 0 €) 0 €

Aufgrund ihres persönlichen Freibetrags muss Petra für die erste Zuwendung keine Schenkungsteuer zahlen.

Zweite Schenkung

Da die zweite Zuwendung innerhalb von zehn Jahren nach der ersten erfolgt, sind beide Schenkungen zusammenzurechnen. Dies hat zur Folge, dass der persönliche Freibetrag nur einmal abgezogen wird. Gegebenenfalls kommt es für den höheren Betrag des Gesamterwerbs sogar zu einem höheren Steuersatz.

Erstschenkung 300.000 €

Zweitschenkung +210.000 €

Gesamterwerb 510.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 110.000 €

Schenkungsteuer (11 % von 110.000 €) 12.100 €

Wartet Anton jedoch mit der zweiten Schenkung, bis die Zehnjahresfrist abgelaufen ist, so ist keine Zusammenrechnung vorzunehmen. Petras persönlicher Freibetrag kommt erneut zur Anwendung.

Die Steuer für die Zweitschenkung nach Ablauf der Zehnjahresfrist berechnet sich damit wie folgt:

Bereicherung 210.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 0 €

Schenkungsteuer (0 % von 0 €) 0 €

Damit erreicht Anton durch die Berücksichtigung der Zehnjahresfrist eine Steuerersparnis von 12.100 € für Petra.

4.4. Befreiung für Hausrat sowie andere bewegliche körperliche Gegenstände

Personen der Steuerklasse I erhalten einen Freibetrag für Hausrat (z.B. Bekleidung) in Höhe von 41.000 € sowie einen Freibetrag für andere bewegliche körperliche Gegenstände in Höhe von 12.000 €.

Alle übrigen Personen erhalten einen zusammengefassten Freibetrag in Höhe von 12.000 €.

Hinweis

Zahlungsmittel und Edelmetalle (z.B. auch Schmuck) sind grundsätzlich nicht begünstigt.

Die Steuerbefreiung gilt zwar auch im Schenkungsfall, spielt aber in der Praxis in erster Linie im Rahmen einer Haushaltsauflösung nach Todesfall eine Rolle.

4.5 Rückfall von Vermögensgegenständen an die Eltern

Hatten Eltern ihren Kindern Vermögensgegenstände lebzeitig zugewandt und fallen diese von Todes wegen wieder an die Eltern zurück, so bleibt Letzteres steuerfrei.

Beispiel

Die verwitwete Mutter Renate schenkte ihrer Tochter Eva eine nicht zu Wohnzwecken vermietete Immobilie (Steuerwert: 782.000 €). Drei Jahre nach der Schenkung verstirbt Eva an den Folgen eines Verkehrsunfalls. Alleinerbin ist Renate. Im Nachlass befindet sich nur die geschenkte Immobilie.

Lösung

Die damalige Schenkung an Eva bedeutete für diese folgende Steuerbelastung:

Steuerwert der Immobilie 782.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 382.000 €

Schenkungsteuer (15 % von 382.000 €) 57.300 €

Mit Evas Tod geht deren Vermögen, welches nur aus der ehemals geschenkten Immobilie besteht, wieder auf Renate zurück. Dieser Erwerb bleibt jedoch nun erbschaftsteuerfrei.

4.6 Gelegenheitsgeschenke

Keine Schenkungsteuer fällt bei sogenannten Gelegenheitsgeschenken an. Insbesondere fallen hierunter Geschenke, die anlässlich einer Hochzeit, eines Geburtstags oder auch zu Weihnachten gemacht werden. Im Erbfall werden Gelegenheitsgeschenke auch nicht als zusätzlicher steuerpflichtiger Erwerb in die Zehnjahresfrist einbezogen.

Hinweis

Die Steuerfreiheit für Gelegenheitsgeschenke hat den Vorteil, dass der persönliche Freibetrag für weitere Zuwendungen (oder Erwerbe von Todes wegen) bestehen bleibt und nicht verbraucht wird.

4.7 Übertragung eines Denkmals

Beim Vererben oder der Schenkung eines Baudenkmals (z.B. einer denkmalgeschützten Immobilie) gilt eine steuerliche Entlastung; sie beträgt 85 %. Voraussetzung für die Steuerbefreiung ist jedoch, dass

• die Erhaltung des Denkmals wegen dessen Bedeutung für Kunst, Geschichte oder Wissenschaft im öffentlichen Interesse liegt,

• die jährlichen Kosten in der Regel die erzielten Einnahmen übersteigen

und

• das Denkmal in einem den Verhältnissen entsprechenden Umfang den Zwecken der Forschung oder der Volksbildung nutzbar gemacht wird.

Beispiel

Matthias schenkt seiner Cousine Claudia ein Denkmal, dessen Steuerwert bei 450.000 € liegt und bei dem die obigen Voraussetzungen erfüllt sind.

Lösung

Das Denkmal geht mit 67.500 € (15 % von 450.000 €) in die Bemessungsgrundlage für die Schenkungsteuer ein, 382.500 € (85 % von 450.000 €) bleiben steuerfrei.

Infolgedessen ergibt sich für Claudia die nachfolgende errechnete Schenkungsteuer:

anzusetzender anteiliger Wert des Denkmals 67.500 €

abzüglich persönlicher Freibetrag -20.000 €

steuerpflichtiger Erwerb 47.500 €

Schenkungsteuer (30 % von 47.500 €) 14.250 €

Darüber hinaus ist sogar eine 100%ige Steuerbefreiung möglich. Hierzu müssen zunächst die oben genannten Voraussetzungen erfüllt sein.

Darüber hinaus gilt:

• Der Beschenkte muss bereit sein, das Denkmal den geltenden Bestimmungen der Denkmalpflege zu unterstellen.

• Das Denkmal muss sich zudem seit mindestens 20 Jahren im Familienbesitz befinden oder in einem Verzeichnis national wertvoller Kulturgüter eingetragen sein.

Hinweis

Beim Vererben oder der Schenkung von Kunstgegenständen, Kunstsammlungen und wissenschaftlichen Sammlungen beträgt die Steuerbefreiung 60 %. Auch hier ist aber unter den oben genannten Voraussetzungen eine vollständige Befreiung möglich.

Für Unternehmensvermögen können auch Steuerbefreiungen in Anspruch genommen werden. Eine ausführliche Darstellung darüber, welche Voraussetzungen erfüllt werden müssen und in welcher Höhe eine Steuerbefreiung möglich ist, finden Sie in unserem Beitrag "Übertragung von Betriebsvermögen in der Erbschaftsteuer.

5 Rechtliche Gestaltungsmöglichkeiten nach dem Erbfall

5.1 Ausschlagung

Die Ausschlagung ist eine Möglichkeit, die Erbschaftsteuer auch nach dem Erbfall noch zu verringern. Dabei muss die Ausschlagung innerhalb einer Frist von sechs Wochen, nachdem der Erbe von dem Erbfall und dem Grund der Berufung Kenntnis erhalten hat, erfolgen. Wurde die Erbschaft schon angenommen, ist eine Ausschlagung jedoch nicht mehr möglich.

Beispiel

Tim hat seine Tochter Bea zur Alleinerbin eingesetzt. Bea hat zwei Kinder, Chris und Eva. Tim verstirbt und hinterlässt Bea ein Vermögen mit einem Steuerwert in Höhe von 940.000 €.

Lösung

Ohne Ausschlagung ergibt sich für Bea folgende Erbschaftsteuer:

Steuerwert Nachlass 940.000 €

abzüglich Beerdigungskostenpauschale -10.300 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 529.700 €

Erbschaftsteuer (15 % von 529.700 €) 79.455 €

Schlägt Bea die Erbschaft jedoch innerhalb der Sechswochenfrist aus, so erben ihre Kinder Chris und Eva jeweils die Hälfte des Nachlasses, das heißt 470.000 €.

Die Schenkungsteuer für jedes Kind errechnet sich so:

Steuerwert Nachlass (0,5 × 940.000 €) 470.000 €

abzüglich Beerdigungskostenpauschale (0,5 × 10.300 €) -5.150 €

abzüglich persönlicher Freibetrag -200.000 €

steuerpflichtiger Erwerb 264.850 €

Erbschaftsteuer (11 % von 264.800 €) 29.134 €

Für beide Kinder zusammen ergibt sich somit insgesamt eine Erbschaftsteuer in Höhe von 58.268 € (errechnet aus 2 × 29.134 €). Aufgrund der Ausschlagung ergibt sich daher eine Steuerersparnis in Höhe von 21.187 € (errechnet aus 79.455 € – 58.268 €).

5.2 Geltendmachung des Pflichtteils

Hat ein Pflichtteilsberechtigter vom Erblasser vor dessen Tod eine Schenkung erhalten, so kann er durch Hinauszögern der Geltendmachung des Pflichtteils unter Umständen die in Punkt 4.3.1 dargestellte steuerliche Zusammenrechnung beider Erwerbe innerhalb der Zehnjahresfrist umgehen.

Verzichtet ein Berechtigter auf die Geltendmachung seines Pflichtteils, so führt dies zu einer zusätzlichen Bereicherung der Erben. Diese ist allerdings steuerfrei.

Bereicherung 300.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb somit 0 €

Schenkungsteuer (0 % von 0 €) 0 €

Aufgrund ihres persönlichen Freibetrags muss Petra für die erste Zuwendung keine Schenkungsteuer zahlen.

Zweite Schenkung

Da die zweite Zuwendung innerhalb von zehn Jahren nach der ersten erfolgt, sind beide Schenkungen zusammenzurechnen. Dies hat zur Folge, dass der persönliche Freibetrag nur einmal abgezogen wird. Gegebenenfalls kommt es für den höheren Betrag des Gesamterwerbs sogar zu einem höheren Steuersatz.

Erstschenkung 300.000 €

Zweitschenkung +210.000 €

Gesamterwerb 510.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 110.000 €

Schenkungsteuer (11 % von 110.000 €) 12.100 €

Wartet Anton jedoch mit der zweiten Schenkung, bis die Zehnjahresfrist abgelaufen ist, so ist keine Zusammenrechnung vorzunehmen. Petras persönlicher Freibetrag kommt erneut zur Anwendung.

Die Steuer für die Zweitschenkung nach Ablauf der Zehnjahresfrist berechnet sich damit wie folgt:

Bereicherung 210.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 0 €

Schenkungsteuer (0 % von 0 €) 0 €

Damit erreicht Anton durch die Berücksichtigung der Zehnjahresfrist eine Steuerersparnis von 12.100 € für Petra.

4.4. Befreiung für Hausrat sowie andere bewegliche körperliche Gegenstände

Personen der Steuerklasse I erhalten einen Freibetrag für Hausrat (z.B. Bekleidung) in Höhe von 41.000 € sowie einen Freibetrag für andere bewegliche körperliche Gegenstände in Höhe von 12.000 €.

Alle übrigen Personen erhalten einen zusammengefassten Freibetrag in Höhe von 12.000 €.

Hinweis

Zahlungsmittel und Edelmetalle (z.B. auch Schmuck) sind grundsätzlich nicht begünstigt.

Die Steuerbefreiung gilt zwar auch im Schenkungsfall, spielt aber in der Praxis in erster Linie im Rahmen einer Haushaltsauflösung nach Todesfall eine Rolle.

4.5 Rückfall von Vermögensgegenständen an die Eltern

Hatten Eltern ihren Kindern Vermögensgegenstände lebzeitig zugewandt und fallen diese von Todes wegen wieder an die Eltern zurück, so bleibt Letzteres steuerfrei.

Beispiel

Die verwitwete Mutter Renate schenkte ihrer Tochter Eva eine nicht zu Wohnzwecken vermietete Immobilie (Steuerwert: 782.000 €). Drei Jahre nach der Schenkung verstirbt Eva an den Folgen eines Verkehrsunfalls. Alleinerbin ist Renate. Im Nachlass befindet sich nur die geschenkte Immobilie.

Lösung

Die damalige Schenkung an Eva bedeutete für diese folgende Steuerbelastung:

Steuerwert der Immobilie 782.000 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 382.000 €

Schenkungsteuer (15 % von 382.000 €) 57.300 €

Mit Evas Tod geht deren Vermögen, welches nur aus der ehemals geschenkten Immobilie besteht, wieder auf Renate zurück. Dieser Erwerb bleibt jedoch nun erbschaftsteuerfrei.

4.6 Gelegenheitsgeschenke

Keine Schenkungsteuer fällt bei sogenannten Gelegenheitsgeschenken an. Insbesondere fallen hierunter Geschenke, die anlässlich einer Hochzeit, eines Geburtstags oder auch zu Weihnachten gemacht werden. Im Erbfall werden Gelegenheitsgeschenke auch nicht als zusätzlicher steuerpflichtiger Erwerb in die Zehnjahresfrist einbezogen.

Hinweis

Die Steuerfreiheit für Gelegenheitsgeschenke hat den Vorteil, dass der persönliche Freibetrag für weitere Zuwendungen (oder Erwerbe von Todes wegen) bestehen bleibt und nicht verbraucht wird.

4.7 Übertragung eines Denkmals

Beim Vererben oder der Schenkung eines Baudenkmals (z.B. einer denkmalgeschützten Immobilie) gilt eine steuerliche Entlastung; sie beträgt 85 %. Voraussetzung für die Steuerbefreiung ist jedoch, dass

• die Erhaltung des Denkmals wegen dessen Bedeutung für Kunst, Geschichte oder Wissenschaft im öffentlichen Interesse liegt,

• die jährlichen Kosten in der Regel die erzielten Einnahmen übersteigen

und

• das Denkmal in einem den Verhältnissen entsprechenden Umfang den Zwecken der Forschung oder der Volksbildung nutzbar gemacht wird.

Beispiel

Matthias schenkt seiner Cousine Claudia ein Denkmal, dessen Steuerwert bei 450.000 € liegt und bei dem die obigen Voraussetzungen erfüllt sind.

Lösung

Das Denkmal geht mit 67.500 € (15 % von 450.000 €) in die Bemessungsgrundlage für die Schenkungsteuer ein, 382.500 € (85 % von 450.000 €) bleiben steuerfrei.

Infolgedessen ergibt sich für Claudia die nachfolgende errechnete Schenkungsteuer:

anzusetzender anteiliger Wert des Denkmals 67.500 €

abzüglich persönlicher Freibetrag -20.000 €

steuerpflichtiger Erwerb 47.500 €

Schenkungsteuer (30 % von 47.500 €) 14.250 €

Darüber hinaus ist sogar eine 100%ige Steuerbefreiung möglich. Hierzu müssen zunächst die oben genannten Voraussetzungen erfüllt sein.

Darüber hinaus gilt:

• Der Beschenkte muss bereit sein, das Denkmal den geltenden Bestimmungen der Denkmalpflege zu unterstellen.

• Das Denkmal muss sich zudem seit mindestens 20 Jahren im Familienbesitz befinden oder in einem Verzeichnis national wertvoller Kulturgüter eingetragen sein.

Hinweis

Beim Vererben oder der Schenkung von Kunstgegenständen, Kunstsammlungen und wissenschaftlichen Sammlungen beträgt die Steuerbefreiung 60 %. Auch hier ist aber unter den oben genannten Voraussetzungen eine vollständige Befreiung möglich.

Für Unternehmensvermögen können auch Steuerbefreiungen in Anspruch genommen werden. Eine ausführliche Darstellung darüber, welche Voraussetzungen erfüllt werden müssen und in welcher Höhe eine Steuerbefreiung möglich ist, finden Sie in unserem Beitrag "Übertragung von Betriebsvermögen in der Erbschaftsteuer.

5 Rechtliche Gestaltungsmöglichkeiten nach dem Erbfall

5.1 Ausschlagung

Die Ausschlagung ist eine Möglichkeit, die Erbschaftsteuer auch nach dem Erbfall noch zu verringern. Dabei muss die Ausschlagung innerhalb einer Frist von sechs Wochen, nachdem der Erbe von dem Erbfall und dem Grund der Berufung Kenntnis erhalten hat, erfolgen. Wurde die Erbschaft schon angenommen, ist eine Ausschlagung jedoch nicht mehr möglich.

Beispiel

Tim hat seine Tochter Bea zur Alleinerbin eingesetzt. Bea hat zwei Kinder, Chris und Eva. Tim verstirbt und hinterlässt Bea ein Vermögen mit einem Steuerwert in Höhe von 940.000 €.

Lösung

Ohne Ausschlagung ergibt sich für Bea folgende Erbschaftsteuer:

Steuerwert Nachlass 940.000 €

abzüglich Beerdigungskostenpauschale -10.300 €

abzüglich persönlicher Freibetrag -400.000 €

steuerpflichtiger Erwerb 529.700 €

Erbschaftsteuer (15 % von 529.700 €) 79.455 €

Schlägt Bea die Erbschaft jedoch innerhalb der Sechswochenfrist aus, so erben ihre Kinder Chris und Eva jeweils die Hälfte des Nachlasses, das heißt 470.000 €.

Die Schenkungsteuer für jedes Kind errechnet sich so:

Steuerwert Nachlass (0,5 × 940.000 €) 470.000 €

abzüglich Beerdigungskostenpauschale (0,5 × 10.300 €) -5.150 €

abzüglich persönlicher Freibetrag -200.000 €

steuerpflichtiger Erwerb 264.850 €

Erbschaftsteuer (11 % von 264.800 €) 29.134 €

Für beide Kinder zusammen ergibt sich somit insgesamt eine Erbschaftsteuer in Höhe von 58.268 € (errechnet aus 2 × 29.134 €). Aufgrund der Ausschlagung ergibt sich daher eine Steuerersparnis in Höhe von 21.187 € (errechnet aus 79.455 € – 58.268 €).

5.2 Geltendmachung des Pflichtteils

Hat ein Pflichtteilsberechtigter vom Erblasser vor dessen Tod eine Schenkung erhalten, so kann er durch Hinauszögern der Geltendmachung des Pflichtteils unter Umständen die in Punkt 4.3.1 dargestellte steuerliche Zusammenrechnung beider Erwerbe innerhalb der Zehnjahresfrist umgehen.

Verzichtet ein Berechtigter auf die Geltendmachung seines Pflichtteils, so führt dies zu einer zusätzlichen Bereicherung der Erben. Diese ist allerdings steuerfrei.

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Beachten Sie bitte den Rechtsstand dieses Textes: Januar 2020.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, sollte zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

ANGABEN ZU IMMOBILIEN

Was wird für die Steuererklärung zu Immobilien gebraucht?

Welche Unterlagen und Angaben sind notwendig, um die Einkünfte aus Vermietung und Verpachtung zu berechnen? Hier finden Sie eine Übersicht zu den Angaben zu Immobilien

STEUERBERATUNG DIGITAL

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

GESELLSCHAFTSFORMEN

Zu der Frage, in welcher Form das eigene Unternehmen aktiv sein soll,

gibt unser Beitrag "Gesellschaftsformen" Auskunft und Hinweise.

HAUSHALTSNAHE DIENSTLEISTUNGEN

Jeder hat Ausgaben für Dienstleistungen, die in seinem privaten Haushalt stattfinden.

Jahrelang war das Standard-Beispiel - der Schornsteinfeger.

Jeder - ob Mieter oder Eigentümer - kann Dienstleistungen steuerlich geltend machen, die zu seiner privaten Haushaltsführung gehören. Hierzu zählen auch Wartung und Reparatur von EDV- oder TV-Geräten.

Jahrelang war das Standard-Beispiel - der Schornsteinfeger.

Jeder - ob Mieter oder Eigentümer - kann Dienstleistungen steuerlich geltend machen, die zu seiner privaten Haushaltsführung gehören. Hierzu zählen auch Wartung und Reparatur von EDV- oder TV-Geräten.

NEWS VON UND ÜBER IHREN STEUERBERATER

Immer wieder aktuelle Neuigkeiten und Hinweise zu Abgabefristen, besonderen Angeboten, Urlaubszeiten und auch kleine Tipps, die weniger mit Steuererklärungen zu tun haben.

Ein kurzer Blick lohnt sich jederzeit.

Ein kurzer Blick lohnt sich jederzeit.

NEUESTE ARTIKEL

Wir veröffentlichen zu verschiedenen Themen auch in Zukunft immer wieder weitere Gedanken und Hinweise und werden auch künftig Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.