Außergewöhnliche Belastungen - Besonderheiten

Unterhalt - Kindesunterhalt - Unterstützung - Behinderten-Pauschbetrag

Gedanken am 10.06.2020 vom Counselor Ralph J. Schnaars - Steuerberater in Norderstedt

Inhalt

3 Außergewöhnliche Belastungen in besonderen Fällen

3.1 Unterhaltskosten

3.2 Sonderbedarf für auswärtig untergebrachtes Kind

4 Behinderten-Pauschbetrag

3 Außergewöhnliche Belastungen in besonderen Fällen

Neben dem Abzug von „allgemeinen“ außergewöhnlichen Belastungen wie beispielsweise Krankheitskosten sieht das Einkommensteuergesetz auch noch einen Abzug von „besonderen“ außergewöhnlichen Belastungen vor.

Diese Abzugsmöglichkeit soll Kosten berücksichtigen, die der Steuerbürger aufwendet, um das Existenzminimum einer anderen Person zu sichern.

Explizit begünstigt sind

• Unterhaltszahlungen an gesetzlich unterhaltsberechtigte Personen (siehe Punkt 3.1)

und

• der Sonderbedarf für die auswärtige Unterbringung eines volljährigen Kindes (siehe Punkt 3.2).

Hinweis

Die Regelungen zur zumutbaren Belastung sind bei diesen beiden besonderen Abzugsmöglichkeiten nicht zu beachten, das heißt, es findet hier keine Kürzung um einen Eigenanteil statt.

3.1 Unterhaltskosten

Tragen Sie Kosten für den Unterhalt oder die Berufsausbildung einer anderen Person, können Sie diese als außergewöhnliche Belastungen abziehen.

Für 2019 galt dafür eine Grenze von 9.168 € pro Jahr (zzgl. bestimmter übernommener Kranken- und Pflegeversicherungsbeiträge).

Ab 2020 liegt der Höchstbetrag bei 9.408 €.

Voraussetzung für den steuerlichen Abzug ist, dass

• die unterstützte Person Ihnen oder Ihrem Ehegatten gegenüber gesetzlich unterhaltsberechtigt ist (z.B. Kinder, Eltern, Großeltern),

• Sie für die unterstützte Person keine Kinderfreibeträge und kein Kindergeld beanspruchen können

und

• die unterstützte Person kein oder nur ein geringes Vermögen besitzt.

Hinweis

Von einem geringen Vermögen geht die Finanzverwaltung aus, wenn die unterstützte Person nicht mehr als 15.500 € besitzt. Dabei sind die Verkehrswerte maßgeblich.

Sofern das Vermögen größer ist, fehlt es an der Zwangsläufigkeit der Unterhaltsaufwendungen, so dass sie steuerlich nicht abziehbar sind. Der Wert einer selbstgenutzten Wohnung der unterstützten Person darf allerdings unberücksichtigt bleiben, sofern diese angemessen ist. Diese Verschonung für selbstgenutzte Hausgrundstücke ist eindeutig gesetzlich festgeschrieben durch das Amtshilferichtlinieumsetzungsgesetz.

Eine selbstbewohnte Villa gehört allerdings nicht zum Schonvermögen, sondern wird mangels Angemessenheit in das Vermögen eingerechnet, so dass die Bedürftigkeit des Unterhaltsempfängers entfällt.

Eigene Einkünfte und Bezüge der unterhaltenen Person mindern den abziehbaren Höchstbetrag.

Nach dem EStG müssen zunächst die Einkünfte und Bezüge der unterhaltenen Person (aus dem Jahr der Unterhaltszahlung) zusammengerechnet werden, dann dürfen davon 624 € abgezogen werden (sog. anrechnungsfreier Betrag). Das Ergebnis mindert den Höchstbetrag.

Beispiel

Frau Bauer unterstützt ihren Vater im Jahr 2017 mit 10.000 €. Er verfügt selbst über Einkünfte und Bezüge von 6.000 € jährlich.

Für den Abzug der Unterhaltsleistungen ist zu rechnen:

Einkünfte und Bezüge des Vaters 6.000 €

anrechnungsfreier Betrag – 624 €

anzurechnen sind 5.376 €

Höchstbetrag 8.820 €

steuerlich somit abziehbar (8.820 € – 5.376 €) mit 3.444 €

Von ihren Unterhaltsleistungen kann Frau Bauer im Jahr 2017 somit nur 3.444 € als außergewöhnliche Belastungen geltend machen.

Hinweis

Steuerlich gesondert behandelt werden Unterhaltsleistungen an den geschiedenen oder dauernd getrenntlebenden Ehegatten. Diese dürfen nach dem Einkommensteuergesetz (EStG) mit maximal 13.805 € pro Jahr als Sonderausgaben abgezogen werden (zuzüglich Basisbeiträge zur Kranken- und Pflegeversicherung, die für die Absicherung der unterhaltsberechtigten Person aufgewandt werden).

Angehörige im Ausland

Unterhaltszahlungen können auch dann steuerlich abgezogen werden, wenn die unterstützte Person in Deutschland nicht unbeschränkt einkommensteuerpflichtig ist. In diesen Fällen muss der abziehbare Höchstbetrag und der anrechnungsfreie Betrag der Einkünfte aber häufig anhand der sogenannten Ländergruppeneinteilung gekürzt werden. Demnach sind die (Höchst-)Beträge beispielsweise nur zur Hälfte anzusetzen, wenn der Unterhaltsempfänger in Bulgarien, Kasachstan, Lettland, Polen, Rumänien oder der Türkei wohnt.

Eine Kürzung auf ein Viertel erfolgt beispielsweise bei Ländern wie Afghanistan, Ägypten, Albanien, Georgien oder der Ukraine.

Bei Wohnsitzstaaten wie Australien, Belgien, Dänemark, Frankreich oder Italien muss keine Kürzung vorgenommen werden.

Achtung:

Bei Unterhaltszahlungen ins Ausland trifft Steuerpflichtige eine verschärfte Nachweispflicht.

Das Bundesministerium der Finanzen hat erklärt, dass der Steuerpflichtige sich in besonderem Maße darum bemühen muss, seine Unterhaltszahlungen anhand von Beweismitteln nachzuweisen. Insbesondere muss er belegen, dass die transferierten Gelder von ihm stammen und tatsächlich zum Unterhaltsempfänger gelangt sind. So müssen Geldüberweisungen dem Finanzamt grundsätzlich durch Post- oder Bankbelege nachgewiesen werden.

Hinweis

Damit Zahlungen anerkannt werden, müssen ausländische Bescheinigungen ins Deutsche übersetzt werden. Derartige Übersetzungen müssen von einem amtlich zugelassenen Dolmetscher, einem Konsulat oder einer sonstigen zuständigen Auslandsdienststelle stammen. Die Kosten für die Übersetzung dürfen nicht als Unterhaltsaufwand abgerechnet werden.

Bei Barzahlungen sind Abhebungsnachweise und detaillierte Empfängerbestätigungen erforderlich. Dabei darf zwischen der Geldabhebung und der jeweiligen Übergabe ein Zeitraum von höchstens zwei Wochen liegen (ausreichender Sachzusammenhang).

Hinweis

Finanzämter erkennen Zahlungen in der Regel nicht an, wenn sie durch einen Mittelsmann überbracht wurden. Da die persönliche Überbringung von Bargeld nur unter verschärften Nachweisvoraussetzungen anerkannt wird, empfiehlt sich stets eine Überweisung der Unterhaltsbeträge auf das ausländische Konto des Unterhaltsempfängers.

3.2 Sonderbedarf für auswärtig untergebrachtes Kind

Eltern können für ihr Kind einen Freibetrag für Sonderbedarf in der Berufsausbildung von 924 € abziehen, wenn das Kind

• volljährig ist,

• sich in einer Berufsausbildung befindet

und

• auswärtig untergebracht ist.

Weitere Voraussetzung ist, dass die Eltern für das Kind einen Anspruch auf Kinderfreibeträge oder Kindergeld haben.

Hinweis

Bei der Einkommensteuererklärung wird der Freibetrag in der „Anlage Kind“ beantragt.

Das Kindeseinkommen wird nicht auf den Freibetrag angerechnet. Das Kind kann also unbegrenzt hinzuverdienen – ohne steuerliche Nachteile für die Eltern.

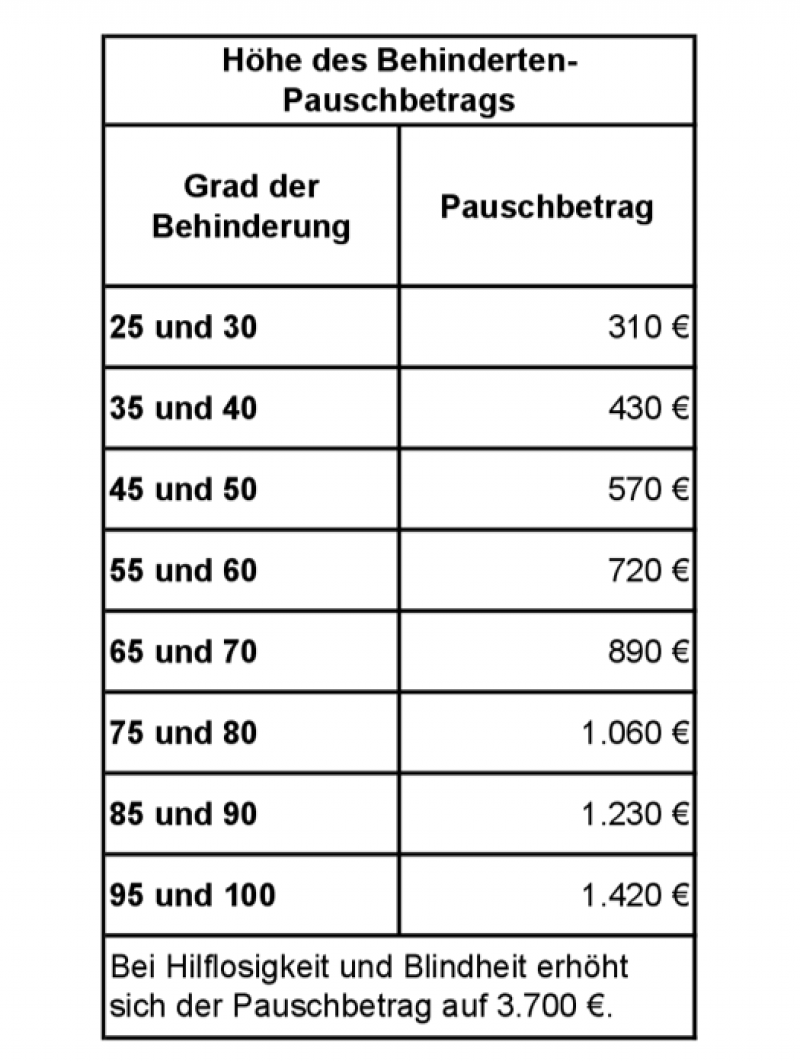

4 Behinderten-Pauschbetrag

Behinderte Menschen können in ihrer Einkommensteuererklärung wählen, ob sie

• die tatsächlichen Kosten für ihre Behinderung als allgemeine außergewöhnliche Belastungen geltend machen

oder ob sie

• einen Behinderten-Pauschbetrag abziehen, der sich nach dem Grad der Behinderung bemisst.

Die Pauschbeträge sind wie folgt gestaffelt:

Der Behinderten-Pauschbetrag kann auch von den Eltern eines behinderten Kinds, für das ein Kindergeldanspruch bzw. ein Anspruch auf Kinderfreibeträge besteht, abgezogen werden. Voraussetzung dafür ist allerdings, dass das Kind den Pauschbetrag nicht selbst in Anspruch nimmt. Bei der Übertragung auf die Eltern wird der Pauschbetrag grundsätzlich zur Hälfte auf beide Elternteile aufgeteilt. Auf gemeinsamen Antrag der Eltern ist aber auch ein anderes Aufteilungsverhältnis möglich.

Nach der ständigen Rechtsprechung des BFH werden durch den Ansatz des Pauschbetrags die typischen behinderungsbedingten Kosten abgegolten.

Ein zusätzlicher steuerlicher Abzug solcher Aufwendungen ist also nicht möglich.

Hinweis

Der BFH hat entschieden, dass durch den Ansatz des Pauschbetrags auch Kosten für ein Wohnstift abgegolten sind, die für das Vorhalten einer Grundversorgung, einer Notrufbereitschaft und einer 24-stündigen Besetzung des Empfangs entstanden sind. Im Urteilsfall hatte eine behinderte Seniorin diese Kosten als haushaltsnahe Dienstleistungen in ihrer Einkommensteuererklärung abgerechnet (zusätzlich zum Behinderten-Pauschbetrag). Das Gericht versagte ihr diesen Abzug und erklärte, dass die Abgeltungswirkung des Pauschbetrags unabhängig von der Frage eintritt, ob Pflegeleistungen tatsächlich in Anspruch genommen oder – wie im Urteilsfall – lediglich vorgehalten werden.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Beachten Sie bitte den Rechtsstand dieses Textes: 10.06.2020

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Wir veröffentlichen zu diesen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden verschiedene Anregungenund Hinweise geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

Steuern to go

Steuerberatung einfach digital

Hinweise von Steuerberater COUNSELOR

Wie die Bearbeitung von Steuern und Buchhaltung einfacher wird, zeigen wir auf der Seite Steuerberatung einfach digital.

Digital gewinnen

Buchhaltung einfach machen

Vorschläge vom Steuerberater

Die Notwendigkeit der Buchhaltung kann vereinfacht und verbessert werden.

Lesen Sie einige Hinweise und Gedanken im Beitrag "Buchhaltung digital".

Ergänzend sind auch die Hinweise zum "Mandanten-Postfach" sehr interessant.

Ihr Steuerberater

Beratung für Unternehmer

Unterstützung von Unternehmen

Für gewinnbringende Steuerberatung ist das Vertrauensverhältnis zwischen Mandant und Steuerberater wichtig.

Finden Sie deshalb einige Informationen zu uns, über die Seiten "Über uns".

Es sind allerdings auch unsere Seiten

"Verschiedene Gedanken"

und

"News - vom Steuerberater"

sehr hilfreich, um herauszufinden, wie wir arbeiten und denken.

Kostenstellen

Mehr und bessere Info

Erklärungen vom Steuerberater

Ob eine Buchhaltung mit Kostenstellen sinnvoll ist, liegt an den Wünschen, die an die Buchhaltungsauswertungen gestellt werden.

Ein paar Überlegungen dazu, finden Sie im Artikel "Kostenstellen - sinnvoll oder nicht?"

Arbeitshilfen

Formulare für mehr Gewinn

laufend aktualisiert von COUNSELOR

Wir stellen ein paar Arbeitshilfen zur Verfügung, die die Arbeit vereinfachen und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Erbschaftsteuer

Familienvermögen schützen

Hinweise vom Steuerberater COUNSELOR

Wie spart die Familie große Steuer-Beträge?

Mit der Nachfolge-Planung können erhebliche Steuer-Vorteile erreicht werden.

Viele Gedanken lesen Sie bei der Frage: "Ist ein Testament sinnvoll?"

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Frage - Antwort

Einkommensteuer und Umsatzsteuer

Antworten von COUNSELOR, Steuerberater

Kurze Fragen beantworten wir hier ebenfalls kurz und knapp.

Blättern Sie doch einmal durch oder nehmen Sie die Suchfunktion, ob wir zu Ihrer Frage schon geantwortet haben.

Es gibt laufend neue Fragen und Antworten und diese finden Sie unter ""Kurze Frage - Kurze Antwort".

Stellen Sie auch gern Ihre Frage über unser Anfrage-Formular und wir versuchen, die Zeit zu finden, auf unserer Seite „Kurze Frage – Kurze Antwort“ unsere Gedanken und Überlegungen in den nächsten Tagen kund zu tun.