Steuerberater Gedanken zu covid-19 Coronavirus - Teil 4

covid-19 und Corona - Hinweise und Arbeitshilfen vom Steuerberater

In der Zeit von Corona erreichen Sie uns am Besten über unsere E-Mail office@counselor.de

Die Überschrift dieser Seite sollte eigentlich heißen:

Glücklich sind diejenigen, die nicht in Hektik geraten sind

und erst jetzt über eine staatliche Förderung nachdenken.

Im Folgenden lesen Sie einige Gedanken und Hinweise zu den Fördermöglichkeiten für Ihr Unternehmen.

Auch haben wir einige Arbeitshilfen erstellt, die dem Unternehmer die Situation erleichtern sollen.

Da es insgesamt aber um öffentliche Förderungen geht, ist es immer gut, vorher genau nachzudenken, was beantragt wird und welche Nachweise zu führen sind, bevor man in Gefahr gerät, dass die spätere Nachprüfung der Förderung als Subventionsbetrug gesehen und angeklagt wird.

Deshalb finden Sie nachfolgend einige Gedanken - mit dem Wissensstand von heute (01.04.2020) - zu den Themen

1) Kurzarbeitergeld

und

2) Soforthilfen (wegen Corona)

.Die möglichen Förderungen und die entsprechenden Zugänge zu den Anträgen haben wir ja schon in unserem Beitrag "Steuerberater Gedanken zu covid-19 Coronavirus Teil 2" aufgelistet und bekannt gemacht und auch auf Pflichten und "Risiken" auf der Seite "Steuerberater Gedanken zu covid-19 Coronavirus Teil 3" hingewiesen.

1) Gedanken vom Steuerberater zum Kurzarbeitergeld

Unternehmen, die die Mitarbeiter nach Hause schicken müssen oder die durch die fehlenden Aufträge und Kunden, weniger Arbeit haben, sollten für die Mitarbeiter Kurzarbeitergeld beantragen.So muss der Mitarbeiter nicht entlassen werden und steht nach der Corona-Krise dem Unternehmen wieder zur Verfügung.

Das Kurzarbeitergeld beträgt 60 Prozent bzw. 67 Prozent (für Eltern), so dass der Mitarbeiter in etwa das gleiche Geld bekommt, das er als Arbeitslosengeld bekommen würde.

Hier ist es für Betriebe, die komplett schließen sehr einfach, denn dort fallen 100 Prozent der Mitarbeiterstunden aus. Man kann also das bisherige Gehalt x 60 Prozent rechnen und weiß, was der Mitarbeiter ausgezahlt bekommt.

Das Unternehmen zahlt diese Beträge an die Arbeitnehmer aus und erhält nach der (Lohn-)Abrechnung das Geld von der Arbeitsagentur zurück. Durch die etwas hektischen gesetzgeberischen Bemühungen die Corona-Krise in den Griff zu bekommen, fehlen allerdings noch die Lohnabrechnungsprogramme, die die Abrechnung vornehmen sollen. Deshalb ist es für heute empfehlenswert, den Mitarbeitern einen Abschlag zu zahlen und nach endgültiger Abrechnung die Differenzen auszugleichen.

Dass die Kurzarbeit bei der Arbeitsagentur angezeigt werden muss, hatten wir ja schon in unserem Beitrag "Steuerberater Gedanken zu covid-19 Coronavirus Teil 2" erläutert und auch auf die entsprechenden Antragsformulare hingewiesen (verlinkt).

Eine Mustervereinbarung mit den Arbeitnehmern über die Einführung von Kurzarbeit finden Sie hier zum Download.

Schwieriger ist das ganze Thema allerdings für Unternehmen, die nur teilweise Kurzarbeit mit den Arbeitnehmern vereinbart haben und eingeschränkt weiterarbeiten.

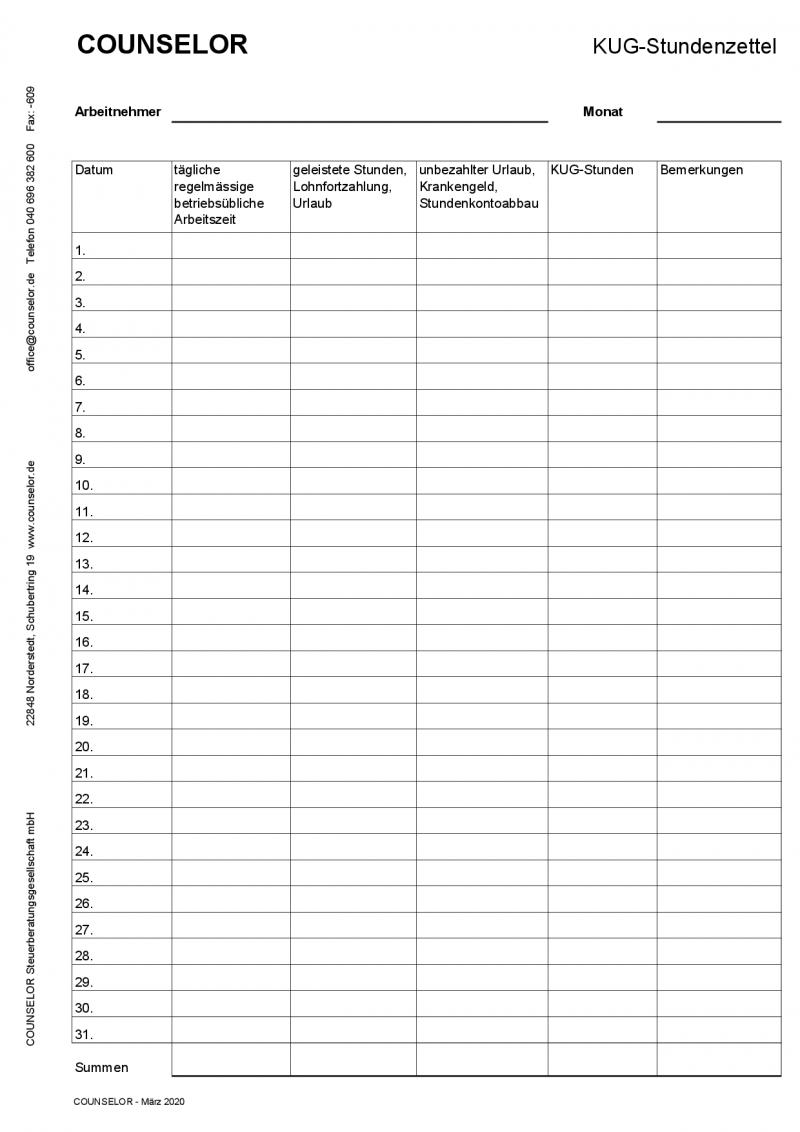

Hier müssen die Arbeitnehmer genau festhalten, wie sie arbeiten. Es sind Aufzeichnungen zu führen, welche Soll-Stunden laut Arbeitsvertrag der Mitarbeiter leisten muss, wie viele Stunden auf genommenen Urlaub entfallen und wie viele Stunden letztendlich Kurzarbeit sind.

Diese KUG-Stundenzettel sind Bestandteil der späteren Lohnabrechnung und auch Basisunterlage für die spätere Beantragung des Kurzarbeitergeldes.

Ein entsprechendes Musterformular finden Sie hier zum Download. Unseren Mandanten stellen wir dieses Musterformular selbstverständlich auch als selbstrechnende Exceldatei und mit individuellem Firmennamen (oder Logo) zur Verfügung.

Zusätzlich wird für Mitarbeiter, die in der Corona-Zeit im Homeoffice arbeiten, festzustellen sein, ob überhaupt Kurzarbeit anfällt. Die Arbeitnehmer sollten akribisch ihre Tätigkeiten und gearbeiteten Stunden auflisten und das Unternehmen sollte (schriftlich) festhalten, warum speziell bei diesem Mitarbeiter (trotz Homeoffice) Kurzarbeit anfällt.

Zusätzlich zu der staatlichen Hilfe in Form des Kurzarbeitergeldes – Erstattung von 60 Prozent der Personalkosten an den Unternehmer – kann das Unternehmen seinen Mitarbeitern auch mehr Geld auszahlen.

Das Unternehmen kann das Kurzarbeitergeld des Mitarbeiters aufstocken. Hier wird dann die (Lohn-)Abrechnung aber kompliziert, da die Vergütung für den Mitarbeiter dann aus vielen verschiedenen Teilen bestehen kann:

-Normales Gehalt für die gearbeiteten Stunden mit Sozialabgabenpflicht,

-Normales Gehalt mit Sozialabgabenpflicht für genommene Urlaubszeiten,

-Normales Gehalt mit Sozialabgabenpflicht für verrechnete / abgebummelte Überstunden,

-Kurzarbeitergeld ohne Sozialabgabenpflicht in Höhe von 60 Prozent des Gehaltes für die Stunden der Kurzarbeit,

-Aufstockungsbetrag zum Kurzarbeitergeld ohne Sozialabgabenpflicht bis zu einer Höhe von 80 Prozent des Gehaltes für die Stunden der Kurzarbeit,

-Aufstockungsbetrag zum Kurzarbeitergeld mit Sozialabgabenpflicht für die Aufstockung des Gehaltes über 80 Prozent hinaus, für die Stunden der Kurzarbeit.

An dieser Stelle kann nur empfohlen werden:

Sprechen Sie Ihre Personalabteilung oder die Lohnabrechnungsstelle an, wie es sich in Ihrem speziellen Fall verhält.

Abschließend an dieser Stelle nur ein paar kurze Hinweise:

Für Gesellschafter-Geschäftsführer und auch für geringfügig Beschäftigte besteht in der Regel kein Anspruch auf Kurzarbeitergeld. Kurzarbeitergeld wird nur gezahlt für sozialversicherungspflichtig Beschäftigte.

Freiwillige Zuwendungen an den Mitarbeiter, die in laufenden Monaten steuer- und sozialabgabenfrei gezahlt werden können, müssen im Einzelfall untersucht werden. So ist eine steuerfreie Erstattung der Kindergartengebühren wohl nicht mehr möglich, da die Kindergärten geschlossen sind und die Gebühren in den meisten Fällen gar nicht mehr anfallen.

Auch sind Essensgeldzuschüsse zu untersuchen, ob und wie diese während der Kurzarbeit noch gezahlt werden können.

Zu diesen und auch anderen Fragen gibt es unter anderem auf den Seiten der Arbeitsagentur Antworten und Anmerkungen. Die entsprechenden Seiten, haben wir auf unserer Seite "interessante Links" unter den Links zu covid-19 Coronavirus für Sie zusammengestellt.

Gedanken vom Steuerberater zu den Corona-Soforthilfen

Auf vielfachen Wunsch finden Sie nachstehend einige Gedanken, die auf die Erlebnisse der letzten Tage eingehen und auch einige Arbeitshilfen, die dem Unternehmer bei seinen Überlegungen zu den Corona-Soforthilfen helfen sollen.Die von Berlin und Brüssel angekündigten Corona-Hilfen, die in den Medien lautstark verkündet wurden und werden, sind im Alltag nur mit erheblichen Anfangsschwierigkeiten zu beantragen (gewesen).

So gab es in Schleswig-Holstein für ein paar Tage ein Antragsformular, was ausgefüllt, unterschrieben und dann gemailt werden sollte, bis das Finanzministerium in Schleswig-Holstein beschloss „.. wir machen das jetzt anders und bauen lieber eine Antragsplattform, die ab dem 02.04.2020 zur Verfügung stehen soll …“.

Zudem erschwerten die spärlichen Hinweise und Antworten auf die Frage, was ein Liquiditätsengpass denn sei, die Beantragung der öffentlichen Hilfen.

In Hamburg wurde weltstädtisch das Antragsverfahren gleich über eine Antragsplattform geregelt – allerdings erst zugänglich ab dem 31.03.2020 – wobei dann (erhebliche) Schwierigkeiten zu bewältigen waren, da Antragsteller in der Rechtsform einer Kapitalgesellschaft ihre Steuer-Id angeben sollten. Eine Steuer-Id für Kapitalgesellschaften gibt es allerdings bis heute nicht flächendeckend in Deutschland. Ebenso war die Pflichtangabe einer Umsatzsteuer-Id für die meisten Kleinstunternehmer nicht möglich, da diese überhaupt keine USt-Id hatten. Waren diese Steuer-Id´s aber nicht angegeben, hat die Plattform den Zuschussantrag aber nicht zugelassen.

Interessant war in den letzten Tagen auch, die bundesland-unterschiedlichen Auslegungen des Wortes „Liquiditätsengpass“.

So gab es in einigen Bundesländern die Pflicht, vorhandene Geldvermögen und nicht ausgeschöpfte Kreditlinien vor der Antragstellung zu nutzen, wohingegen andere Bundesländer Gelder, die auf privaten Konten verfügbar waren, nicht für Zwecke der Corona-Bekämpfung nutzen wollten und wieder andere Bundesländer sogar das Guthaben auf dem betrieblichen Bankkonto nicht für die Ermittlung des „Liquiditätsengpasses“ heranziehen wollten.

Auch ist bemerkenswert, dass Privatentnahmen oder Beträge, die ein Einzelunternehmer für seinen privaten Lebensunterhalt benötigt, in einigen Bundesländern zuschussfähig sind und in anderen Bundesländern dieses überhaupt nicht in Frage kommt.

Ob Gehälter an Gesellschafter-Geschäftsführer zuschussfähig sind, kann sogar bis heute nicht abschließend beantwortet werden.

Allerdings ist auch hier jeder Sachverhalt und jede Lebenssituation wohl einzeln zu betrachten und zu bewerten, so wie wir das schon in unserem Beitrag „Verschiedene Gedanken" zu den steuerlichen Situationen getan haben. Denn ein Gehalt eines Managers eines börsennotierten Konzerns ist wahrscheinlich anders zu beurteilen, als das Gehalt von 1.500 Euro eines Gesellschafter-Geschäftsführers einer Kleinst-GmbH.

Auch ist bis heute unklar, wie bewiesen und nachgewiesen oder überhaupt berechnet werden soll, was der durch Corona entstandene Schaden ist. Der einfache Umsatzausfall kann es nicht sein. Hier wird wohl später zu klären sein, ob es der Einnahmeausfall, der Auftragsrückgang, der fehlende Kunde oder die fehlende Arbeit oder nur das fehlende Geld sein wird.

Derzeit versuchen die Bundesländer – leider auch wieder unterschiedlich – diese Frage durch den Vergleich von Umsätzen zu beantworten. Einige Bundesländer vergleichen den Februar 2020 mit dem März 2020, einige vergleichen März 2019 mit März 2020 und wieder andere vergleichen den durchschnittlichen Umsatz im Zeitraum von Dezember 2019 bis Februar 2020 mit dem Umsatz März 2020.

Leider sind die Kriterien für die Zuschuss-Beantragung bis heute nicht bundeseinheitlich.

Allerdings haben die letzten Tage gezeigt, dass die einzelnen Bundesländer sich scheinbar langsam insgesamt abstimmen, damit die Förder-Voraussetzungen zumindest Ähnlichkeit erreichen.

Eine weitere „Schwierigkeit“ ergibt sich daraus, dass es in einigen Bundesländern zu dem „Bundeszuschuss“ auch noch Landesmittel und Landeszuschüsse für die Unternehmen gibt, die wiederum anderen Kriterien unterliegen, als die Bundeszuschüsse, aber in dem meisten Bundesländern nur gemeinsam mit den Bundeszuschüssen beantragt werden können.

Und jeder sollte beachten, dass es sich um staatliche Fördermittel handelt, die einer jederzeitigen Überprüfung unterliegen, um Subventionsbetrug auszuschließen.

Unsere Empfehlung am heutigen Tage ist deshalb:

Wie schon in unserem Artikel „Steuerberater Gedanken zu covid-19 Coronavirus Teil 1" empfohlen, haben Sie Ihren Liquiditätsbedarf der nächsten vier Wochen ermittelt und aufgeschrieben.

Ausgehend von diesen Zahlen errechnen Sie jetzt Ihren „Liquiditätsengpass“.

So wie wir das Gesetz verstehen, ist das der Betrag, den die laufenden Ausgaben, die laufenden Einnahmen übersteigen.

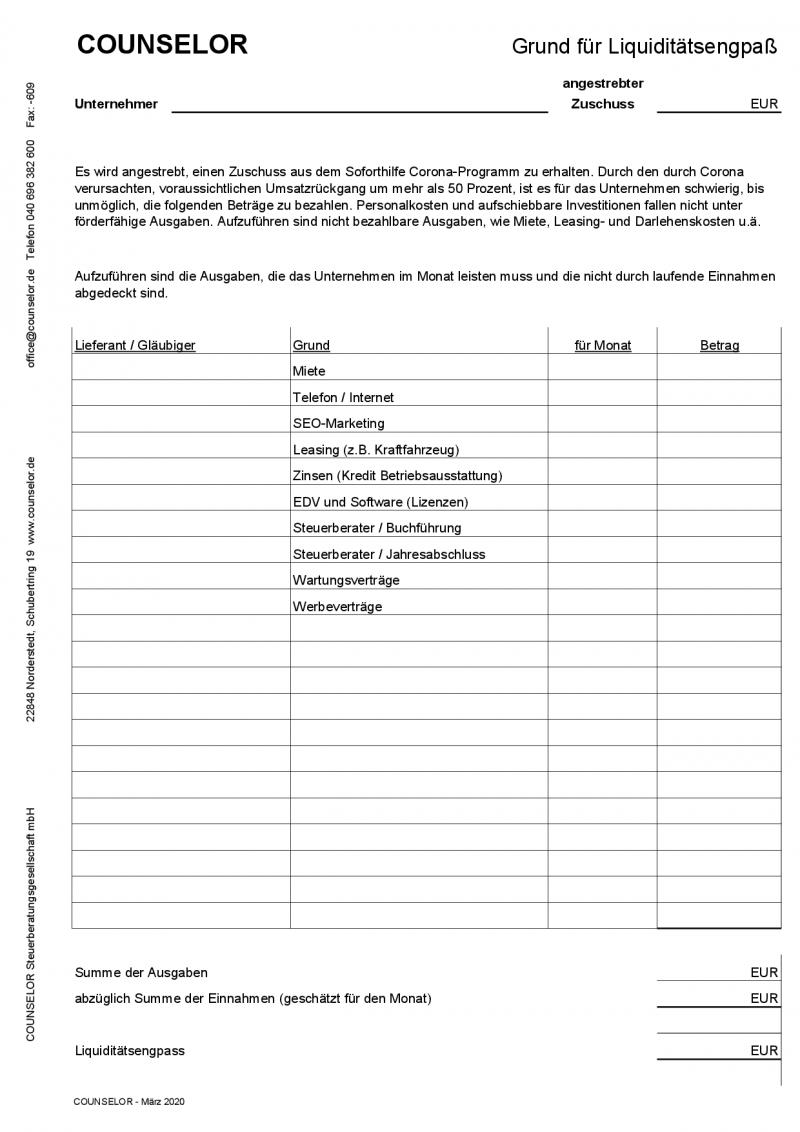

Zur Ermittlung haben wir Ihnen eine „Musterberechnung“ zum Download beigefügt, die vom heutigen Wissensstand ausgeht und die Ausgaben abzüglich der „zu erwartenden“ Einnahmen auflistet, so dass sich der „Liquiditätsengpass“ (als Prognose) ergibt.

Die Berechnung des Liquiditätsengpasses ist unseres Erachtens nach die wichtigste Unterlage, die für spätere Prüfungen der Bezuschussung die Basis bildet, ob es sich um gerechtfertigte Zuschüsse handelt oder ob ein Subventionsbetrug vorliegt.

Zusätzlich zu der Ermittlung des Liquiditätsengpasses sollte das Unternehmen schriftlich festhalten, wie und wodurch es durch die Corona-Krise geschädigt wird (wurde). Die staatlich angeordnete Betriebsschließung ist hier wohl der beste Nachweis, allerdings dürften auch Auftragsrückgänge, Kundenabsagen oder Auftragskündigungen als Nachweise bzw. Hinweise für die Schwierigkeiten ausreichend sein.

Dokumentieren Sie für die spätere Prüfung jede E-Mail über einen Auftragsstopp oder den Rückgang der Auftragsanfragen (Telefonliste oder Auftragsstatistik) oder notieren Sie jedes Gespräch, in dem der Kunde von Zahlungsschwierigkeiten redet.

Insgesamt wird auch die Buchhaltung (für die Monate März bis Juni 2020) dann zeigen, dass weniger Aufträge abgerechnet werden konnten oder weniger Einnahmen oder Kundenzahlungen zu verzeichnen waren.

Ob ein Rückgang Ihrer „Einnahmen“ um mehr als 50 Prozent vorliegt und dieser Rückgang dann auch „nur“ durch Corona veranlasst wurde, wird wohl bei jeder Subventions- und Zuschussprüfung zum Thema werden.

Zuletzt sei hier angemerkt, dass die ausgezahlten Zuschüsse steuerpflichtig sind und dass die erhaltenen Zuschüsse zusammen mit den Steuererklärungen für das Jahr 2020 gegenüber dem Finanzamt näher erläutert werden „müssen“. Anweisungen oder Formulare, wie dieses zu geschehen hat, gibt es heute noch nicht. Deshalb haben wir einen (formlosen) „Verwendungsnachweis“ zum Download bereitgestellt, so dass sich der einzelne Unternehmer schon in den Tagen nach Erhalt des Zuschusses auf die Überprüfung der Zuschusszahlung vorbereiten kann. Hier sollten alle Zahlungen notiert werden, die – entsprechend der Ermittlung des Liquiditätsengpasses – geleistet werden.

Sofern Sie hierzu Fragen haben, erreichen Sie uns derzeit am Besten per E-Mail unter office@counselor.de.

Den unseres Erachtens wichtigsten Berechnungszettel für die Beantragung der Corona Soforthilfen sehen Sie nachfolgend abgebildet:

Wenn Sie beim Ausfüllen oder Ermitteln Ihrer Zahlen Hilfe benötigen, erreichen Sie uns derzeit mit Ihrer Frage am Besten per E-Mail unter office@counselor.de.

Ihr Thema finden Sie immer ganz leicht mit der oder über das .

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Beachten Sie bitte den Rechtsstand dieses Textes: 01.04.2020

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Und nur als formloses Beispiel auch noch abgebildet >>> unser KUG-Stundenzettel:

Steuerverlust

Verlorene Vorsteuern sind teuer

Bemerkungen vom Steuerberater

Die Beachtung der Grundsätze zum Abzug von Vorsteuern ist wichtig.

Es kann sehr teuer werden, wenn die Lieferantenrechnung nicht den gesetzlichen Formvorschriften entspricht.

Lesen Sie hierzu unseren Beitrag "Vorsteuerabzug Grundsätze".

Die GmbH

Gesellschaft übernimmt Haftung

Gedanken vom Steuerberater COUNSELOR

Speziell in schwierigen Zeiten ist es von Vorteil, wenn das Unternehmen in der Gesellschaftsform "GmbH" geführt wird.

Da die "GmbH" die Haftung übernimmt, wirken sich die schwierigen Zeiten nicht sofort und direkt im Privatvermögen aus.

Schauen Sie in unseren Beitrag "Die GmbH".