Erbschaftsteuer und Schenkungsteuer mit Vermögenserhalt zeigt der Steuerberater

Geplantes Vererben und Gestaltung der Erbschaftsteuer - alle 10 Jahre wieder - spart die meisten Steuern

Gedanken zur Erbschaftsteuer und zum Vermögenserhalt am 30.06.2019 vom Counselor Ralph J. Schnaars, Steuerberater

Der Steuerberater für Erbschaftsteuer

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

bearbeitet jede Gestaltung der Erbschaftsteuer höchst individuell für die Mandanten

Wenn in Deutschland etwas vererbt oder etwas verschenkt wird, unterliegt dieser Vorgang der Erbschaftsteuer (bzw. Schenkungsteuer).

Besteuert wird jede Vererbung und jede Schenkung (unter Lebenden), egal ob ein Vertrag über die Schenkung oder ein Testament vorliegt. Die Vorschriften hierzu finden sich im Erbschaftsteuergesetz.

Um die Schenkung oder das Erbe zu besteuern, gibt es eine Vielzahl von Vorschriften zur Bewertung des einzelnen Vermögensgegenstands.

Und es gibt Steuer-Freibeträge, gegliedert nach dem Verwandtschaftsverhältnis, von dem Erblasser (Schenker) zu dem Empfänger des Erbes oder der Schenkung.

Zudem kennt die Erbschaftsteuer für alle Vorgänge den „10-Jahres-Zeitraum“.

Um zu beurteilen, ob eine Vermögensübertragung Erbschaftsteuer oder Schenkungsteuer kostet, schaut man sich als Erstes das Verwandtschaftsverhältnis an, um festzustellen, welcher Freibetrag vorgesehen ist.

Die wichtigsten Freibeträge sind:

| Verwandtschaftsverhältnis | Freibetrag |

|---|---|

| Ehegatte oder eingetragene Lebenspartnerschaft | 500.000 Euro |

| Kinder oder Enkel, wenn Kinder bereits verstorben | 400.000 Euro |

| Enkel, wenn deren Eltern noch leben | 200.000 Euro |

| Eltern, wenn die Erbschaft durch Tod geschieht | 100.000 Euro |

| Eltern, wenn Geschenk noch zu Lebzeiten passiert; Geschwister; Schwiegereltern oder Schwiegerkinder; geschiedene Ehegatten | 20.000 Euro |

| Alle übrigen Empfänger | 20.000 Euro |

Im nächsten Schritt ist zu klären, was in den letzten 10 Jahren passiert ist, um dann den Wert der Übertragung ins Verhältnis zu dem noch vorhandenen Freibetrag zu setzen.

Beispiel

Vor 15 Jahren bekam die Tochter von der Mutter 100.000 Euro geschenkt und vor 12 Jahren wurden weitere 150.000 Euro von der Mutter an die Tochter, als Darlehen zum Aufbau einer Selbständigkeit, gegeben. Vor 5 Jahren verzichtete die Mutter dann auf die Rückzahlung des Darlehens. Um die Unternehmung der Tochter noch weiter zu unterstützen, schenkte die Mutter der Tochter vor 4 Jahren weitere 100.000 Euro. Jetzt verstarb die Mutter und der Erbschaftanteil der Tochter beträgt 180.000 Euro.

Für dieses Beispiel, soll davon ausgegangen werden, dass der Wert des Erbschaftsanteils mit 180.000 Euro richtig berechnet und ermittelt wurde.

Um zu klären, wieviel Erbschaftsteuer zu zahlen ist, stellt man als Erstes fest, dass für

Vermögensübertragungen von der Mutter auf die Tochter ein Freibetrag von 400.000 Euro gewährt wird.

Allerdings sieht man auch die verschiedenen Vermögensübertragungen in den letzten 10 Jahren.

Deshalb sieht die Rechnung hier, wie folgt aus:

| Geschenk vor 5 Jahren (Verzicht auf das Darlehen) | 150.000 Euro | |

| Schenkung vor 4 Jahren | 100.000 Euro | |

| Erbschaftsanteil | 180.000 Euro | |

| Gesamt Vermögensübertragung in den letzten 10 Jahren also | 430.000 Euro | |

| abzüglich Freibetrag | 400.000 Euro | |

| Somit verbleibt eine zu versteuernde Vermögensübertragung von | 30.000 Euro |

Das Erbschaftsteuerrecht sieht verschiedene Steuersätze vor.

Je nach Verwandtschaftsverhältnis und der Höhe der zu versteuernden Vermögensübertragung staffelt sich der Steuersatz.

Wobei hier die Regeln gelten, je mehr übertragen wird und je entfernter der Verwandtschaftsgrad, je höher der Steuersatz.

In unserem Beispielfall ist das Verwandtschaftsverhältnis für erbschaftsteuerliche Betrachtungen das Beste und die zu versteuernde Vermögensübertragung (der steuerpflichtige Erwerb) liegt unter 75.000 Euro, so dass die 30.000 Euro verbleibende Restübertragung mit 7 Prozent zu versteuern ist.

Die Erbschaftsteuer der Tochter in diesem Beispiel beträgt also 2.800 Euro.

Die Schenkung, die vor 15 Jahren passiert ist, ist komplett steuerfrei, weil dieser Vorgang länger als 10 Jahre her ist.

Wäre der Erbschaftsanteil der Tochter nach dem Tod der Mutter allerdings nicht 180.000 Euro gewesen, sondern beispielsweise 580.000 Euro, dann würde die zu zahlende Erbschaftsteuer für die Tochter allerdings schon (15 Prozent auf 430.000 Euro =) 64.500 Euro betragen.

Hätte, in diesem Beispiel, die Mutter der Tochter nicht das Darlehen über 100.000 Euro gegeben und später darauf verzichtet, sondern hätten Mutter und Tochter mit diesem Geld eine „stille Gesellschaft“ begründet, wäre nur der Wert der „stillen Gesellschaft“ im Todesfall der Mutter zu versteuern gewesen.

Wären die Vermögensübertragungen in unserem Beispiel nicht von der Mutter an die Tochter erfolgt, sondern von der Mutter an den nicht verheirateten Lebensgefährten, sieht die Berechnung völlig anders aus. Der Lebensgefährte hat ein viel schlechteres Verwandtschaftsverhältnis zur Mutter, so dass hier insgesamt nur ein Freibetrag von 20.000 Euro zu berücksichtigen wäre und der Steuersatz würde 30 Prozent betragen. Die Erbschaftsteuer würde insgesamt 147.000 Euro betragen, obwohl in den gesamten 15 Jahren nur 530.000 Euro übertragen wurden.

Aus diesen Gründen, dürfen wir an dieser Stelle ein paar Merksätze anführen

Geplantes Vererben ist kein Verderben.

Erbschaftsteuer kann man planen.

Verfügungen noch zu Lebzeiten sparen Erbschaftsteuer und retten Familienvermögen.

Deshalb nochmal der Hinweis:

Jedes Geschenk oder jede Erbschaft muss steuerlich betrachtet werden.

Sofern es sich nicht um eine Vergütung für eine Gegenleistung handelt, spricht man von einer Schenkung.

Eine Schenkung ist die freiwillige Zuwendung unter Lebenden.

Sobald die Zuwendung durch das Ableben des Schenkers passiert, spricht man von Erbe.

Wichtig ist zudem, dass für die Schenkungsteuer bzw. Erbschaftsteuer immer beide haften und zahlungspflichtig sind - der Schenkende und auch der Beschenkte. Sinnvollerweise sollte man also bei der Zuwendung klar regeln, wer die Steuer zu entrichten hat.

Nach dem Freudentag:

".. ich schenke Dir 100.000 Euro ... freust Du Dich?"

"O ja, ich freue mich .... Danke"

sollte folgendes Gespräch wirklich vermieden werden

".. das Finanzamt will für die 100.000 Euro, die ich Dir geschenkt habe, jetzt von mir noch 7.000 Euro als Schenkungsteuer haben. Hast Du etwa die Schenkung nicht versteuert? Wieso soll ich jetzt noch etwas zahlen. Alles, was ich hatte, habe ich Dir ja schon geschenkt."

"Das verstehe ich jetzt nicht. Du wolltest mir doch 100.000 Euro schenken, hast Du gesagt. Und nicht 100.000 Euro abzüglich Steuer. Ich habe das Geld jetzt bereits fest investiert bzw. ausgegeben. Ich habe kein Geld mehr für irgendwelche Steuern .."

Es steht zu befürchten, dass in diesem Fall die Freundschaft einen kleinen Dämpfer bekommen hat.

Ein wenig Planung und Gestaltung im Bereich Vermögensübertragung kann erhebliche Steuerbeträge sparen und so das Familienvermögen schonen.

Solange zu Lebzeiten Übertragungen vorgenommen werden, können diese „zur Sicherheit“ ja mit sogenannten Auflagen gemacht werden, damit nicht zum Beispiel der angeheiratete Schwiegersohn mit dem übertragenen Vermögen durchbrennt.

Die Übertragung (Schenkung) von Unternehmensteilen oder von Immobilien oder auch von Kunstgegenständen noch zu Lebzeiten spart – auch wenn diese Übertragungen unter Auflagen erfolgen – interessante Beträge an Erbschaftsteuer bzw. Schenkungsteuer.

So gewinnt das Familienvermögen – wenn der Gesamterbanteil des Kindes 1.000.000 Euro wäre – bei einer Übertragung von 100.000 Euro noch zu Lebzeiten und 10 Jahre vor dem Erbfall, 19.000 Euro Erbschaftsteuer. Der Steuersatz würde nämlich 19 Prozent betragen.

Ein paar Überlegungen zu dem Thema Erbschaftsteuer helfen dem Familienvermögen und später auch dem Kind, mit den nicht mehr so grausamen Steuerforderungen klar zu kommen.

Wir können nur jedem raten, sich frühzeitig mit der „Vermögensweitergabe“ zu beschäftigen, damit nicht später das Lebenswerk durch Erbschaftsteuerzahlungen beschädigt wird.

Einen Gedanken sollte man dabei nämlich nicht vergessen. Das meiste Vermögen ist fest angelegt und müsste für den Fall der Erbschaftsteuerzahlung aufgelöst oder verkauft werden. Unternehmensteile oder Immobilien müssten „zu Geld gemacht“ werden; und dieses wahrscheinlich dann zum schlechtesten Zeitpunkt, in dem Immobilienwerte gerade gesunken sind oder die Firma gerade nicht so gut da steht.

Lassen Sie sich beraten. Unser Tipp.

Ein paar Sätze zum Testament finden Sie auf unserer Seite "Ist ein Testament sinnvoll".

IST EIN TESTAMENT SINNVOLL?

Die Auswirkungen in der Erbschaftsteuer mit und ohne Testament zeigt unser Beitrag. Die Regelungen sind vielfältig möglich und in Kombination mit Schenkungen zu Lebzeiten kann die Erbschaftsteuer so gestaltet werden, dass Familienvermögen geschützt wird.

Beachten Sie bitte den Rechtsstand dieses Textes: 30.06.2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

NEUESTE ARTIKEL

Wir veröffentlichen zu verschiedenen Themen auch in Zukunft immer wieder weitere Gedanken und Hinweise und werden auch künftig Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

HAUSHALTSNAHE DIENSTLEISTUNGEN

Jeder hat Ausgaben für Dienstleistungen, die in seinem privaten Haushalt stattfinden.

Jahrelang war das Standard-Beispiel - der Schornsteinfeger.

Jeder - ob Mieter oder Eigentümer - kann Dienstleistungen steuerlich geltend machen, die zu seiner privaten Haushaltsführung gehören. Hierzu zählen auch Wartung und Reparatur von EDV- oder TV-Geräten.

Jahrelang war das Standard-Beispiel - der Schornsteinfeger.

Jeder - ob Mieter oder Eigentümer - kann Dienstleistungen steuerlich geltend machen, die zu seiner privaten Haushaltsführung gehören. Hierzu zählen auch Wartung und Reparatur von EDV- oder TV-Geräten.

ANGABEN ZU IMMOBILIEN

Was wird für die Steuererklärung zu Immobilien gebraucht?

Welche Unterlagen und Angaben sind notwendig, um die Einkünfte aus Vermietung und Verpachtung zu berechnen? Hier finden Sie eine Übersicht zu den Angaben zu Immobilien

Welche Unterlagen und Angaben sind notwendig, um die Einkünfte aus Vermietung und Verpachtung zu berechnen? Hier finden Sie eine Übersicht zu den Angaben zu Immobilien

STEUERBERATUNG DIGITAL

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

EMPFEHLUNGEN

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

UNSERE (ARBEITS-)PHILOSOPHIE

Wie denkt COUNSELOR - der Steuerberater aus Norderstedt - und was bedeutet das für die Bearbeitung von Mandantenaufträgen,

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

GEDANKEN ZUR WEBSEITE

Eine kurze Erläuterung vom Steuerberater aus Norderstedt (neben Hamburg), was Sie auf dieser Webseite erwartet, und wie Sie Ihr Thema finden.

Eine Art Inhaltsverzeichnis der Steuerberatung und Steuergestaltung mit Hinweisen, Tipps und Anregungen und auch Arbeitshilfen

Eine Art Inhaltsverzeichnis der Steuerberatung und Steuergestaltung mit Hinweisen, Tipps und Anregungen und auch Arbeitshilfen

KATZEN UND KATZENFUTTER STEUERLICH ABSETZEN

Sind Katzen in der Einkommensteuer absetzbar?

Sind Katzen eventuell sogar eine Betriebsausgabe?

Überlegungen und Ideen hierzu lesen Sie in diesem Artikel.

Sind Katzen eventuell sogar eine Betriebsausgabe?

Überlegungen und Ideen hierzu lesen Sie in diesem Artikel.

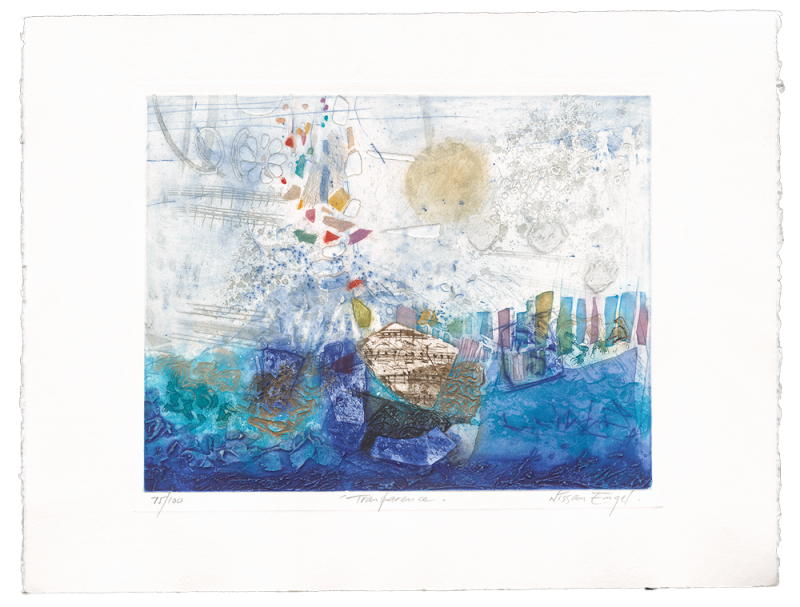

BILDER ALS DEKORATION ODER KAPITALANLAGE

Sind Bilder und Gemälde Dekorationskosten oder eher Kapitalanlage? Welche Gedanken gibt es zu Bildern?

Einige Überlegungen finden Sie unter "Sind Bilder Dekoration und/oder Kapitalanlage"

Einige Überlegungen finden Sie unter "Sind Bilder Dekoration und/oder Kapitalanlage"