Doppelte Haushaltsführung - Abziehbare Kosten

Was ist steuerlich absetzbar bei doppelter Haushaltsführung

Gedanken am 03.04.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Doppelte Haushaltsführung - Abziehbare Kosten

3 Abziehbare Kosten

Erkennt das Finanzamt eine doppelte Haushaltsführung steuerlich an, eröffnet sich dem Arbeitnehmer ein großzügiger Werbungskostenabzug.

Abziehbar sind in diesem Fall

• Fahrtkosten wegen Wohnungswechsels (siehe Punkt 3.1),

• Kosten für Familienheimfahrten (siehe Punkt 3.2),

• Verpflegungsmehraufwendungen (siehe Punkt 3.3),

• Kosten der Zweitwohnung (siehe Punkt 3.4)

sowie

• Umzugskosten (siehe Punkt 3.5).

Hinweis

Arbeitnehmer können die Kosten auf der Anlage N zur Einkommensteuererklärung eintragen.

In der Summe lässt sich so häufig eine Steuerersparnis von mehreren tausend Euro pro Jahr erzielen.

Zudem lassen sich auch die Pendelfahrten zwischen Zweitwohnung und Tätigkeitsstätte (siehe Punkt 3.6) sowie mitunter doppelte Mietzahlungen während der Umzugsphase (siehe Punkt 3.7) abziehen.

Zu beachten ist, dass diese beiden Kostenarten außerhalb der doppelten Haushaltsführung als allgemeine Werbungskosten geltend gemacht werden dürfen; für einen Kostenabzug müssen also nicht zwingend die Anerkennungsvoraussetzungen für eine doppelte Haushaltsführung erfüllt sein.

3.1 Fahrtkosten bei Wohnungswechsel

Das Finanzamt lässt es zu, dass der Arbeitnehmer seine Fahrten anlässlich des Wohnungswechsels zu Beginn und am Ende der doppelten Haushaltsführung mit den tatsächlich angefallenen Kosten als Werbungskosten abrechnet. Alternativ darf er für diese Fahrten pauschal 0,30 € je gefahrenem Kilometer ansetzen (bei Pkw-Nutzung). Abziehbar ist in diesem Zusammenhang die erste Fahrt zum und die letzte Fahrt vom Beschäftigungsort.

Hinweis

Der Abzug der tatsächlichen Fahrtkosten setzt voraus, dass der Arbeitnehmer die jährlichen Gesamtkosten seines Fahrzeugs errechnet und dann einen Anteil daraus ansetzt, der auf die Fahrten anlässlich des Wohnungswechsels entfällt. Da diese Berechnung sehr aufwendig ist, empfiehlt sich der Ansatz der 0,30-€-Pauschale.

3.2 Kosten für Familienheimfahrten

Ein hohes Steuersparpotential liegt für Arbeitnehmer im Ansatz von sogenannten Familienheimfahrten. Nach dem Einkommensteuergesetz können die Kosten für eine tatsächlich durchgeführte Familienheimfahrt pro Woche (Fahrt vom Beschäftigungsort zur Erstwohnung) mit einer Entfernungspauschale von 0,30 € abgezogen werden. Der Pauschalsatz wird für jeden vollen Kilometer der Entfernung zwischen dem Ort des eigenen Hausstands und dem Ort der ersten Tätigkeitsstätte gewährt. Mit dieser Pauschale wird sowohl die Hin- als auch die Rückfahrt abgegolten – sie wird also nur einmal pro Heimfahrt gewährt und nicht jeweils für die Hin- und Rückfahrt.

Auch Mitfahrer einer Fahrgemeinschaft dürfen diese Pauschale abziehen, selbst wenn ihnen keine eigenen Kosten entstanden sind.

Hinweis

Familienheimfahrten dürfen allerdings nicht in der Steuererklärung abgerechnet werden, wenn der Arbeitnehmer sie mit einem Dienstwagen antritt.

Erfolgt die Familienheimfahrt per Linienflug, kann der Arbeitnehmer die tatsächlichen Kosten für sein Flugticket absetzen. Zusätzlich können dann noch die An- und Abfahrten zum Flughafen mit einer Pauschale von 0,30 € pro Entfernungskilometer geltend gemacht werden.

Bei der Erklärung von Familienheimfahrten in der Einkommensteuererklärung muss der Arbeitnehmer nicht immer zwangsläufig die kürzeste Straßenverbindung zugrunde legen, denn nach dem Einkommensteuergesetz (EStG) darf er auch eine längere Fahrtstrecke abrechnen, wenn diese regelmäßig für Familienheimfahrten genutzt wurde und im Vergleich zur kürzesten Route offensichtlich verkehrsgünstiger ist.

Hinweis

Früher erkannten die Finanzämter längere Fahrtstrecken nur an, wenn sich gegenüber der kürzesten Straßenverbindung eine Mindestzeitersparnis von 20 Minuten ergab. Der BFH hat diese Voraussetzung jedoch mittlerweile verworfen, so dass auch Umwegstrecken mit geringerer Zeitersparnis steuerlich akzeptiert werden.

Hinweis

Ergibt sich nicht bereits aus der Berechnung eines Routenplaners, dass die längere Strecke deutlich zeitsparender ist, sollten Arbeitnehmer dokumentieren, warum sie die längere Umwegstrecke genutzt haben. Zum späteren steuerlichen Nachweis können sie beispielsweise Meldungen über Baustellenarbeiten oder häufige Staus auf der kürzesten Straßenverbindung sammeln.

Gesetzlich nicht ausdrücklich begünstigt sind sogenannte umgekehrte Familienheimfahrten – also Fahrten, bei denen nicht der Arbeitnehmer zu seinem (Erst-)Hausstand zurückkehrt, sondern sein (Ehe-)Partner ihn an seinem Beschäftigungsort besucht. Die Rechtsprechung des BFH hat hier aber eine Abzugsmöglichkeit geschaffen: Demnach dürfen auch diese Fahrtkosten als Werbungskosten abgezogen werden, sofern der besuchte Arbeitnehmer aus beruflichen Gründen an seinem Beschäftigungsort bleiben musste und deshalb sein (Ehe-)Gatte die Fahrt zum Beschäftigungsort angetreten hat.

Ein solcher beruflicher Grund liegt beispielsweise vor, wenn

• der Arbeitnehmer an einer freiwilligen Fortbildung am Beschäftigungsort teilnimmt

oder

• ihm eine Heimfahrt vom Arbeitgeber untersagt wurde (z.B. wegen eines Bereitschaftsdienstes).

Hinweis

Private Gründe für eine umgekehrte Familienheimfahrt werden von der Rechtsprechung hingegen nicht anerkannt (z.B. Vermeidung eines „stressigen allwöchentlichen Pendelns“ eines Ehepartners durch wechselseitige Besuchsfahrten).

3.3 Verpflegungsmehraufwendungen

Arbeitnehmer können für die ersten drei Monate nach Bezug ihrer Zweitwohnung auch Verpflegungspauschalen in ihrer Steuererklärung geltend machen. Diese richten sich nach den Pauschbeträgen für Auswärtstätigkeiten. Die Verpflegungspauschalen betragen seit 2014:

• 24 € für jeden Kalendertag, an dem der Arbeitnehmer 24 Stunden von seiner Erstwohnung abwesend ist,

• 12 € für den An- und Abreisetag, wenn der Arbeitnehmer an diesem, einem anschließenden oder vorhergehenden Tag außerhalb seiner Erstwohnung übernachtet,

und

• 12 € für jeden Kalendertag, an dem der Arbeitnehmer ohne Übernachtung außerhalb seiner Wohnung und ersten Tätigkeitsstätte für mehr als acht Stunden beruflich tätig ist.

Hinweis

Für Zwecke der doppelten Haushaltsführung ist stets die Abwesenheit vom Ersthausstand entscheidend.

Beispiel 1

Eine Arbeitnehmerin verbringt ihre Wochenenden immer an ihrem Erstwohnsitz. Zum Zweitwohnsitz am Beschäftigungsort fährt sie stets am Montag, die Rückfahrt von dort tritt sie freitags an.

Lösung

In den ersten drei Monaten der doppelten Haushaltsführung kann sie für die Montage und Freitage eine Verpflegungspauschale von jeweils 12 € abziehen. Für Dienstag, Mittwoch und Donnerstag stehen ihr jeweils 24 € zu, so dass sie pro Woche 96 € geltend machen kann.

Sofern der Arbeitnehmer eine steuerlich anzuerkennende Auswärtstätigkeit an seinem Beschäftigungsort ausgeübt hat, bevor er sich dort einen doppelten Haushalt zugelegt hat, muss die Dauer dieser Auswärtstätigkeit auf die Dreimonatsfrist angerechnet werden.

Beispiel 2

Ein Arbeitnehmer bezieht seine Zweitwohnung am 01.03.2016 (Begründung der doppelten Haushaltsführung). Bereits seit dem 01.02.2016 war er im Rahmen einer steuerlichen Auswärtstätigkeit am Beschäftigungsort tätig.

Lösung

Der Arbeitnehmer kann Verpflegungsmehraufwendungen nur für die ersten zwei Monate der doppelten Haushaltsführung abziehen, da ein Monat bereits durch die vorangegangene Auswärtstätigkeit „verbraucht“ ist.

Die Dreimonatsfrist beginnt erneut, wenn die doppelte Haushaltsführung für mindestens vier Wochen unterbrochen wird (z.B. wegen Erziehungsurlaub).

In den sogenannten Wegverlegungsfällen, in denen der Arbeitnehmer seinen Ersthaushalt aus privaten Gründen vom Beschäftigungsort wegverlegt und dort eine Zweitwohnung einrichtet, sind in der Regel keine Verpflegungsmehraufwendungen abziehbar. Denn die Finanzverwaltung rechnet die Zeit, in der die Erstwohnung am Beschäftigungsort bestanden hat, ebenfalls auf die Dreimonatsfrist an.

Beispiel 3

Ein Arbeitnehmer wohnt seit drei Jahren mit seiner Familie an seinem Beschäftigungsort. Nun verlegt er den Erstwohnsitz an einen weiter entfernt liegenden Ort und richtet sich in seiner bisherigen Erstwohnung eine Zweitwohnung ein.

Lösung

Der dreijährige Zeitraum, in dem die Erstwohnung am Beschäftigungsort bestand, muss auf die Dreimonatsfrist angerechnet werden, so dass der Arbeitnehmer keinerlei Verpflegungsmehraufwendungen im Rahmen der doppelten Haushaltsführung mehr geltend machen kann.

3.4 Kosten der Zweitwohnung

Bis 2013 konnten Arbeitnehmer die Kosten der Zweitwohnung nur abrechnen, soweit sie angemessen waren; hiervon ging das Finanzamt bei einer Wohnungsgröße von 60 qm und ortsüblicher, durchschnittlicher Miete aus. Wer eine größere Zweitwohnung besaß, konnte seine Unterkunftskosten bislang nur anteilig geltend machen.

Beispiel

Ein Arbeitnehmer nutzte in 2013 eine 90 qm große Zweitwohnung, für die er eine Warmmiete von 900 € monatlich zahlte.

Lösung

Er konnte zwar die wöchentlichen Familienheimfahrten sowie die tägliche Pendelstrecken zur Arbeit absetzen, die Miete hingegen nur mit 600 € (Anteil für 60 qm der Wohnung).

Diese anteilige Kappung ist ab 2014 bei einer doppelten Haushaltsführung im Inland nicht mehr vorgesehen. Nun hat der Gesetzgeber aber eine neue Höchstgrenze von 1.000 € im Monat eingeführt.

Arbeitnehmer dürfen ihre tatsächlichen Aufwendungen nur bis zu dieser Höhe als Unterkunftskosten in ihrer Einkommensteuererklärung ansetzen.

Hinweis

Es handelt sich dabei nicht um einen Pauschbetrag, der losgelöst von den tatsächlich anfallenden Kosten abgezogen werden darf. Somit ist ein Ansatz nur möglich, soweit auch tatsächlich Kosten entstanden sind.

In die Gesamtkosten der Wohnung, die der Kappung unterliegen, fließen insbesondere folgende (selbstgetragene) Aufwendungen ein:

• bei Mietern: Miete und Kosten für Sondernutzung (z.B. Gartennutzung)

• bei Eigentümern: Gebäudeabschreibung (meist 2 % pro Jahr) und Schuldzinsen für Immobilienfinanzierung

• Reparaturkosten

• Nebenkosten (z.B. für Heizung, Wasser, Strom, Müllabfuhr)

• Reinigungskosten (z.B. Lohn für Putzhilfe)

• Abschreibung für notwendige Einrichtungsgegenstände (ohne Arbeitsmittel)

• Rundfunkbeitrag

• Zweitwohnungsteuer

• Kosten für Hausmeisterservice

• Kosten für Hausratversicherung

• Kosten für Hotel und Pension (ohne Frühstück), wenn dort die Zweitwohnung begründet wurde

Hinweis

Sofern der Arbeitnehmer am Beschäftigungsort nur ein Hotelzimmer bewohnt, unterliegen auch die gezahlten Hotelkosten der 1.000-€-Kappung.

Der Höchstbetrag ist personenbezogen.

Sofern beispielsweise Ehegatten eine gemeinsame Zweitwohnung beziehen, weil sie beide bei derselben Firma arbeiten, kann jeder seinen selbstgetragenen Kostenteil mit bis zu 1.000 € steuerlich abziehen.

Hinweis

Die 1.000 € bilden auch für Monate die Höchstgrenze, in denen die doppelte Haushaltsführung nur wenige Tage bestanden hat (keine taggenaue Umrechnung).

Somit können auch in Monaten bis zu 1.000 € angesetzt werden, in denen die doppelte Haushaltsführung begründet oder beendet worden ist (z.B. zum 15. eines Monats).

Sonderfall: Stellplatz- und Garagenmieten

Hat der Arbeitnehmer an seinem Zweitwohnsitz einen Parkplatz angemietet (z.B. in einer Tiefgarage), so waren diese Kosten nach der bisherigen Rechtsprechung des BFH als sonstige Kosten der doppelten Haushaltsführung separat abziehbar (Urteil vom 13.11.2012 – VI R 50/11). Das Gericht setzte hierfür lediglich voraus, dass die Anmietung des Stellplatzes bzw. der Garage notwendig war (z.B. zum Schutz des Fahrzeugs oder wegen einer angespannten Parkplatzsituation).

Diese begünstigende Rechtsprechung erkennen die Finanzämter ab 2014 nicht mehr an.

Nunmehr müssen auch die Stellplatzmieten in die Gesamtkosten der Zweitwohnung eingerechnet werden, so dass sie der 1.000-€-Kappung unterliegen.

Arbeitnehmer müssen bei der monatlichen Zuordnung der Kosten das steuerliche Abflussprinzip beachten. Das heißt, sie müssen die selbstgetragenen Kosten dem Monat zuordnen, in dem sie gezahlt worden sind.

Das Bundesfinanzministerium zeigt sich bei der monatlichen Grenzbetragsberechnung aber flexibel:

Haben Arbeitnehmer in einem Monat die 1.000 € nicht komplett ausgeschöpft, können sie das noch verbleibende Abzugspotential in einen anderen Monat desselben Jahres übertragen.

Beispiel

Der Arbeitnehmer trägt für die Monate Januar bis Juni 2016 monatliche Zweitwohnungskosten von 950 €, von Juli bis Dezember 2016 betragen die Kosten wegen einer Mieterhöhung 1.050 €.

Lösung

In den ersten sechs Monaten kann der Arbeitnehmer die Kosten komplett abziehen, er hat sich in der Zeit zudem ein Abzugspotential von 300 € „angespart“ (50 € x 6), das er in den Folgemonaten nutzen kann. Somit kann er auch ab Juli die 50 € abziehen, die über die 1.000-€-Grenze hinausgehen, so dass letztlich die gesamten angefallenen Kosten des Jahres abziehbar sind.

Sofern der Arbeitnehmer für seine Zweitwohnung eine Nebenkostenerstattung erhält (z.B. von seinem Vermieter oder von einem Versorger), mindert der Erstattungsbetrag die abziehbaren Unterkunftskosten im Monat der Erstattung (sogenanntes Zuflussprinzip). Gleichzeitig schafft die Nebenkostenerstattung mitunter aber freiwerdendes Abzugsvolumen im Monat der Erstattung, das dann in anderen Monaten desselben Jahres genutzt werden kann.

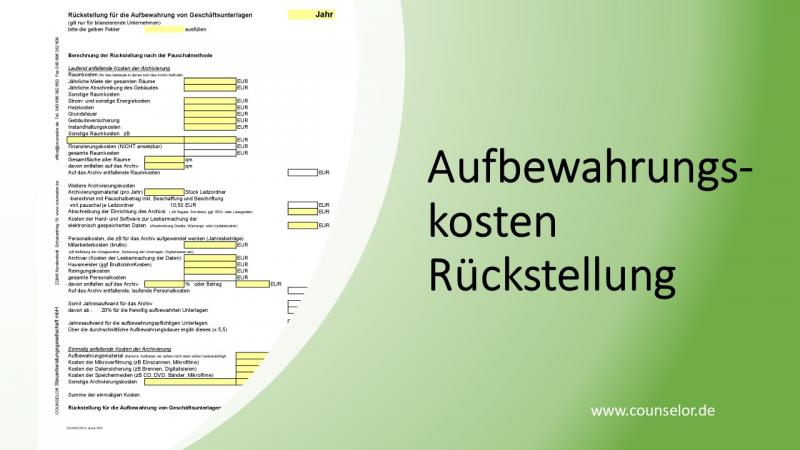

Beispiel

Ein Arbeitnehmer unterhält im Jahr 2016 ganzjährig eine doppelte Haushaltsführung. Die monatlichen Kosten der Zweitwohnung betragen 1.050 €. Im März 2016 erhält der Arbeitnehmer eine Nebenkostenerstattung von seinem Vermieter in Höhe von 450 €.

Lösung

Der Arbeitnehmer hat die 1.000-€-Grenze in elf Monaten überschritten, die übersteigenden 50 € wären grundsätzlich nicht abziehbar. Allerdings wurde durch die Nebenkostenerstattung im März 2016 ein „offenes“ Abzugsvolumen von 400 € geschaffen (Differenz zwischen Höchstbetrag und um Erstattung geminderte Kosten), das auf die restlichen Monate verteilt werden kann.

In der tabellarischen Übersicht ergibt sich somit folgendes Ergebnis:

Aktuelle Rechtsprechung hierzu

Der BFH hat entschieden, dass Kosten für Einrichtungsgegenstände und Hausrat im Grundsatz voll abziehbar sind und die 1.000-€-Grenze hierfür nicht gilt.

Der BFH widerspricht damit der Auffassung der Finanzverwaltung, die solche Aufwendungen den beschränkt abziehbaren Unterkunftskosten zurechnet. Laut BFH jedoch gehören die Kosten für Einrichtungsgegenstände und Hausrat nicht zu den Aufwendungen für die Nutzung der Unterkunft. Vielmehr handle es sich um sonstige Mehraufwendungen einer doppelten Haushaltsführung, die unter den allgemeinen Voraussetzungen als Werbungskosten abziehbar sind und somit nicht der betragsmäßigen Begrenzung auf 1.000 € im Monat unterfallen. Dementsprechend sind solche Aufwendungen, soweit sie notwendig sind, ohne Begrenzung der Höhe nach abzugsfähig.

3.5 Umzugskosten

Auch die tatsächlich angefallenen Kosten, die dem Arbeitnehmer anlässlich der Begründung, der Beendigung oder des Wechsels der doppelten Haushaltsführung entstehen, können bei beruflicher Veranlassung als Werbungskosten abgezogen werden (z.B. die Kosten für Spediteur, Leih-Lkw, Umzugskartons). Pauschalbeträge sind hier nicht vorgesehen.

Hinweis

Für eine steuerliche Anerkennung der Kosten sollte der Arbeitnehmer eine „wasserdichte“ Beweisvorsorge treffen und sämtliche Rechnungen und Quittungen rund um den Umzug für das Finanzamt aufbewahren.

In Wegverlegungsfällen, in denen der Arbeitnehmer seinen Ersthaushalt aus privaten Gründen vom Beschäftigungsort wegverlegt und dort eine Zweitwohnung einrichtet, dürfen die Kosten für den Umzug in die neue Erstwohnung nicht steuerlich geltend gemacht werden. Abziehbar sind aber die Kosten, die für den Umzug in eine andere Zweitwohnung am Beschäftigungsort entstehen (= keine Folgenutzung der ehemaligen Erstwohnung als Zweitwohnung).

Maklerkosten für die Anmietung der Zweitwohnung sind zudem ebenfalls als Werbungskosten (Umzugskosten) abziehbar und unterliegen nach ausdrücklicher Weisung des Bundesfinanzministeriums nicht der 1.000-€-Kappung. Sie können auch steuerfrei vom Arbeitgeber erstattet werden.

3.6 Kosten für Pendelfahrten zur Tätigkeitsstätte

Der Arbeitnehmer kann die Fahrten zwischen seiner Zweitwohnung am Beschäftigungsort und seiner ersten Tätigkeitsstätte mit der Entfernungspauschale von 0,30 € pro Entfernungskilometer abrechnen.

Hinweis

Zu beachten ist, dass diese Kosten keine Aufwendungen der doppelten Haushaltsführung darstellen, sondern als „reguläre“ Werbungskosten abgezogen werden können. Sie unterliegen also nicht der 1.000-€-Kappung.

3.7 Doppelte Mietzahlungen während der Umzugsphase

Arbeitnehmer können mitunter auch doppelte Mietzahlungen (als allgemeine Werbungskosten) geltend machen, die sie während der Umzugsphase zahlen mussten. Möglich macht dies ein Urteil des BFH (vom 13.07.2011 – VI R 2/11):

Der Entscheidung lag der Fall eines Arbeitnehmers zugrunde, der eine 165 qm große Wohnung an seinem neuen Beschäftigungsort bezogen hatte. Wie geplant, zog seine Familie zwei Monate später dorthin nach und gab die bisherige Familienwohnung auf. Das Finanzamt erkannte die Kosten der Zweitwohnung für diese zweimonatige Übergangszeit nur anteilig für 60 qm an (damalige Angemessenheitsprüfung).

Der BFH entschied, dass die Mietkosten zwar nicht im Rahmen der doppelten Haushaltsführung, aber als allgemeine Werbungskosten abgezogen werden können, weil der Umzug wegen des Arbeitsplatzwechsels des Ehemannes beruflich veranlasst war. Die Beschränkung auf 60 qm war daher nicht anzuwenden.

Hinweis

Bezogen auf die Rechtslage ab 2014 bedeutet dies, dass die doppelten Mietzahlungen nicht unter die 1.000-€-Kappung fallen (siehe Punkt 3.4), sondern ungekürzt als „normale“ Werbungskosten abzugsfähig sind.

Ein Komplettabzug der Miete war nach Ansicht des BFH allerdings nur in einem bestimmten Zeitfenster möglich:

• Die Kosten für die bisherige Wohnung durften nur ab dem Umzugstag der Familie und längstens bis zum Ablauf der regulären Kündigungsfrist dieser Wohnung abgezogen werden.

• Die Kosten für die neue Familienwohnung waren hingegen nur bis zu dem Zeitpunkt abziehbar, an dem die Familie dort einzog.

Hinweis

Die Finanzverwaltung hat das Urteil im Bundessteuerblatt veröffentlicht, so dass die Finanzämter die Urteilsgrundsätze auch in anderen Fällen allgemein anwenden müssen. Wer doppelte Mietzahlungen in seiner Einkommensteuererklärung abrechnet, sollte am besten direkt auf das Urteil verweisen, um Diskussionen mit dem Finanzamt von vornherein zu vermeiden.

Sprechen Sie uns gerne an, damit wir gemeinsam herausfinden, welche absetzbaren Kosten in Ihrem speziellen Fall vorliegen.

Mehr Gedanken zu steuerlicher Absetzbarkeit finden Sie zum Beispiel in unseren Beiträgen

- "Steuerlich absetzbare Betriebsausgaben"

und

- "Was sind Werbungskosten"

Ergänzungen und weitere Hinweise zu der doppelten Haushaltsführung gibt es in den Artikeln

- "Doppelte Haushaltsführung - Voraussetzungen

und

- "Doppelte Haushaltsführung - die Optionen"

Für den Zugang zu der digitalen Steuerberatung der COUNSELOR finden Sie Hinweise auf der Seite "Steuerberatung einfach digital"

Und noch mehr Gedanken des Steuerberaters gibt es auf der Seite "Verschiedene Gedanken"

Beachten Sie bitte den Rechtsstand dieses Textes: August 2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine in Norderstedt.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir veröffentlichen zu verschiedenen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Jeder kann es sich ganz einfach merken

Neues Produkt

Eventuell neue Gesellschaft

Gedanken der COUNSELOR

Das Unternehmen hat ein neues Produkt und sollte überlegen, dieses neue Produkt mit einer neuen Gesellschaft besser am Markt zu positionieren.

Ein paar Gedanken finden Sie unter "Neues Produkt - neues Unternehmen"

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

ebay - Verkäufe

Welche Steuern fallen an?

Gedanken vom Counselor

Sind Verkäufe über ebay und Amazon steuerpflichtig?

Sollte man solche Umsätze angeben?

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Archiv spart Steuern

Aufbewahrungspflichten berechnen

Bereitgestellt von COUNSELOR

Als Arbeitshilfe haben wir Ihnen hier ein von uns entwickeltes Formular bereitgestellt, welches den Betrag der "Aufbewahrungskosten-Rückstellung" ermittelt.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

Arbeitshilfen

Formulare für mehr Gewinn

laufend aktualisiert von COUNSELOR

Wir stellen ein paar Arbeitshilfen zur Verfügung, die die Arbeit und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Eine Zusammenstellung der Vorlagen finden Sie bei unseren "Arbeitshilfen".

Welche Gesellschaftsform

Welche Gesellschaften gibt es?

Hinweise vom Counselor, Steuerberater

Welche Gesellschaftsformen gibt es?

Wie ist die einzelne Gesellschaft aufgebaut?

Um Steuern zu sparen oder mindestens zu gestalten, ist es wichtig, über die Gesellschaftsform seines Unternehmens nachzudenken. Im Beitrag "Gesellschaftsformen" werden die Gesellschaften benannt, die möglich sind.