Was kostet der Steuerberater

Wie teuer ist ein Jahresabschluss oder die Steuererklärung

Gedanken am 28.10.2019 vom Counselor Ralph J. Schnaars, Steuerberater aus Norderstedt

Der Steuerberater für Unternehmer

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

erklärt gern auch, warum die Kosten eines Steuerberaters gerechtfertigt sind

Welche Gebühren bzw. welche Vergütungen beim Steuerberater anfallen, lässt sich vor Beendigung eines Auftrages nur schwer sagen.

Die Steuerberater-Vergütungsverordnung bestimmt die vom Steuerberater zu berechnende Gebühr und ist das Gesetz, welches in Deutschland regelt, was ein Steuerberater berechnen muss.

Die Vergütungsverordnung formuliert in Paragraph 1:

„Die Vergütung (Gebühren und Auslagenersatz) des Steuerberaters mit Sitz im Inland für seine im Inland selbständig ausgeübte Berufstätigkeit (§ 33 des Steuerberatungsgesetzes) bemisst sich nach dieser Verordnung. Dies gilt für die Höhe der Vergütung nur, soweit nicht etwas anderes vereinbart wird. Für die Vergütung der Steuerbevollmächtigten und der Steuerberatungsgesellschaften gelten die Vorschriften über die Vergütung der Steuerberater entsprechend.“

Hierbei richtet sich die Vergütung meistens nach den Gegenstandswerten, die die Vergütungsverordnung als Basis für die Bemessungsgrundlage der Gebühr heranzieht.

Die Vergütungsverordnung formuliert in Paragraph 10:

„Die Wertgebühren bestimmen sich nach den der Verordnung als Anlage beigefügten Tabellen A bis E. Sie werden nach dem Wert berechnet, den der Gegenstand der beruflichen Tätigkeit hat. Maßgebend ist, soweit diese Verordnung nichts anderes bestimmt, der Wert des Interesses.“

Und zusätzlich wird mit Bruchteilen (Zehnteln) der festgelegten Gebühren der Umfang und Schwierigkeitsgrad des jeweiligen Auftrags berücksichtigt.

Die Vergütungsverordnung formuliert in Paragraph 11:

„Ist für die Gebühren ein Rahmen vorgesehen, so bestimmt der Steuerberater die Gebühr im Einzelfall unter Berücksichtigung aller Umstände, vor allem des Umfangs und der Schwierigkeit der beruflichen Tätigkeit, der Bedeutung der Angelegenheit sowie der Einkommens- und Vermögensverhältnisse des Auftraggebers, nach billigem Ermessen. Ein besonderes Haftungsrisiko des Steuerberaters kann bei der Bemessung herangezogen werden. Bei Rahmengebühren, die sich nicht nach dem Gegenstandswert richten, ist das Haftungsrisiko zu berücksichtigen.“

Die zu berechnenden Gebühren ergeben sich dann aus den Tabellen A bis E, die das Gesetz (Vergütungsverordnung) enthält.

Für die Erstellung eines Jahresabschlusses bestimmt die Vergütungsverordnung, dass die Honorarberechnung wie folgt vorzunehmen ist:

„Die Gebühr beträgt für die Aufstellung eines Jahresabschlusses (Bilanz und Gewinn- und Verlustrechnung) 10/10 bis 40/10 einer vollen Gebühr nach Tabelle B. Gegenstandswert ist das Mittel zwischen der berichtigten Bilanzsumme und der betrieblichen Jahresleistung.“Zur Erläuterung führt das Gesetz weiter aus: „Die berichtigte Bilanzsumme ergibt sich aus der Summe der Posten der Aktivseite der Bilanz zuzüglich Privatentnahmen und offener Ausschüttungen, abzüglich Privateinlagen, Kapitalerhöhungen durch Einlagen und Wertberichtigungen. Die betriebliche Jahresleistung umfaßt Umsatzerlöse, sonstige betriebliche Erträge, Erträge aus Beteiligungen, Erträge aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens, sonstige Zinsen und ähnliche Erträge, Veränderungen des Bestands an fertigen und unfertigen Erzeugnissen, andere aktivierte Eigenleistungen sowie außerordentliche Erträge. Ist der betriebliche Jahresaufwand höher als die betriebliche Jahresleistung, so ist dieser der Berechnung des Gegenstandswerts zugrunde zu legen. Betrieblicher Jahresaufwand ist die Summe der Betriebsausgaben einschließlich der Abschreibungen. Bei der Berechnung des Gegenstandswerts ist eine negative berichtigte Bilanzsumme als positiver Wert anzusetzen. Übersteigen die betriebliche Jahresleistung oder der höhere betriebliche Jahresaufwand das 5fache der berichtigten Bilanzsumme, so bleibt der übersteigende Betrag bei der Ermittlung des Gegenstandswerts außer Ansatz. Der Gegenstandswert besteht nur aus der berichtigten Bilanzsumme, wenn die betriebliche Jahresleistung geringer als 3 000 Euro ist. Der Gegenstandswert besteht nur aus der betrieblichen Jahresleistung, wenn die berichtigte Bilanzsumme geringer als 3 000 Euro ist.“

Weiterhin bestimmt das Gesetz, für Fälle, in denen erst Unklarheiten aufzuklären sind oder größere Vorarbeiten anfallen, dass die hierfür anfallenden Zeiten gesondert in Rechnung gestellt werden müssen.

Die Vergütungsverordnung formuliert in Paragraph 35:

„Für die Anfertigung oder Berichtigung von Inventurunterlagen und für sonstige Abschlussvorarbeiten bis zur abgestimmten Saldenbilanz erhält der Steuerberater die Zeitgebühr.“

Bei einem Jahresabschluss, der ohne größere Vorarbeiten erstellt werden konnte, hat der Steuerberater also wie folgt abzurechnen:

Für das Beispiel gehen wir davon aus, dass die Bilanzsumme 500.000 Euro beträgt und der Jahresumsatz 1.000.000 Euro betragen hatte. Sonstige Erträge oder ähnliches hatte die Firma nicht.

Nach der Vergütungsverordnung muss also das Mittel zwischen Bilanzsumme und Jahresleistung (Umsatz) gebildet werden – 500.000 + 1.000.000 = 1.500.000 / 2 = 750.000.

Dann ist also 750.000 Euro der Gegenstandswert.

Da in diesem Beispiel keine besonderen Vorarbeiten zu erledigen waren, muss der Steuerberater die mittlere Gebühr in Rechnung stellen.

Die mittlere Gebühr besteht aus (40 – 10 = 30 /2 = 15 + 10 =25) 25 Zehnteln der Gebühr aus der Tabelle B.

Tabelle B schreibt bei einem Gegenstandswert von 750.000 Euro eine volle (10/10) Gebühr von 815 Euro vor.

Somit hat der Steuerberater in diesem Beispiel, für die Erstellung des Jahresabschlusses ein Honorar in Höhe von 2.037,50 Euro (815 x 25/10) zuzüglich Mehrwertsteuer zu berechnen.

Ähnlich umfangreich sind die Berechnungsvorschriften für die Erstellung von Steuererklärungen, von Erläuterungsberichten oder für die Erstellung der Anlagebuchführung und Anderem.

Es soll Fälle gegeben haben, bei denen der Steuerberater für die Erstellung der Honorarrechnung mehr Zeit gebraucht hat, als für die Erstellung des Jahresabschlusses.

Und hierbei sagt die Gesetzesbegründung, dass der Steuerberater die so zu ermittelnden Gebühren auch berechnen muss.

Da zu Beginn der Bearbeitung die Gegenstandswerte nicht bekannt sind, kann der Steuerberater selten korrekt auf die Frage nach der Honorarhöhe antworten, denn erst mit Fertigstellung des Jahresabschlusses steht fest, wie hoch z.B. die Bilanzsumme wirklich ist.

Auch eine Angabe zum Honorarbetrag bei einer Einkommensteuererklärung ist schwierig, da die Vergütungsverordnung bestimmt, dass sich der Gegenstandwert aus der Summe der Einkünfte ermittelt.

Spannend ist hier immer wieder, dass der Steuerberater, der viele Werbungskosten und Betriebsausgaben absetzt, die Summe der Einkünfte des Mandanten senkt und so auch sein eigenes Honorar verringert.

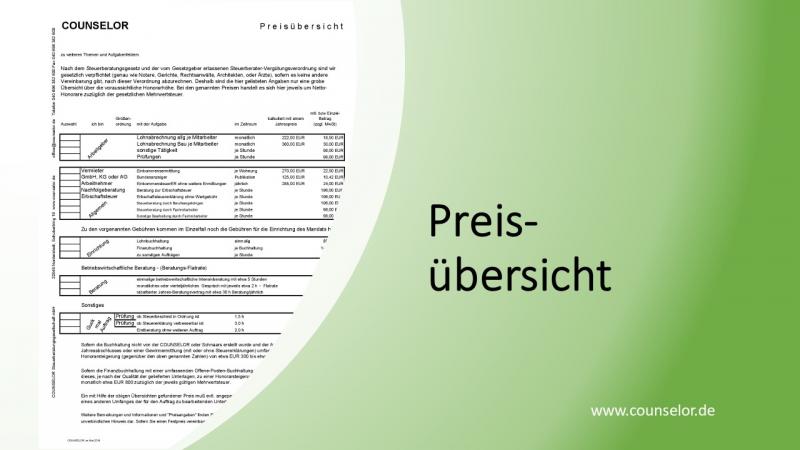

Die von COUNSELOR, aufgrund der Erfahrungen aus vielen fertiggestellten Mandantenaufträgen, zusammengestellte „Preisübersicht“ zeigt ungefähr die Honorarbeträge an, die bei der Bearbeitung einzelner Aufträge anfallen können. Diese Preisübersicht soll dem Mandanten helfen, eine ungefähre Übersicht über die etwa anfallenden Beträge zu bekommen.

Als „Ausweg“ erlaubt die Vergütungsverordnung allerdings auch die Vereinbarung von festen oder auch von Pauschalhonoraren. Hierfür bietet die Preisübersicht ebenfalls Anhaltspunkte, wie hoch das Pauschal-Honorar in etwa sein kann.

Ebenfalls erlaubt, ist eine Abrechnung nach Stunden.

Zu beachten ist hierbei allerdings, dass die Pauschalhonorare oder die vom Gesetz (Vergütungsverordnung) abweichenden Honorare, nur dann rechtlich in Ordnung sind, wenn diese schriftlich und gesondert zwischen Steuerberater und Mandant vereinbart wurden.

Sehen Sie sich bitte unsere Preisübersicht genauer an

und stellen Sie gerne Fragen zu den gewählten Honoraransätzen oder den möglichen Pauschalhonoraren.

Auf der Seite "Preisübersicht" finden Sie diese Übersicht auch als Download zum Ausdrucken.

Allerdings gilt es auch zu beachten:

"Wenn Du nach dem Preis fragen musst,

kannst Du Dir

die besonderen Leistungen

der COUNSELOR nicht leisten"

und Sie wissen ja:

"Qualität hat seinen Preis"

Gedanken und Hinweise zur Steuergestaltung finden Sie über die Seite Verschiedene Gedanken zur Steuergestaltung.

Zur Steigerung der Rendite und zur Vermeidung von ungewollten Risiken bieten wir zudem die "Steuerberatung Flatrate" an.

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

BUCHHALTUNG DIGITAL

Wie und in welchen Schritten fünktioniert die Buchhaltung digital, erläutert der Steuerberater aus Norderstedt (neben Hamburg). Die Belege und Unterlagen einfach digital abgeben und auch die Auswertungen - jederzeit zugänglich - online erhalten, ist eine erhebliche Arbeits- und Ablaufvereinfachung.

Zudem ist das Mandantenpostfach DSGVO-konform und entspricht auch den GoBD.

Zudem ist das Mandantenpostfach DSGVO-konform und entspricht auch den GoBD.

DIE (STEUER)-BERATUNGS-FLATRATE

Das besondere Angebot der COUNSELOR an Unternehmer und Geschäftsführer ist die (Steuer)-Beratungs-Flatrate.

Durch die Nutzung dieses Angebots konnten Mandanten schon bemerkenswerte Erfolge erzielen.

Durch die Nutzung dieses Angebots konnten Mandanten schon bemerkenswerte Erfolge erzielen.

WIE BEWEIST MAN DAS FEHLEN UND DAS NICHT-VORHANDENSEIN

Wie beweist man, dass es nicht gewesen ist?

Wie beweist man das Gegenteil von der Behauptung des Finanzamts?

Gedanken zum Nicht-Vorhandensein und wie es bewiesen werden kann, finden Sie in diesem Beitrag.

Wie beweist man das Gegenteil von der Behauptung des Finanzamts?

Gedanken zum Nicht-Vorhandensein und wie es bewiesen werden kann, finden Sie in diesem Beitrag.

STEUERBESCHEIDE PRÜFEN

Was ist zu tun, wenn ein Steuerbescheid kommt?

Eine kurze Schilderung der Bearbeitung eines Steuerbescheids, wenn COUNSELOR diese Steuerveranlagung bekommt. Sogar zum Nachahmen empfohlen.

Eine kurze Schilderung der Bearbeitung eines Steuerbescheids, wenn COUNSELOR diese Steuerveranlagung bekommt. Sogar zum Nachahmen empfohlen.

UNSERE (ARBEITS-)PHILOSOPHIE

Wie denkt COUNSELOR - der Steuerberater aus Norderstedt - und was bedeutet das für die Bearbeitung von Mandantenaufträgen,

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

GMBH & CO. KG - DIE GRUNDLAGEN

Wie eine GmbH & Co. KG aufgebaut ist und wie die Konstruktion hergestellt wird, beleuchtet der Steuerberater für Hamburger Unternehmer in diesem Beitrag.

Es entstehen sehr schöne gewerbesteuerliche Vorteile, wenn die Gründung der Gesellschaft fehlerfrei ist.

Es entstehen sehr schöne gewerbesteuerliche Vorteile, wenn die Gründung der Gesellschaft fehlerfrei ist.

UNTERLAGEN SORTIEREN - BUCHHALTUNG VORBEREITEN

Eine sortierte Buchhaltung spart Geld und es erspart Zeitverlust beim (Heraus-)suchen von Belegen. Verschiedene Gedanken hierzu finden Sie unter "Unterlagen sortieren - Buchhaltung sortieren" und eine von COUNSELOR entwickelte Sortierhilfe bzw. Sortieranweisung finden Sie auf unserer Seite "Sortieranweisung für Buchhaltungen".

DAS GESELLSCHAFTER-VERRECHNUNGSKONTO

Wie behandelt man Auslagen und den Geldverkehr zwischen der Gesellschaft und dem Gesellschafter.

Eine Möglichkeit ist die "Auslagenabrechnung" oder die Führung eines Gesellschafter-Verrechnungskontos.

Eine Möglichkeit ist die "Auslagenabrechnung" oder die Führung eines Gesellschafter-Verrechnungskontos.

IN UNSEREN STEUER-INFORMATIONEN FINDEN SIE

GETRENNTE KASSE - AUFTEILUNG DER EINKOMMENSTEUER

Die Zusammenveranlagung von Eheleuten in der Einkommensteuer bringt steuerliche Vorteile. Damit eine getrennte Kasse auch in der Ehe möglich bleibt, besteht die Möglichkeit die Einkommensteuer "aufzuteilen", ohne die Vorteile zu verlieren. Wir rechnen Ihnen die entsprechenden Zahlen gern mit Ihrer Steuererklärung aus.

KINDER IN DER EINKOMMENSTEUER UND ERBSCHAFTSTEUER

Einige Gedanken und Überlegungen zu dem Zusammenspiel von Steuern und Kindern, lesen Sie in unserem Artikel "Mit Kindern Steuern sparen".

Hierzu passen auch die Überlegungen im Beitrag "Ist ein Testament sinnvoll?".

Hierzu passen auch die Überlegungen im Beitrag "Ist ein Testament sinnvoll?".