Aushilfskräfte und Minijobs

Es gibt geringfügige und kurzfristige Aushilfen - Pflichten und Beiträge

Hinweise am 20.06.2020 von Counselor Ralph J. Schnaars, Steuerberater

Der Inhalt dieses Artikels zu der Beschäftigung von geringfügigen und kurzfristigen Aushilfskräften ist folgendermaßen gegliedert:

1 Geringfügig Beschäftigte (Minijobber)

1.1 Allgemeines

1.2 Sozialversicherungsbeiträge

1.3 Rentenversicherungspflicht

1.4 Lohnsteuer

1.5 Arbeitsrecht

1.6 Mindestlohn

1.7 Besonderheiten

2 Kurzfristig Beschäftigte (Aushilfskräfte)

2.1 Allgemeines

2.2 Sozialversicherungsfreiheit, Umlagen und Lohnsteuer

2.3 Arbeitsrecht

3 Übergangsbereich

4 Sonderfall: Minijobs und Kurzarbeitergeld

1 Geringfügig Beschäftigte (Minijobber)

1.1 Allgemeines

Bei den geringfügigen Beschäftigungen (auch Minijobs genannt) unterscheidet der Gesetzgeber zwischen der geringfügig entlohnten Beschäftigung und der kurzfristigen Beschäftigung (siehe Punkt 2).

Eine geringfügig entlohnte Beschäftigung liegt vor, wenn das monatliche Arbeitsentgelt im Jahresdurchschnitt nicht mehr als 450 € beträgt. Dabei kann für den Beginn des Jahreszeitraums auch dann auf den ersten Tag eines Monats abgestellt werden, wenn die Beschäftigung im Laufe eines Kalendermonats beginnt (z.B. Beginn der Beschäftigung am 15.02., Beginn des Jahreszeitraums ab 01.02.).

Hinweis

Die Entgeltgrenze von 450 € stellt einen Monatswert dar. Unabhängig von der Dauer der Beschäftigung ist kein anteiliger Monatswert zu bilden. Dies gilt sowohl für geringfügig entlohnte als auch für kurzfristige Beschäftigungen.

Mehrere geringfügig entlohnte Beschäftigungen werden zusammengerechnet. Auf die Dauer der wöchentlichen Arbeitszeit kommt es an sich nicht an – aufgrund des Mindestlohns ergibt sich jedoch eine rechnerische Obergrenze (siehe Punkt 1.6). Für geringfügig Beschäftigte gelten grundsätzlich alle arbeitsrechtlichen Vorschriften wie für Arbeitnehmer (siehe Punkt 1.5).

Die Ausübung einer geringfügigen Beschäftigung neben einer versicherungspflichtigen Beschäftigung kann auf Antrag sozialversicherungsfrei bleiben. Jeder weitere Minijob wird mit der Hauptbeschäftigung zusammengerechnet und ist mit Ausnahme der Arbeitslosenversicherung in der Regel versicherungspflichtig.

Beispiel

Tim übt eine sozialversicherungspflichtige Hauptbeschäftigung aus. Am 01.01.2019 nimmt er einen 450-€-Job mit einem monatlichen Verdienst von 150 € auf. Dieser Minijob wird nicht mit der versicherungspflichtigen Hauptbeschäftigung zusammengerechnet. Am 01.03.2019 nimmt Tim eine zweite Nebenbeschäftigung für monatlich 200 € auf. Diese wird mit der Hauptbeschäftigung zusammengerechnet; sie ist kein 450-€-Job und unterliegt mit Ausnahme der Arbeitslosenversicherung der vollen Sozialversicherungspflicht.

Wichtig

In Wirtschaftsbereichen, in denen ein erhöhtes Risiko für Schwarzarbeit und illegale Beschäftigung besteht, müssen Arbeitgeber auch für Minijobber eine Sofortmeldung spätestens bei Aufnahme der Beschäftigung abgeben:

• Baugewerbe,

• Gaststätten- und Beherbergungsgewerbe,

• Personenbeförderungsgewerbe,

• Speditions-, Transport- und Logistikgewerbe,

• Schaustellergewerbe,

• Unternehmen der Forstwirtschaft,

• Gebäudereinigungsgewerbe,

• Unternehmen, die sich am Auf- und Abbau von Messen und Ausstellungen beteiligen,

und

• Fleischwirtschaft.

Die Sofortmeldung ist im bestehenden DEÜV-Meldeverfahren integriert. Dabei steht DEÜV für Datenerfassungs- und Übermittlungsverordnung.

1.2 Sozialversicherungsbeiträge

Für den Einzug von Sozialversicherungsbeiträgen für Minijobber ist die Bundesknappschaft (Minijob-Zentrale) zuständig – auch wenn der Arbeitnehmer bei einer anderen gesetzlichen Krankenversicherung versichert ist. Die Umlagen und die 2%ige Pauschsteuer (siehe Punkt 1.4) werden ebenfalls an die Bundesknappschaft entrichtet. Sie regelt die Verteilung der Abgaben auf die Kranken- und die Rentenversicherung sowie die Finanzverwaltung.

Als Arbeitgeber müssen Sie die Abgaben fristgerecht monatlich an die Minijob-Zentrale leisten – egal, ob Sie den Verdienst an Ihren Minijobber nur jährlich, halbjährlich oder quartalsweise auszahlen. Die gesamten Abgaben für einen Minijobber sind spätestens am drittletzten Bankarbeitstag des Monats fällig, in dem der Minijobber die Beschäftigung ausübt. Die Abgaben aus einer Einmalzahlung werden in dem Monat fällig, in dem Sie das einmalige Arbeitsentgelt auszahlen. Das gilt auch dann, wenn Sie die Einmalzahlung zwar noch im laufenden Monat auszahlen, aber erst nach dem für diesen Monat gültigen Fälligkeitstermin.

1.2.1 Geringfügig Beschäftigte ohne eine weitere versicherungspflichtige Beschäftigung

• 15 % Arbeitgeber-Pauschalbeitrag zur Rentenversicherung

• 13 % Arbeitgeber-Pauschalbeitrag zur Krankenversicherung (ist der Arbeitnehmer privat krankenversichert, entfällt der pauschale Beitrag zur Krankenversicherung)

• individuelle Beiträge an den zuständigen Unfallversicherungsträger

Wichtig

Auch wenn vom Arbeitgeber pauschale Zahlungen an die Krankenversicherung geleistet werden, ist der Arbeitnehmer über das geringfügige Beschäftigungsverhältnis nicht krankenversichert!

Umlagen

Arbeitnehmer, die arbeitsunfähig erkrankt sind, erhalten eine Entgeltfortzahlung im Krankheitsfall durch den Arbeitgeber. Dies gilt auch für geringfügig Beschäftigte. Grundsätzlich nimmt die Krankenkasse eine Erstattung vor; bei den Minijobs ist die Minijob-Zentrale die Lohnausgleichskasse. Die Mittel für diese Erstattungen werden im Rahmen eines Umlageverfahrens von den Arbeitgebern in Form der Umlage U1 erhoben. An diesem Umlageverfahren nehmen alle Arbeitgeber verpflichtend teil, welche nicht mehr als 30 Arbeitnehmer beschäftigen.

Bei der Berechnung der Gesamtzahl der Arbeitnehmer bleiben schwerbehinderte Menschen außer Ansatz. Arbeitnehmer, die teilzeitbeschäftigt sind, werden entsprechend ihrer Wochenarbeitszeit nur anteilmäßig berücksichtigt:

• nicht mehr als 10 Stunden mit 0,25,

• nicht mehr als 20 Stunden mit 0,5

und

• nicht mehr als 30 Stunden mit 0,75.

Die Feststellung über die Teilnahme ist vom Arbeitgeber jeweils zu Beginn eines Kalenderjahres zu treffen; sie gilt dann für das gesamte Kalenderjahr.

Die Umlage U1 beträgt 1 % des Bruttoarbeitsentgelts. Die Erstattung beträgt 80 % der Entgeltfortzahlung nach dem Entgeltfortzahlungsgesetz.

Daneben besteht das Ausgleichsverfahren bei Schwangerschaft und Mutterschaft, die sogenannte Umlage U2. Die Teilnahme ist nicht abhängig von der Betriebsgröße. Die U2 beträgt 0,3 % des Bruttoarbeitsentgelts. Während des gesetzlichen Beschäftigungsverbots von Schwangeren und der ersten acht Wochen nach der Geburt werden 100 % des Mutterschutzlohns bzw. des Zuschusses zum Mutterschaftsgeld nach dem Mutterschutzgesetz erstattet.

Mit Ausnahme der privaten Haushalte (siehe Punkt 1.2.5) wird zusätzlich eine Insolvenzgeldumlage (sogenannte Umlage U3) von allen Arbeitgebern erhoben. Der Zweck dieser Umlage ist es, dass im Inland beschäftigten Arbeitnehmern im Fall der Insolvenz ihres Arbeitgebers Insolvenzgeld gezahlt wird. Die Höhe dieser Umlage beträgt 0,15 % des Bruttoarbeitsentgelts.

1.2.2 Beschäftigte mit einer versicherungspflichtigen Hauptbeschäftigung und einer weiteren geringfügigen Beschäftigung

Häufig gehen Steuerpflichtige, die eine versicherungspflichtige Beschäftigung haben, nebenbei noch einer geringfügigen Nebenbeschäftigung nach. Hierbei zählt aber nur die zeitlich erste Nebenbeschäftigung als geringfügige Beschäftigung. Es gelten die Ausführungen unter Punkt 1.2.1 entsprechend.

Beispiel

Anton ist als Angestellter voll versicherungspflichtig in einer Wachfirma beschäftigt. Daneben geht Anton noch einer Nebenbeschäftigung als Kellner nach. Hieraus erzielt er ein monatliches Arbeitsentgelt in Höhe von 350 €.

Lösung

Die Nebenbeschäftigung stellt eine geringfügige Beschäftigung dar. Dies resultiert aus der Tatsache, dass Anton nur eine Nebenbeschäftigung hat und das aus dieser Beschäftigung erzielte Arbeitsentgelt 450 € nicht übersteigt.

1.2.3 Beschäftigte mit einer versicherungspflichtigen Hauptbeschäftigung und mehr als einer geringfügigen Beschäftigung

Kommen noch weitere Beschäftigungen hinzu, so sind über die erste geringfügige Beschäftigung hinausgehende Beschäftigungen nicht als geringfügig einzuordnen.

Beispiel

Anton ist als Angestellter in einem Büro tätig. Daneben geht Anton noch zwei Nebenbeschäftigungen nach: einer Beschäftigung als Kellner und einer als Wachmann. Aus der ersten erzielt Anton ein monatliches Arbeitsentgelt in Höhe von 150 € und aus der zweiten Nebenbeschäftigung ein monatliches Arbeitsentgelt in Höhe von 170 €.

Lösung

Nur die erste Nebenbeschäftigung ist als geringfügige Beschäftigung anzusehen. Die zweite Nebenbeschäftigung ist mit der versicherungspflichtigen Hauptbeschäftigung zusammenzurechnen.

1.2.4 Mehrere Minijobs nebeneinander ohne versicherungspflichtige Hauptbeschäftigung

Hat ein Arbeitnehmer, der keiner versicherungspflichtigen Hauptbeschäftigung nachgeht, mehrere Minijobs nebeneinander, werden die Bruttoarbeitsentgelte aus diesen Beschäftigungen zusammengezählt. Wenn bei der Zusammenzählung die monatliche Grenze von 450 € nicht überschritten wird, gelten die einzelnen Beschäftigungen als geringfügig.

Beispiel

Gaby ist als Kellnerin in einem Restaurant tätig. Hieraus erzielt sie einen Arbeitslohn in Höhe von 150 € monatlich. Daneben geht Gaby noch als Putzfrau arbeiten. Bei dieser Tätigkeit erhält sie einen Arbeitslohn in Höhe von 220 €.

Lösung

Beide Beschäftigungen sind zusammenzurechnen: Das von Gaby erzielte Arbeitsentgelt beträgt 370 € und übersteigt so nicht die Grenze von 450 €. Daher sind beide Beschäftigungen als geringfügige Beschäftigungen anzusehen.

Anders sieht es hingegen aus, wenn die Summe der vom Steuerpflichtigen ausgeübten Beschäftigungen die 450-€-Grenze übersteigt.

Wenn bei Zusammenrechnung mehrerer Minijobs die monatliche Grenze von 450 € überschritten wird, handelt es sich nicht mehr um versicherungsfreie Minijobs. Vielmehr sind diese allesamt versicherungspflichtig und bei der zuständigen Krankenkasse zu melden.

Beispiel

Beate ist als Kellnerin in einem Restaurant tätig. Hieraus erzielt sie einen Arbeitslohn in Höhe von 350 € monatlich. Daneben geht Beate noch als Putzfrau arbeiten. Bei dieser Tätigkeit erhält sie einen Arbeitslohn in Höhe von 220 €.

Lösung

Beide Beschäftigungen sind zusammenzurechnen. Dabei beträgt das von Beate erzielte Arbeitsentgelt 570 € und übersteigt somit die Grenze von 450 €. Dies hat zur Folge, dass keine der Beschäftigungen als geringfügige Beschäftigung anzusehen ist.

Wichtig

Die Situation in diesem Beispiel stellt immer ein Risiko für jeden Arbeitgeber dar: Der Arbeitgeber ist vor einer Beitragsnachzahlung bei grob fahrlässiger beziehungsweise vorsätzlicher Nichtaufklärung aller Fakten bezüglich des Arbeitnehmers und dessen sozialversicherungsrechtlicher Beurteilung grundsätzlich nicht geschützt. Weder die Unkenntnis über weitere „Minijobs“ seines Arbeitnehmers noch seine ordnungsgemäßen Meldungen schützen ihn. Die Tatsache, dass der Sozialversicherungsträger von der Mehrfachbeschäftigung des Arbeitnehmers hätte wissen müssen, bietet ebenfalls keinen Schutz: Die Versicherungspflicht tritt kraft Gesetzes ein, unabhängig vom Kenntnisstand der Sozialversicherungsträger. Handelt der Arbeitgeber sorgfältig, ist er geschützt, soweit es zurückliegende Beiträge angeht. Als Arbeitgeber sollten Sie sich deshalb vom Arbeitnehmer jährlich die Auskunft einholen, ob dieser weitere Beschäftigungen ausübt.

1.2.5 Geringfügig Beschäftigte im Privathaushalt (sogenanntes Haushaltsscheckverfahren)

Eine Beschäftigung im Privathaushalt liegt vor, wenn die Beschäftigung durch einen privaten Haushalt begründet ist und die Tätigkeit ansonsten gewöhnlich durch Mitglieder des privaten Haushalts erledigt wird (z.B. Kochen, Putzen, Betreuung von Kindern u.ä.). Nicht begünstigt sind hier Handwerksleistungen. Als Arbeitgeber kommen nur natürliche Personen (d.h. keine Unternehmen) in Betracht. Da ein Schutz durch die gesetzliche Unfallversicherung besteht, fällt hier auch ein Beitrag zur Unfallversicherung an.

Sozialversicherung:

• 5 % Arbeitgeber-Pauschalbeitrag zur Rentenversicherung

• 5 % Arbeitgeber-Pauschalbeitrag zur Krankenversicherung (ist der Arbeitnehmer privat krankenversichert, entfällt der pauschale Beitrag zur Krankenversicherung)

• 2 % Pauschalsteuer an die Finanzverwaltung (siehe Punkt 1.4)

• 0,9 % Umlage U1

• 0,24 % Umlage U2

• 1,6 % Unfallversicherungsbeitrag

Das Haushaltsscheckverfahren für geringfügig Beschäftigte im eigenen Haushalt ist für Sie als Arbeitgeber Pflicht. Das bereits adressierte Formular für die Anmeldung finden Sie auf der Website www.minijob-zentrale.de.

Das ausgefüllte Formular muss sowohl von Ihnen als auch Ihrem geringfügig Beschäftigen unterschrieben werden. Ein SEPA-Lastschriftmandat ist im Formular bereits integriert. Mittels diesem werden die Arbeitgeberbeiträge direkt an zwei Terminen eingezogen: die Beiträge für Januar bis Juni am 31.07. und die Beiträge für Juli bis Dezember am 31.01. des Folgejahres.

Vorteil für Arbeitgeber: Bei den Löhnen handelt es sich um sogenannte „haushaltsnahe Dienstleistungen“, die steuerlich geltend gemacht werden können. Als Arbeitgeber können Sie Ihre jährliche Steuerschuld um 20 % der Aufwendungen vermindern (bis maximal 510 €) und damit wird Ihre Steuerlast geringer.

1.3 Rentenversicherungspflicht

Geringfügig Beschäftigte sind der normalen Rentenversicherungspflicht unterworfen und müssen ihre Rentenbeiträge selbst auf die normale Höhe aufstocken, sofern sie nicht ausdrücklich darauf verzichten. Wenn weniger als 175 € verdient wird, gilt der Betrag von 175 € als Mindestbemessungsgrenze.

Während vor 2013 geringfügig Beschäftigte selbst freiwillig in die Rentenkasse einzahlen konnten, wenn sie den Pauschalbetrag des Arbeitgebers aus dem Minijob freiwillig aufstockten, ist Letzteres nun der Regelfall und kann nur durch einen freiwilligen, ausdrücklichen Verzicht des geringfügig Beschäftigten vermieden werden.

Der Arbeitgeberanteil an der Rentenversicherung beträgt 15 % vom Lohn in der gewerblichen Wirtschaft und 5 % vom Arbeitsentgelt für Minijobber in Privathaushalten. Der Arbeitnehmeranteil beträgt in der gewerblichen Wirtschaft 3,6 % und für Minijobber in Privathaushalten 13,6 %, womit der gesamte Pflichtbeitrag sich auf 18,6 % beläuft.

Mit der Aufstockung auf den vollen Rentenversicherungsbeitrag mit einem – in der gewerblichen Wirtschaft relativ geringen – eigenen Beitragsanteil erwerben Minijobber Ansprüche auf das volle Leistungsspektrum der gesetzlichen Rentenversicherung:

• Höhere Ansprüche auf Altersrente aufgrund vollwertiger Pflichtbeiträge

• Höhere Gutschriften für Wartezeiten aufgrund vollgültiger Beitragszeiten (Pflichtbeitragsmonate)

• Ansprüche auf eine Rente wegen Erwerbsminderung, auf vorgezogene Altersrenten, auf die Rentenberechnung nach Mindesteinkommen sowie Ansprüche auf Rehabilitationsleistungen (Kuren) nach einem halben Jahr

• Durch die Versicherungszeiten können Minijobber Lücken in der Versicherungsbiographie vermeiden

• Möglichkeit, von der staatlichen Förderung bei der privaten Altersvorsorge zu profitieren (Riester-Förderung)

Hinweis

Die gezahlten Pflichtbeiträge zur gesetzlichen Rentenversicherung können bei der Steuererklärung als Vorsorgeaufwendungen geltend gemacht werden.

Geringfügig entlohnte Arbeitnehmer können sich von der Rentenversicherungspflicht aber auch befreien lassen. Dazu sollte der Arbeitnehmer ein Musterformular nutzen und Ihnen als Arbeitgeber zustellen (z.B. abrufbar unter www.minijob-zentrale.de/befreiungsantrag).

Als Arbeitgeber müssen Sie diesen Antrag mit Eingangsdatum und Angabe des Zeitpunkts, ab dem die Befreiung wirkt, in die Entgeltunterlagen des Arbeitnehmers aufnehmen und die Minijob-Zentrale über die Befreiung des Arbeitnehmers zeitnah informieren.

Hinweis

Die Befreiung ist für die gesamte Dauer des Minijobs und alle zeitgleichen Minijobs eines Arbeitnehmers bindend! Sie verliert erst mit dem Ende aller geringfügig entlohnten Beschäftigungen, für die der Antrag bindend ist, ihre Wirkung.

Daher müssen Sie als Arbeitnehmer bei der Aufnahme neuer Minijobs Ihren neuen Arbeitgeber über eine bestehende Befreiung informieren.

Wenn von der Befreiung Gebrauch gemacht wird, bleibt es bei dem Pauschalbeitrag des Arbeitgebers zur Rentenversicherung (siehe Punkt 1.2.1).

Hinweis

Die Höchstgrenze für geringfügige Beschäftigung wurde zum 01.01.2013 von 400 € auf 450 € erhöht. Erhöhen Sie das Arbeitsentgelt Ihres Mitarbeiters in einem bereits bestehenden Minijob nach dem 31.12.2012 auf regelmäßig mehr als 400 €, aber nicht mehr als 450 €, handelt es sich von diesem Zeitpunkt an um einen rentenversicherungspflichtigen Minijob nach neuem Recht. Dies gilt nicht, wenn der Beschäftigte eine Vollrente wegen Alters, ein Ruhestandsgehalt oder eine berufsständische Altersversorgung bezieht. Aber auch im Fall von Entgelterhöhungen bis zu 450 € besteht in der Regel die Möglichkeit, die Befreiung von der Rentenversicherungspflicht zu beantragen.

Hatte sich der Minijobber bereits vor dem 01.01.2013 für die Rentenversicherungspflicht entschieden und Rentenversicherungsbeiträge freiwillig aufgestockt, ändert sich nichts. Der Minijobber bleibt weiterhin rentenversicherungspflichtig und kann sich nicht befreien lassen.

1.4 Lohnsteuer

Grundsätzlich sind alle 450-€-Jobs steuerpflichtig. Mit der Vereinbarung eines Minijobs kann erreicht werden, dass mit der pauschalen Lohnsteuer von 2 % die Besteuerung abgeschlossen ist, der Verdienst aus dem Minijob also nicht in die Einkommensteuererklärung des Minijobbers einbezogen wird.

Für die Abrechnung der Lohnsteuer gibt es folgende Möglichkeiten:

• Variante 1: 2 % pauschale Lohnsteuer, wenn die Rentenversicherung pauschal mit 15 % berechnet wird.

• Variante 2: 20 % pauschale Lohnsteuer, wenn keine pauschalen Rentenversicherungsbeiträge gezahlt werden.

• Variante 3: Nach den individuellen Besteuerungsmerkmalen des Arbeitnehmers.

Zahlt der Arbeitgeber den pauschalen Rentenversicherungsbeitrag von 15 %, hat er die Möglichkeit, die Lohnsteuer pauschal mit 2 % vom Arbeitsentgelt zu berechnen (Variante 1). Eine individuelle Abrechnung entfällt. Der Vorteil: In der 2%igen Pauschalsteuer sind Lohnsteuer, Solidaritätszuschlag und Kirchensteuer enthalten. Die pauschale Lohnsteuer von 2 % ist zusammen mit den pauschalen Kranken- und Rentenversicherungsbeiträgen an die Minijobzentrale abzuführen.

Hinweis

Der 2%ige Pauschalsteuersatz ist auch dann anzuwenden, wenn der Minijobber keiner Kirche angehört.

Wenn durch die Ausübung mehrerer Minijobs die 450-€-Grenze überschritten wird, darf die Lohnsteuer nicht pauschal mit 2 % berechnet werden. Denn die 2%ige pauschale Lohnsteuer setzt voraus, dass die Renten-versicherungsbeiträge pauschal mit 15 % zu berechnen sind. Ohne pauschale Rentenversicherungsbeiträge kann die Lohnsteuer in diesem Fall mit 20 % vom Arbeitsentgelt berechnet werden (Variante 2). Hinzu kommen noch der Solidaritätszuschlag (5,5 % der pauschalen Lohnsteuer) und die Kirchensteuer (nach dem jeweiligen Landesrecht).

Alternativ kann die Lohnsteuer auch nach den individuellen Besteuerungsmerkmalen des Arbeitnehmers abgerechnet werden (Variante 3).

Hinweis

Inwieweit sich der Verzicht auf die 2%ige pauschale Lohnsteuer für den Minijobber lohnt, ist stets zu prüfen. Dabei gilt: Ein solcher Verzicht lohnt sich nur dann, wenn bei der Einkommensteuerveranlagung des Minijobbers keine Steuer anfällt. Fallen aufgrund anderer Einkünfte Steuern an, ist die 2%ige Lohnsteuer vorteilhafter, weil der Arbeitslohn des Minijobs dann nicht in die Einkommensteuererklärung einzubeziehen ist.

Es kann im arbeitsrechtlichen Innenverhältnis bestimmt werden, wer Pauschalsteuern letztlich wirtschaftlich trägt. Ist dies der Arbeitnehmer, so ist der Steuerbetrag für Sie als Arbeitgeber nicht als Betriebsausgabe abzugsfähig.

Wichtig

Wenn Sie als Arbeitgeber regelmäßig Urlaubs- und/oder Weihnachtsgeld zahlen, müssen Sie diese Zahlungen auch für die geringfügig Beschäftigten berücksichtigen (siehe Punkt 1.5).

Einmalzahlungen werden nur dann berücksichtigt, wenn diese auch tatsächlich ausgezahlt werden und sie mit hinreichender Wahrscheinlichkeit auch tatsächlich einmal jährlich zu erwarten sind. Zahlungen aus Anlass eines Jubiläums fallen hier nicht darunter. Sonderzahlungen können jedoch dazu führen, dass die Grenze von 450 € monatlich überschritten wird.

1.5 Arbeitsrecht

Für Minijobber gelten unter anderem folgende Rechte:

• Gleichbehandlung: Geringfügig Beschäftigten stehen grundsätzlich dieselben Rechte wie regulär Beschäftigten zu. Wichtig ist das etwa bei Weihnachtsgeld, Urlaubsgeld und sonstigen Gratifikationen.

• Auch in Fragen der betrieblichen Mitbestimmung bestehen keine Unterschiede. Geringfügig Beschäftigte besitzen sowohl das aktive als auch das passive Wahlrecht zum Betriebsrat.

• Urlaub: Auch einem Minijobber stehen Urlaubsansprüche zu. Die Höhe ergibt sich entweder aus dem Arbeitsvertrag, dem Tarifvertrag oder den gesetzlichen Regelungen.

Hinweis

Bestehen bei einem Übergang von einer sozialversicherungspflichtigen Beschäftigung in einen 450-€-Minijob noch Resturlaubstage, sind diese mit dem erhöhten Entgeltanspruch aus der vorherigen sozialversicherungspflichtigen Beschäftigung zu vergüten. Ergibt sich daraus ein zu erwartendes Jahresentgelt von mehr als 5.400 €, liegt weiterhin eine sozialversicherungspflichtige Beschäftigung vor. Als Arbeitgeber können Sie jedoch ab 01.01. eines jeden Jahres eine neue versicherungsrechtliche Beurteilung vornehmen und das Vorliegen eines 450-€-Minijobs prüfen.

• Lohnfortzahlung im Krankheitsfall und bei Feiertagen: Im Fall einer Erkrankung oder an Feiertagen muss der Arbeitgeber den Lohn weiterzahlen.

• Mutterschutz: Der gesetzliche Schutz der Schwangeren und der Mutter besteht unabhängig von der Form des Beschäftigungsverhältnisses.

• Auch der Kündigungsschutz gilt, wenn das Arbeitsverhältnis länger als sechs Monate besteht und im Betrieb insgesamt mehr als zehn Arbeitskräfte beschäftigt sind.

1.6 Mindestlohn

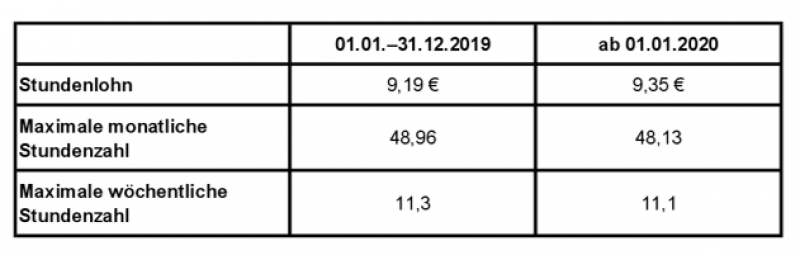

Für alle Arbeitgeber besteht die Verpflichtung, an die Beschäftigten den gesetzlichen Mindestlohn zu zahlen:

Hinweis

Von der Aufzeichnungspflicht sind ausgenommen:

• Minijobber in Privathaushalten (siehe Punkt 1.2.5)

• Enge Familienangehörige

Wenn der Mindestlohn nicht gezahlt wird, kann dies als Ordnungswidrigkeit verfolgt werden. Besondere Bedeutung hat in diesem Zusammenhang auch der Grundsatz, dass der Beitragsanspruch der Sozialversicherung dem Entstehungsprinzip folgt. Danach sind Sozialversicherungsbeiträge auch auf solche Lohnbestandteile zu zahlen, die gar nicht an den Arbeitnehmer ausgezahlt worden sind (sog. Phantomlohn).

1.7 Besonderheiten

1.7.1 Übungsleiter und Ehrenamt

Für Vereine und gemeinnützige Einrichtungen besteht der Vorteil, dass Einnahmen aus bestimmten nebenberuflichen Tätigkeiten steuerfrei und damit gleichzeitig auch beitragsfrei in der Sozialversicherung sind. Hierzu zählen die Steuerfreibeträge für Übungsleiter und Ehrenamtliche:

• Die sogenannte Übungsleiterpauschale beträgt 2.400 € pro Kalenderjahr. Dieser Steuerfreibetrag kann für nebenberufliche Tätigkeiten (z.B. von Trainern in Sportvereinen oder Ausbildern, Erziehern und Betreuern) in Anspruch genommen werden.

• In Höhe von bis zu 720 € pro Kalenderjahr ebenfalls steuerfrei sind nebenberufliche Einnahmen aus einer ehrenamtlichen Tätigkeit (sog. Ehrenamtspauschale).

Hinweis

Beide Freibeträge gehören nicht zum Arbeitsentgelt im Sinne der Sozialversicherung. Nur für den Teil des Verdienstes, der den Freibetrag übersteigt, müssen Steuern und Sozialversicherungsbeiträge gezahlt werden.

Es gibt zwei Möglichkeiten, die Steuerfreibeträge im Kalenderjahr zu berücksichtigen: Entweder monatlich zu gleichen Teilen („pro rata“) oder als Gesamtbetrag am Stück („en bloc“).und verbeitragt wird bei der Abrechnung en bloc nur der Zeitraum nach Ausschöpfung des Steuerfreibetrages.

Für die Ermittlung des regelmäßigen monatlichen Arbeitsentgelts zur Prüfung des Vorliegens eines 450-€-Minijobs wird der pro Kalenderjahr zur Verfügung stehende Steuerfreibetrag immer in voller Höhe vom zu erwartenden Gesamtverdienst für das Kalenderjahr abgezogen. Ergibt sich danach im Monatsdurchschnitt ein Verdienst von bis zu 450 €, liegt ein Minijob vor. Im laufenden Kalenderjahr vom Arbeitnehmer bereits in Anspruch genommene Freibeträge sind zu berücksichtigen. Dies gilt unabhängig davon, ob der Steuerfreibetrag pro rata oder en bloc ausgeschöpft wird. Gemeldet und verbeitragt wird bei der Abrechnung en bloc nur der Zeitraum nach Ausschöpfung des Steuerfreibetrags.

Beispiel

Ein gesetzlich krankenversicherter Hausmann ist im Sportverein als Übungsleiter gegen ein monatliches Arbeitsentgelt von 640 € tätig. Gleichzeitig nimmt er im selben Sportverein die Position des Kassenwarts wahr, wofür er monatlich 70 € erhält. Es liegt ein einheitliches Beschäftigungsverhältnis bei demselben Arbeitgeber vor. Dieser beabsichtigt, auf das Arbeitsentgelt die als Aufwandsentschädigung vorgesehenen Steuerfreibeträge von jährlich 2.400 € (Übungsleiterpauschale) und 720 € (Ehrenamtspauschale) anzuwenden. Die Steuerfreibeträge sollen pro rata ausgeschöpft werden.

Das regelmäßige Arbeitsentgelt für die Zeit von Januar bis Dezember ermittelt sich wie folgt:

Verdienst ((640 € + 70 €) × 12 Monate) ergibt 8.520 €

abzgl. Steuerfreibetrag „Übungsleiterpauschale“ – 2.400 €

abzgl. Steuerfreibetrag „Ehrenamtspauschale“ – 720 €

sozialversicherungsrechtliches Arbeitsentgelt 5.400 €

Da das Arbeitsentgelt unter Berücksichtigung der steuerfreien Aufwandsentschädigungen 450 € nicht übersteigt (5.400 € : 12 ergibt 450 €), ist die Beschäftigung geringfügig entlohnt. Es besteht Versicherungsfreiheit in der Kranken- und Arbeitslosenversicherung sowie keine Versicherungspflicht in der Pflegeversicherung. In der Rentenversicherung liegt Versicherungspflicht vor, von der sich der Hausmann auf Antrag befreien lassen kann. Der Arbeitgeber hat Pauschalbeiträge zur Krankenversicherung und gemeinsam mit dem Hausmann Pflichtbeiträge zur Rentenversicherung zu zahlen. Die Beschäftigung ist ganzjährig zu melden und zu verbeitragen.

1.7.2 Minijob auf Abruf

Wenn Sie als Arbeitgeber mit einem Minijobber auf Abruf keinen Arbeitsvertrag geschlossen haben oder ein bestehender Arbeitsvertrag keine Aussagen zur wöchentlichen Arbeitszeit trifft, gilt seit dem 01.01.2019 für die Sozialversicherung regelmäßig eine Arbeitszeit von 20 Wochenstunden. Bis Ende 2018 wurde in solchen Fällen von einer regelmäßigen Arbeitszeit von nur zehn Arbeitsstunden ausgegangen. Diese Verdopplung der angenommenen Arbeitsstunden kann dazu führen, dass die Geringverdienstgrenze für Minijobs von 450 € im Monat regelmäßig überschritten wird, wie folgende Berechnung zeigt:

20 Arbeitsstunden pro Woche × 9,35 € (aktueller Mindestlohn) × 4,33 (Wochenfaktor) ergibt 809,71 € (Monatslohn)

Hinweis

Der Wochenfaktor von 4,33 ergibt ich daraus, dass man die 52 Kalenderwochen eines Jahres durch zwölf Monate teilt.

Diese Überschreitung führt dann zur Sozialversicherungspflicht.

Letzterer kann man auch nicht durch Stundenaufzeichnungen mit einer deutlich geringeren Arbeitszeit als zwanzig Wochenstunden entgehen. Im Gegensatz zum Steuerrecht, das sich nach den tatsächlichen Gegebenheiten richtet, entscheidet in der Sozialversicherung der Anspruch. Da der gesetzlichen Regelung im Teilzeit- und Befristungsgesetz (TzBfG) zufolge ein Anspruch von 20 Arbeitsstunden pro Woche besteht, muss dieser immer dann zugrunde gelegt werden, wenn nichts anderes vereinbart worden ist.

Hinweis

Schließen Sie als Arbeitgeber mit geringfügig Beschäftigten Arbeitsverträge, die eine tatsächliche Wochenarbeitszeit beinhalten. Nur auf diese Weise können Sie der Annahme von 20 Wochenarbeitsstunden entgehen. Ist als wöchentliche Arbeitszeit eine Mindestarbeitszeit vereinbart, dürfen Sie nur bis zu 25 % der wöchentlichen Arbeitszeit zusätzlich abrufen. Ist als wöchentliche Arbeitszeit eine Höchstarbeitszeit vereinbart, dürfen Sie bis zu 20 % der wöchentlichen Arbeitszeit weniger abrufen.

1.7.3 Ausländische Minijobber

Ausschließlich in Deutschland beschäftigte 450-€-Minijobber aus dem Ausland unterliegen den deutschen Rechtsvorschriften zur sozialen Sicherheit. Der Pauschalbeitrag zur Krankenversicherung ist zu zahlen, wenn sie in Deutschland gesetzlich krankenversichert sind. Der 450-€-Minijob selbst begründet zwar keine Mitgliedschaft in der gesetzlichen Krankenversicherung. Da ausländische Arbeitnehmer in der Regel in Deutschland auch nicht anderweitig krankenversichert sind, kommt für sie aber die sogenannte AuffangVersicherungspflicht in Betracht. Das gilt nicht für Personen, die zuletzt privat krankenversichert waren (z.B. bei Arbeitnehmern aus einem EU/EWR-Mitgliedstaat oder aus der Schweiz).

Trifft der Sachverhalt zu, müssen Sie als Arbeitgeber vom Beschäftigten einen entsprechenden Nachweis verlangen und zu den Entgeltunterlagen nehmen. Fehlt dieser Nachweis, sind Pauschalbeiträge zur Krankenversicherung zu zahlen.

2 Kurzfristig Beschäftigte (Aushilfskräfte)

2.1 Allgemeines

Eine kurzfristige Beschäftigung liegt vor, wenn die Beschäftigung

• innerhalb eines Kalenderjahres auf längstens drei Monate oder 70 Arbeitstage beschränkt ist

oder

• nach ihrer Eigenart begrenzt zu sein pflegt (z.B. Saisonarbeit)

oder

• im Voraus vertraglich begrenzt ist

und

• nicht berufsmäßig ausgeübt wird.

Hinweis:

Corona-Regelung

Im Rahmen der Maßnahmen zur Corona-Krise wurde die Dreimonatsgrenze für den Zeitraum vom 01.03.2020 bis 31.10.2020 auf fünf Monate oder 115 Arbeitstage erhöht. Eine kurzfristige Beschäftigung kann demnach länger bestehen, ohne sozialversicherungspflichtig zu werden.

Klassische Einsatzfelder sind Saisonarbeiter (z.B. in Freibädern, in Biergärten oder Inventur- und Erntehelfer).

Man geht vom Dreimonatszeitraum (01.03.2020 bis 31.10.2020: Fünfmonatszeitraum) aus, wenn die Beschäftigung an mindestens fünf Tagen pro Woche ausgeübt wird. Bei Beschäftigungen von regelmäßig weniger als fünf Tagen pro Woche geht man bei der Prüfung der Kurzfristigkeit von 70 Arbeitstagen (01.03.2020 bis 31.10.2020: 115 Arbeitstagen) aus. Sofern von vornherein feststeht, dass diese Grenzen überschritten werden, liegt auch keine kurzfristige Beschäftigung vor. Dagegen ist ein vorübergehendes unvorhersehbares Überschreiten der Entgeltgrenze (z.B. aufgrund einer Krankheitsvertretung) bis zur Dauer von drei Monaten (01.03.2020 bis 31.10.2020: fünf Monaten) bzw. 70 Arbeitstagen (01.03.2020 bis 31.10.2020: 115 Arbeitstagen) auch bei einem Arbeitsentgelt von mehr als 5.400 € pro Jahr unschädlich.

Hinweis

Die Tätigkeit darf nicht berufsmäßig ausgeübt werden, sofern das Entgelt über 450 € liegt. Berufsmäßigkeit liegt unter anderem vor, wenn der Arbeitende seinen Lebensunterhalt ausschließlich mit dem Lohn aus der Beschäftigung bestreitet. Für alle Arbeitslosengeldempfänger gilt, dass diese berufsmäßig arbeiten. Typische kurzfristig Beschäftigte sind Schüler und Studenten oder Hausfrauen/-männer. Liegt das monatliche Entgelt unter 450 €, muss das Merkmal „Berufsmäßigkeit“ nicht geprüft werden.

Solange die Tätigkeit nicht berufsmäßig ausgeübt wird, kommt es bei kurzfristigen Minijobs – anders als bei den geringfügigen Minijobs – auf die Höhe des Einkommens nicht an.

Hinweis

Überschreitet eine als kurzfristig vereinbarte Beschäftigung die Zeitgrenzen, so tritt vom Tag des Überschreitens an die Versicherungspflicht ein.

Wichtig

Für die Wirtschaftsbereiche, in denen ein erhöhtes Risiko für Schwarzarbeit und illegale Beschäftigung besteht, müssen Arbeitgeber auch für kurzfristig Beschäftigte eine Sofortmeldung spätestens bei Aufnahme der Beschäftigung abgeben (siehe Punkt 1.1).

Kurzfristige Minijobs sind grundsätzlich mit den Meldegründen „10“ und „30“ oder „40“ bei der Minijob-Zentrale anzugeben. Dabei bedeutet

• 10 „Anmeldung wegen Beginn einer Beschäftigung“,

• 30 „Abmeldung wegen Ende einer Beschäftigung“

und

• 40 „Gleichzeitige An- und Abmeldung wegen Ende der Beschäftigung“.

Vor allem die Meldegründe „13“ und „34“, die bei fortbestehendem Arbeitsverhältnis eine Unterbrechung der entgeltlichen Beschäftigung von mehr als einem Monat anzeigen, gelten nicht.

Bei Rahmenvereinbarungen bestehen aber keine Bedenken, wenn eine Anmeldung mit Abgabegrund „10“ zum Beginn der Rahmenvereinbarung und eine Abmeldung mit Abgabegrund „30“ zum Ende der Rahmenvereinbarung vorgenommen wird. Die Meldegründe können bei Rahmenvereinbarungen selbst dann genutzt werden, wenn nicht in jedem Kalendermonat ein Arbeitseinsatz gegen Arbeitsentgelt erfolgt.

2.2 Sozialversicherungsfreiheit, Umlagen und Lohnsteuer

Liegt eine kurzfristige Beschäftigung vor, ist diese für Arbeitgeber und Arbeitnehmer sozialversicherungsfrei.

Der kurzfristig Beschäftigte ist in der gesetzlichen Unfallversicherung gegen Arbeitsunfälle und Berufskrankheiten versichert. Die Beiträge zu dieser Pflichtversicherung (individuelle Höhe) werden vom Arbeitgeber an die zuständige Berufsgenossenschaft gezahlt.

Auch für kurzfristig Beschäftige muss der Arbeitgeber Umlagen aufgrund des Ausgleichsverfahrens entrichten (siehe Punkt 1.2).

Der Arbeitslohn aus einer kurzfristigen Beschäftigung ist uneingeschränkt lohnsteuerpflichtig. Es gilt das übliche Steuerabzugsverfahren entweder nach den individuellen Lohnsteuerabzugsmerkmalen oder einer pauschalen Lohnsteuer in Höhe von 25 %.

Die Zahlung der pauschalen Lohnsteuer ist jedoch nur möglich, wenn

• der Arbeitnehmer bei dem Arbeitgeber gelegentlich, nicht regelmäßig wiederkehrend beschäftigt wird,

• der durchschnittliche Arbeitslohn je Arbeitsstunde nicht höher als 15 € ist,

• der tägliche Arbeitslohn während der Beschäftigungsdauer 120 € durchschnittlich je Arbeitstag nicht übersteigt oder die Beschäftigung zu einem unvorhersehbaren Zeitpunkt sofort erforderlich wird,

und

• die Beschäftigung nicht über 18 zusammenhängende Arbeitstage hinausgeht.

Für kurzfristig Beschäftigte müssen die gleichen Meldungen gemacht werden wie für versicherungspflichtig Beschäftigte. Für kurzfristig Beschäftigte müssen ebenfalls Entgeltmeldungen erstellt werden, allerdings sind nur die Daten zur Unfallversicherung anzugeben. Das in der Rentenversicherung oder nach dem Recht der Arbeitsförderung beitragspflichtige Arbeitsentgelt (beitragspflichtiges Bruttoarbeitsentgelt) wird dann mit „0 €“ gemeldet.

Hinweis

Der pauschale Lohnsteuersatz für kurzfristig Beschäftigte, die ausschließlich in der Land- und Forstwirtschaft beschäftigt werden, fällt mit 5 % deutlich geringer aus.

Die kurzfristig Beschäftigten dürfen jedoch nicht:

• für Arbeiten eingesetzt werden, die ganzjährig anfallen

und

• zu den land- und forstwirtschaftlichen Fachkräften zählen.

Vor allem Erntehelfer fallen in diese Gruppe von kurzfristig Beschäftigten.

2.3 Arbeitsrecht

Die Versicherungsfreiheit wegen kurzfristiger Beschäftigung kann nur bei befristeten Arbeitsverhältnissen im Sinne des TzBfG in Betracht kommen.

Wichtig

Nach dem TzBfG sind Befristungen in vielen Fällen unzulässig, beispielsweise wenn kein ausreichender sachlicher Grund vorlag oder die Grenze von zwei Jahren für Befristungen ohne Sachgrund überschritten wurde. Diese Unwirksamkeit kann vom Arbeitnehmer innerhalb einer Frist von drei Wochen nach dem vereinbarten Ende mit einer Klage beim Arbeitsgericht geltend gemacht werden. Die Befristung eines Arbeitsvertrags bedarf vor der Arbeitsaufnahme zu ihrer Wirksamkeit der Schriftform. Die arbeitsrechtliche Folge bei Verstößen gegen die Schriftform ist ein dauerhaftes Arbeitsverhältnis.

Dauert ein Arbeitsverhältnis über ein Jahr an oder ist es durch eine Vereinbarung von vornherein auf jährliche Wiederholungen angelegt, liegt keine kurzfristige Beschäftigung vor. Dies gilt auch, wenn pro Jahr an nur bis zu 70 Arbeitstagen gearbeitet wird.

Auch die anderen arbeitsrechtlichen Vorschriften sind auf die kurzfristig Beschäftigten anwendbar; dies betrifft vor allem den zu gewährenden Mindestlohn von 9,35 € in 2020.

3 Übergangsbereich

Zum 01.07.2019 änderte sich die Regelung bezüglich sogenannter Midi-Jobs. Seit diesem Datum gelten Beschäftigungsverhältnisse im neuen „Übergangsbereich“ mit einem regelmäßigen Arbeitsentgelt von 450,01 € bis 1.300 € als Midi-Jobs.

Beispiel

Axel übt nebeneinander drei Beschäftigungen als Raumpfleger aus, jeweils bei verschiedenen Arbeitgebern. Daneben hat er keine Hauptbeschäftigung. In seinen drei Beschäftigungsverhältnissen erhält Axel jeweils ein Arbeitsentgelt von 200 € monatlich. Axels monatliches Arbeitsentgelt beläuft sich somit auf insgesamt 600 € und übersteigt die 450-€-Grenze. Die Minijob-Regelungen finden keine Anwendung; es handelt sich um ein Beschäftigungsverhältnis im Übergangsbereich.

Hinweis

Bis zum 30.06.2019 einschließlich war anstelle des neuen Übergangsbereichs noch die alte Gleitzone von 450,01 € bis 850 € maßgeblich.

Bei der Ermittlung des maßgeblichen Entgelts werden alle Einnahmen berücksichtigt, auf die der Arbeitnehmer Anspruch hat (aus Tarifvertrag, betrieblich üblichen Zusatzleistungen, Betriebsvereinbarungen oder Arbeitsvertrag), unabhängig davon, ob diese gezahlt werden oder nicht.

Im Übergangsbereich unterliegen die Arbeitsentgelte grundsätzlich der Versicherungspflicht in allen Zweigen der Sozialversicherung, jedoch sind die Sozialversicherungsbeiträge der Arbeitnehmer im Übergangsbereich niedriger als bei Beschäftigten mit einem Lohn oberhalb der 1.300-€-Grenze. Die Arbeitgeberbeiträge verändern sich aber nicht, sondern hier muss der Arbeitgeber trotzdem den vollen Beitragsanteil tragen.

Hinweis

Dies gilt entsprechend auch für die alte Gleitzone.

Auf der Website der Deutschen Rentenversicherung Bund finden Sie einen Rechner, mit dem Sie die Höhe der jeweiligen Abgabenanteile errechnen können:

https://www.deutsche-rentenversicherung.de/DRV/DE/Experten/Arbeitgeber-und-Steuerberater/Gleitzone-Uebergangsbereich/uebergangsbereich_gleitzone.html

4 Sonderfall: Minijobs und Kurzarbeitergeld

Die Anordnung von Kurzarbeit ermöglicht es Unternehmen, sozialverträglich die Arbeitszeit der Belegschaft vorübergehend herabzusetzen und so zum Beispiel auf konjunkturelle Schwankungen und damit einhergehende Auftragsrückgänge zu reagieren. Hierdurch können betriebsbedingte Kündigungen verhindert werden. Im Zuge der Kurzarbeit erhalten die Arbeitnehmer Kurzarbeitergeld (KUG), das eine Leistung aus der Arbeitslosenversicherung darstellt. So können teilweise Entgelteinbußen aufgrund der Reduzierung der Arbeitszeit minimiert werden.

Minijobber können aufgrund ihrer Versicherungsfreiheit in der Arbeitslosenversicherung kein KUG beziehen. Allerdings ist es möglich, dass Arbeitnehmer, für die Kurzarbeit angeordnet wurde, neben ihrer Hauptbeschäftigung nun auch einen Minijob aufnehmen, um den Verdienstausfall aufgrund der Kurzarbeit auszugleichen. Hierbei ist aber zu beachten, dass sich der Verdienst aus dem Minijob auf die Berechnung des KUG auswirkt, da die Berechnungsgrundlage des KUG um die Höhe der Einnahmen aus dem Minijob gekürzt wird.

Im Rahmen der Corona-Krise wurde hier jedoch durch das „Gesetz für den erleichterten Zugang zu sozialer Sicherung und zum Einsatz und zur Absicherung sozialer Dienstleister aufgrund des Coronavirus SARS-CoV-2“ eine Ausnahme geschaffen. Zunächst entfiel hiernach eine Anrechnung auf das Kurzarbeitergeld, wenn der Minijob in einem systemrelevanten Bereich aufgenommen wurde. Zu den systemrelevanten Bereichen zählen zum Beispiel die Landwirtschaft oder die Gesundheitspflege. Diese Ausnahme wird jedoch für alle Berufsgruppen geöffnet. Im Zeitraum vom 01.05.2020 bis 31.12.2020 können demnach Kurzarbeiter aller Berufe eine Nebenbeschäftigung aufnehmen, ohne dass sie auf das Kurzarbeitergeld angerechnet wird.

Voraussetzung für diese Ausnahmeregelung ist jedoch, dass der aus der Hauptbeschäftigung noch gezahlte Lohn, das KUG und der Verdienst aus dem Minijob in Summe das ursprüngliche Bruttoeinkommen nicht übersteigen. Ansonsten entfällt die Ausnahme und der Minijob wird auf das KUG angerechnet.

Ein Minijob, der schon vor Anordnung der Kurzarbeit bestand und fortgesetzt wird, wirkt sich hingegen nicht auf die Berechnung des KUG aus.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Wir veröffentlichen (auch) zu Aushilfen und Personal und vielen weiteren Themen der Gewinnermittlung und der Steuergestaltung auch in Zukunft weitere Gedanken und Hinweise.

Wir geben Anregungen und Tipps und zeigen Möglichkeiten im deutschen Steuerrecht.

Wenn wir einen neuen Beitrag veröffentlichen,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Verluste verlieren

Liebhaberei im Steuerrecht

Gedanken vom Counselor

Was ist Liebhaberei und wie wirkt diese sich aus?

Ein paar Gedanken zu diesem Thema lesen Sie im Artikel "Was ist Liebhaberei".

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Geschäftsführer

Der GmbH-Geschäftsführer

Gedanken der COUNSELOR

Gedanken zu dem Thema "GmbH-Geschäftsführer", die auch für alle anderen Geschäftsführer gelten, finden Sie im Artikel ""GmbH-Geschäftsführer".

Es sind schließlich nicht nur die Steuern, über die man nachdenken muss.

Getrennte Kasse

Einkommensteuer-Aufteilung

Gedanken der COUNSELOR, Norderstedt

Eheleute haben oft getrennte Kassen.

Dennoch ist die Zusammenveranlagung in der Einkommensteuer gewollt und sinnvoll.

Kann man eine Einkommensteuer Aufteilung berechnen?

Arbeitshilfen

Wir stellen einige Arbeitshilfen zur Verfügung, die die Arbeit und damit die Rendite des Unternehmens steigern sollen.

Für die Nutzung und die Anwendung erklären wir unseren Mandanten gerne jeden einzelnen Schritt.

Die angebotenen Vorlagen können unsere Mandanten selbstverständlich auch als gedrucktes Formular oder als selbst rechnende Excel-Datei bekommen.

Sprechen Sie uns hierzu einfach an.

Die Arbeitshilfen zur Einkommensteuer, zur Umsatzsteuer oder zur Buchhaltung werden von uns auch laufend aktualisiert.

Eine Zusammenstellung der Vorlagen finden Sie bei unseren Arbeitshilfen.

Unternehmens-Steuern

Welche Steuern sind zu beachten?

Hinweise der COUNSELOR, Norderstedt

Welche Steuern der Unternehmer immer im Blick haben sollte, erläutern wir im Artikel "Welche Steuern müssen Unternehmer beachten".

Lesen Sie mal rein.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Zum Abschalten

Ein bisschen Vergnügliches

Immer wieder ergänzt und erweitert

Schauen Sie mal rein.

Vergnügliches

Unternehmenssteuern

Für Unternehmer wichtige Steuern

Hinweise vom Counselor

Der Unternehmer muss vor allem

die Umsatzsteuer,

die Gewerbesteuer

und

die Einkommensteuer

bzw. die Körperschaftsteuer beachten.

Ein paar Gedanken finden Sie unter "Welche Steuern müssen Unternehmer beachten?".

Vorsteuer-Verlust

Ein Rechenbeispiel

Gedanken vom Counselor, Steuerberater

Für die betrieblichen Einkäufe hat der Unternehmer normalerweise eine Forderung gegen das Finanzamt auf Erstattung der gezahlten Vorsteuerbeträge.

Wenn allerdings die Voraussetzungen für den Vorsteuerabzug nicht vorliegen, kann es teuer werden.

Wie teuer es werden kann, versucht unser Rechenbeispiel auf der Seite "Wie teuer ist der fehlende Vorsteuerabzug?" zu ermitteln.

Welche Gesellschaftsform

Welche Gesellschaften gibt es?

Hinweise vom Counselor, Steuerberater

Welche Gesellschaftsformen gibt es?

Wie ist die einzelne Gesellschaft aufgebaut?

Um Steuern zu sparen oder mindestens zu gestalten, ist es wichtig, über die Gesellschaftsform seines Unternehmens nachzudenken. Im Beitrag "Gesellschaftsformen" werden die Gesellschaften benannt, die möglich sind.

Buchhaltung sortieren

Belege sortieren - einfach gemacht

Hilfen der COUNSELOR, Steuerberater

Wenn die Buchhaltung sortiert ist, findet man Unterlagen schneller und besser und die Kosten beim Steuerberater sinken.

Also nicht nur Geld-Gewinn, sondern auch Zeit-Gewinn.

Gedanken, Hinweise und Arbeitshilfen gibt die COUNSELOR auf der Seite "Unterlagen sortieren - Buchhaltung sortieren".

Immobilien + Steuern

Angaben zu Immobilien

Hinweise von COUNSELOR Steuerberater

Was wird für die Steuererklärung zu Immobilien gebraucht?

Welche Unterlagen und Angaben sind notwendig, um die Einkünfte aus Vermietung und Verpachtung zu berechnen?

Hier finden Sie eine Übersicht zu den Angaben zu Immobilien.

Steuer-Vermeidung

Risiko Verdeckte Gewinnausschüttung

Gedanken vom Steuerberater

Sehr ärgerlich ist es, wenn das Finanzamt bei einer Prüfung "verdeckte Gewinnausschüttungen" feststellt.

Es kann für die Gesellschafter und das Unternehmen teuer werden, wenn nicht vorher darüber nachgedacht wurde.

Lesen Sie unsere Gedanken hierzu im Artikel "Verdeckte Gewinnausschüttung".

Empfehlungen

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.