Umsatzsteuer-Voranmeldung - Pflichten

Was ist bei Umsatzsteuer-Voranmeldungen zu beachten?

Hinweise am 06.06.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Jeder Unternehmer kennt das. Die Umsatzsteuer verlangt regelmäßig und immer wieder die Aufmerksamkeit.

Selbst in Heilberufen Tätige oder Kleinunternehmer müssen sich mindestens jährlich zu den Umsätzen erklären.

Allerdings ist es viel häufiger, dass die Umsatzsteuer vierteljährlich oder monatlich an das Finanzamt gemeldet werden muss.

Welche Pflichten genau ein Unternehmer hat und was passiert, wenn man diese Pflichten nicht erfüllt, soll dieser Beitrag beleuchten.

Fragen hierzu klären Sie mit uns gerne in Ihrem nächsten Beratungstermin.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Der Inhalt dieses Beitrags ist wie folgt gegliedert

1 Grundlagen

2 Wer ist zur Abgabe verpflichtet?

3 Wann muss die Abgabe erfolgen?

3.1 Voranmeldungszeitraum

3.2 Dauerfristverlängerung

4 Welche Folgen hat eine verspätete Abgabe?

5 Welche Folgen hat eine verspätete Zahlung?

6 Wie ist die Voranmeldung aufgebaut?

7 Welche Sanktionen drohen bei Verstößen?

8 Kann die Festsetzung korrigiert werden?

1 Grundlagen

Nach den Vorschriften des Umsatzsteuergesetzes (UStG) sind Sie als Unternehmer verpflichtet, bis zum zehnten Tag nach Ablauf des Voranmeldungszeitraums eine Voranmeldung der Umsatzsteuer nach amtlich vorgeschriebenem Datensatz zu übermitteln, in der Sie die Steuer für den Voranmeldungszeitraum selbst berechnen müssen.

Daneben ist aber auch die Abgabe einer Jahreserklärung vorgesehen, die – wie andere Jahressteuern – grundsätzlich zum 31.05. bzw. 31.07. des Folgejahres abzugeben ist.

Hinweis

Wenn die unternehmerische Tätigkeit beendet wird, kann bzw. muss die Abgabe auch früher erfolgen. Dann ist die Jahressteuererklärung binnen eines Monats nach Ablauf des kürzeren Besteuerungszeitraums beim zuständigen Finanzamt einzureichen.

Zuständig für die Umsatzsteuer ist das Finanzamt des Bezirks, von dem aus Unternehmer ihre Unternehmen ganz oder vorwiegend betreiben. Im Regelfall dürfte davon auszugehen sein, dass bei Einzelunternehmen die Bearbeitung der Hauptsteuerarten (Einkommensteuer, Umsatzsteuer, Gewerbesteuer) sich beim selben Finanzamt konzentrieren.

Bei Personengesellschaften ist dies differenzierter zu betrachten: Die Umsatzsteuererklärung wird bei dem Finanzamt, welches für die Personengesellschaft als eigenständige Person zuständig ist, bearbeitet.

Die Einkommensteuern der Gesellschafter werden bei dem Finanzamt veranlagt, das für ihren Wohnsitz zuständig ist.

Daher kann es vorkommen, dass unterschiedliche Finanzämter die Einkommensteuer der Gesellschafter und die Umsatzsteuer der Personengesellschaft bearbeiten.

Die Voranmeldung ist grundsätzlich von Ihnen als Unternehmer oder einem von Ihnen bestimmten Bevollmächtigten zu unterschreiben, sofern die Voranmeldung nicht – was heute der Regelfall ist – auf elektronischem Wege eingereicht wird. In diesem Fall wird die Unterschrift obsolet.

Losgelöst hiervon ist zusätzlich eine zusammenfassende Meldung abzugeben, wenn Leistungen im Bereich der Europäischen Union ausgeführt worden sind.

Jeder Unternehmer, der innerhalb der Europäischen Union Warenlieferungen ausführt, hat bis zum 25. Tag nach Ablauf eines jeden Kalendermonats eine zusammenfassende Meldung an das Bundeszentralamt für Steuern zu erstellen. Diese zusammenfassende Meldung muss ebenfalls zwingend auf elektronischem Wege erfolgen.

2 Wer ist zur Abgabe verpflichtet?

Nach dem UStG ist derjenige, der eine gewerbliche oder berufliche Tätigkeit selbständig ausübt, zur Abgabe verpflichtet. Daher sind Sie als Unternehmer grundsätzlich verpflichtet, die Voranmeldung abzugeben.

Personenzusammenschlüsse in Form von Personen- oder Kapitalgesellschaften sind dabei selbständige Unternehmer. Die dahinter stehenden Personen können zusätzlich zur Gesellschaft selbst Unternehmer im Sinne des UStG sein; dies ist jedoch eher der Ausnahmefall, da allein die Stellung als Gesellschafter noch nicht zur Unternehmerschaft führt.

In diesen Fällen ist ein Gesellschafter selbst nicht zur Abgabe von Voranmeldungen verpflichtet.

Aber beispielsweise dann, wenn der Gesellschafter zur Gesellschaft in Leistungsbeziehungen steht, ist auch er als Unternehmer anzusehen.

Wenn Sie als Kleinunternehmer nach § 19 UStG gelten, sind Sie von der Pflicht zur Abgabe von Voranmeldungen entbunden.

Kleinunternehmer im Sinne dieser Norm sind solche Unternehmer, bei denen die Summe der erbrachten steuerpflichtigen Umsätze im vergangenen Kalenderjahr 22.000 € nicht überstiegen hat oder im laufenden Kalenderjahr 50.000 € voraussichtlich nicht übersteigen wird.

Kleinunternehmer haben im Wesentlichen keine Berührungspunkte mit der Umsatzsteuer, da bei ihnen auf ausgeführte Lieferungen und sonstige Leistungen die Umsatzsteuer nicht erhoben wird und damit nicht an das Finanzamt gezahlt werden muss.

Außerdem sind Kleinunternehmer nicht berechtigt, die Vorsteuer aus Eingangsleistungen abzuziehen. Die Kleinunternehmer geben allenfalls die Umsatzsteuerjahreserklärung ab, in der sie die Summe ihrer Umsätze erklären. Voranmeldungen müssen aber nicht abgegeben werden.

Wenn ein Kleinunternehmer Umsatzsteuervoranmeldungen abgibt, in denen die Zahllast durch Gegenüberstellung von Umsatzsteuern und Vorsteuern berechnet wird, erklärt er gleichzeitig seine Wahl zur Regelbesteuerung. Dies führt dann dazu, dass er regelmäßig Voranmeldungen abgeben muss.

Hinweis

Etwas anderes gilt bei innergemeinschaftlichen Erwerben in der EU: Als Kleinunternehmer müssen Sie, wenn eine Ware steuerfrei innergemeinschaftlich an Sie geliefert wird, diesen Erwerb versteuern. In diesen Fällen sind auch Sie verpflichtet, eine Umsatzsteuervoranmeldung abzugeben, obwohl dies in der Regel für Kleinunternehmer nicht gefordert wird.

Auch in den Fällen, in denen Sie als Kleinunternehmer die Steuer aufgrund einer Umkehr der Steuerschuldnerschaft nach § 13b UStG zu tragen haben (z.B. Bauunternehmer oder Gebäudereiniger), sind Sie verpflichtet, Umsatzsteuer einzubehalten und abzuführen.

Gleichzeitig können Kleinunternehmer die einbehaltene Umsatzsteuer nicht als Vorsteuer geltend machen, daher kommt es in diesen Fällen tatsächlich zu einer Zahlung an das Finanzamt.

Schlussendlich gibt es auch Sonderfälle, in denen Voranmeldungen abzugehen sind.

Dies betrifft beispielsweise die bereits erwähnten Kleinunternehmer, die aufgrund eines Übergangs der Steuerschuldnerschaft als Leistungsempfänger die Umsatzsteuer schulden.

Auch derjenige, der unberechtigterweise eine Umsatzsteuer ausgewiesen hat und diese deswegen schuldet, ist zur Abgabe einer Voranmeldung verpflichtet.

Oder der Privatier, der ein Neufahrzeug aus dem EU-Ausland importiert, muss eine (besondere) Umsatzsteuervoranmeldung abgeben.

Derartige Sonderfälle sollten Sie am besten mit uns im persönlichen Gespräch klären.

3 Wann muss die Abgabe erfolgen?

Das Gesetz sieht vor, dass die Voranmeldung bis zum zehnten Tag nach Ablauf des Voranmeldungszeitraums abgegeben werden muss.

3.1 Voranmeldungszeitraum

Laut UStG ist das Quartal der grundsätzliche Voranmeldungszeitraum.

Hiervon gibt es aber drei Ausnahmen: Ist die Umsatzsteuer des gesamten vorangegangenen Kalenderjahres besonders gering (aktuell weniger als 1.000 €), kann das Finanzamt Unternehmer von der Abgabepflicht gänzlich befreien.

Unternehmer sind zur monatlichen Abgabe der Umsatzsteuervoranmeldung zwingend verpflichtet, wenn Ihre Umsatzsteuer im vorangegangenen Kalenderjahr über 7.500 € betrug.

Sollte die Steuer des gesamten vorangegangenen Kalenderjahres jedoch mehr als 7.500 € zugunsten eines Unternehmers betragen, so steht es ihm offen, statt dem Quartal jeden Monat als Voranmeldungszeitraum zu wählen.

Sollten Sie dies aber wählen, sind Sie für das gesamte Kalenderjahr an diese Option gebunden.

Wenn Sie als Existenzgründer Ihre berufliche oder gewerbliche Tätigkeit aufnehmen, gelten für Sie strengere Regelungen. Als Existenzgründer sind Sie verpflichtet, im laufenden (Erst-)Jahr und im darauffolgenden, zweiten Jahr monatliche Voranmeldungen abzugeben. Die Finanzämter nutzen dies als Kontrolle von Existenzgründern, um Eingangsbelege anzufordern und auf Grundlage dieser die Berechtigung zur Vorsteuervergütung zu überprüfen.

3.2 Dauerfristverlängerung

Nach der Umsatzsteuerdurchführungsverordnung (UStDV) muss das Finanzamt Unternehmern auf Antrag die Fristen für die Abgabe der Voranmeldungen um einen Monat verlängern.

Diese dauerhaft wirkende Fristverlängerung gilt für das jeweilige Jahr. Sie ist bei Unternehmern, die monatlich Voranmeldungen abgeben, von einer Sondervorauszahlung abhängig, die 1/11 der Summe der Vorauszahlungen des vorangegangenen Kalenderjahres oder der Umsatzsteuer auf die hochgerechneten bzw. zu erwartenden Umsätze beträgt.

4 Welche Folgen hat eine verspätete Abgabe?

Wird die Voranmeldung nicht bis zum zehnten Tag nach Ablauf des Voranmeldungszeitraums (bzw. einen Monat später bei Berücksichtigung einer Dauerfristverlängerung) abgegeben, ist das Finanzamt berechtigt, einen Verspätungszuschlag von bis zu 10 % der Zahllast mit einer Höchstgrenze von 25.000 € festzusetzen.

Ab 2020 wird bei verspäteter Abgabe grundsätzlich ein Verspätungszuschlag (von mindestens 25 €) erhoben.

Nach der Rechtsprechung des Bundesfinanzhofs sind – entgegen der Auffassung der Finanzverwaltung – bei der Bemessung eines Verspätungszuschlags wegen Nichtabgabe oder verspäteter Abgabe einer Umsatzsteuervoranmeldung auch die Festsetzungen im Jahressteuerbescheid zu berücksichtigen.

5 Welche Folgen hat eine verspätete Zahlung?

Die Festsetzung eines Verspätungszuschlags ist unabhängig von Säumniszuschlägen.

Das Finanzamt wird Verspätungszuschläge gesondert festsetzen, wenn Sie Ihre Voranmeldung verspätet abgeben.

Ein Verspätungszuschlag darf 10 % der mit der Voranmeldung festgesetzten Steuer und höchstens 25.000 € betragen. Das Finanzamt entscheidet bis zum Jahr 2019 in derartigen Einzelfällen nach Ermessen. Ab 2020 verpflichtet das Gesetz das Finanzamt zur Festsetzung von Verspätungszuschlägen.

Davon zu unterscheiden sind Säumniszuschläge, die bei Nichtzahlung einer festgesetzten und fälligen Steuer entstehen. Hier besagt die Abgabenordnung, dass ein Säumniszuschlag in Höhe von 1 % der (in 50-€-Schritten abgerundeten) Steuer für jeden angefangenen Monat der Säumnis entsteht.

Voraussetzung ist, dass die Steuer festgesetzt wurde. Ohne Festsetzung tritt keine Säumnis ein und es entstehen folglich auch keine Säumniszuschläge.

Hinweis

Säumniszuschläge entstehen bei nicht fristgerechter Zahlung. Allerdings werden Säumniszuschläge nicht erhoben, wenn die Zahlung des fälligen Betrags durch Bankgutschrift erfolgt und innerhalb von drei Tagen nach Fälligkeit beim Finanzamt eingeht. Bei Bar- oder Scheckzahlungen gilt diese „Schonfristregelung“ nicht.

6 Wie ist die Voranmeldung aufgebaut?

Die Voranmeldung ist inhaltlich mit einem Umfang von zwei DinA-4-Seiten recht überschaubar. Die wesentlichen Aspekte sind im Abschnitt I ab Zeile 17 niedergelegt.

Der Vordruck differenziert zwischen steuerfreien Lieferungen und sonstigen Leistungen mit und ohne Vorsteuerabzug, zwischen im Inland steuerbaren Lieferungen und sonstigen Leistungen, zwischen innergemeinschaftlichen Erwerben und solchen Vorgängen, bei denen die Steuerschuld auf den Leistungsempfänger nach § 13b UStG übergeht.

Zusätzlich enthält der Vordruck ab Zeile 55 Möglichkeiten, abziehbare Vorsteuerbeträge einzutragen.

Besonders hinzuweisen ist auf die in Zeile 61 niedergelegte Berichtigung nach § 15a UStG.

Zur Erläuterung: Diese Norm enthält unterschiedliche Tatbestände, die im Ergebnis dazu führen, dass in der Vergangenheit zu Recht erstattete Vorsteuern an das Finanzamt zurückgezahlt werden müssen oder eine Erstattung verlangt werden kann. Ein Beispiel für solche Tatbestände wären vermietete Gebäude, deren umsatzsteuerbewehrte Baukosten in die Vorsteuerangabe mit einbezogen waren, aber noch vor der Erzielung von Umsätzen, die durch den Bau geplant waren, veräußert werden. Diese Vorsteuern sind dann abzugsfähig, wenn Sie als Vermieter-Unternehmer steuerpflichtige Ausgangsumsätze tätigen oder zu tätigen beabsichtigen, weil Sie z.B. an einen Rechtsanwalt oder Steuerberater vermieten.

Ändert sich innerhalb des „§-15a-UStG-Zeitraums“ (bei Grundstücken: zehn Jahre, bei anderen Wirtschaftsgütern oder Dienstleistungen regelmäßig fünf Jahre) die tatsächliche Verwendung, weil Sie ab dem vierten Jahr an Ärzte oder Versicherungsunternehmern vermieten, die steuerfreie Umsätze tätigen, so ist der Teil der Vorsteuern in jährlichen Beträgen für die Zukunft zurückzuerstatten, der auf diesen Restzeitraum entfällt.

§ 15a UStG ist recht kompliziert – wir können Sie diesbezüglich gern detailliert beraten.

Wichtig für Sie in diesem Zusammenhang ist Folgendes:

Sofern eine Berichtigung nach § 15a UStG statthaft ist, muss differenziert werden, ob die Berichtigung bereits in der Voranmeldung oder erst im Rahmen der Jahreserklärung zu erfolgen hat.

Hier ist in den Normen der UStDV geregelt, dass in bestimmten Fällen die Korrektur bereits im Rahmen der Voranmeldung zu erfolgen hat.

Es handelt sich hierbei um bestimmte Veräußerungstatbestände, da in diesem Zeitpunkt die Verhältnisse für den Rest des Berichtigungszeitraums bereits feststehen.

Andere Berichtigungen nach § 15a UStG werden erst in der Jahressteuererklärung verarbeitet.

Auch hierzu können wir Sie gerne detailliert beraten.

Ansonsten ist eine Berichtigung nach § 15a UStG grundsätzlich nur dann in der Voranmeldung vorzunehmen, wenn die betragsmäßige Grenze (Umsatzsteueränderungsbetrag) von 6.000 € überschritten ist.

Liegt die Korrektur gem. § 15a UStG betragsmäßig unterhalb von 6.000 €, ist die Berichtigung nach § 15a UStG erst im Rahmen der Steuerfestsetzung für den Besteuerungszeitraum, das heißt im Rahmen der Umsatzsteuerjahressteuererklärung, durchzuführen.

Besonders hinzuweisen ist ferner auf die Regelung des § 17 UStG. Nach dieser Norm ist der geschuldete Steuerbetrag zu berichtigen, wenn sich die Bemessungsgrundlage für einen steuerpflichtigen Umsatz oder für den Abzug von Vorsteuern beim Unternehmer geändert hat, z.B. bei Kaufpreisminderungen infolge von Mängelrügen. Eine Änderung nach § 17 UStG ist in dem Besteuerungszeitraum vorzunehmen, in dem die Änderung der Bemessungsgrundlage eingetreten ist.

Anders als bei § 15a UStG ist im Vordruck hierfür keine besondere Kennziffer vorgesehen. Dies bedeutet, dass derartige Beträge saldiert mit den Umsätzen aus Leistungen bzw. saldiert mit den abziehbaren Vorsteuerbeträgen erklärt werden müssen.

7 Welche Sanktionen drohen bei Verstößen?

Wenn ein Steuerpflichtiger den Finanzbehörden über steuerlich erhebliche Tatsachen unrichtige oder unvollständige Abgaben macht oder die Finanzbehörden pflichtwidrig über steuerlich erhebliche Tatsachen in Unkenntnis lässt, gilt dies als Steuerhinterziehung.

Objektiv müssen durch diese Handlungen Steuerzahlungen verringert oder – für sich oder für einen anderen – nicht gerechtfertigte Steuervorteile erlangt worden sein.

Es stellt daher bereits eine Steuerhinterziehung dar, wenn die Umsatzsteuervoranmeldung nicht fristgerecht abgegeben wird und infolgedessen ein monatlich zu zahlender Betrag erst verspätet beim Finanzamt eingeht.

In diesem Zusammenhang ist insbesondere auf die neuere Rechtsprechung des Bundesgerichtshofs (BGH) hinzuweisen, nach der eine verspätete Abgabe einer Umsatzsteuervoranmeldung eine Hinterziehung „auf Zeit“ sein kann, wenn die unrichtigen oder unvollständigen Angaben im Rahmen der Jahreserklärung korrigiert werden.

Der Umfang der Steuerhinterziehung in Voranmeldungsfällen richtet sich jedoch nicht nach dem Zinsschaden, den der Fiskus durch die verspätete Zahlung erleidet, sondern immer nach dem Nennbetrag der hinterzogenen Steuer.

Achtung!

Der BGH hat klargestellt, dass jede unrichtig abgegebene bzw. nicht abgegebene Steuererklärung oder Steueranmeldung isoliert als Straftat bewertet werden muss.

Gibt ein Steuerpflichtiger wahrheitswidrig Voranmeldungen ab und korrigiert er die Angaben nicht im Rahmen der Jahreserklärung, so liegen mehrere Straftaten vor, die „tatmehrheitlich“ zueinanderstehen.

Dies bedeutet, dass ein Unternehmer bis zu 13 materiell voneinander unabhängige Straftaten durch Hinterziehung von Umsatzsteuern für ein einziges Kalenderjahr begangen haben kann, wenn er (vorsätzlich) im Laufe eines Jahres unzutreffende Voranmeldungen abgibt und dies (vorsätzlich) nicht im Rahmen der Jahreserklärung korrigiert.

8 Kann die Festsetzung korrigiert werden?

Die von Ihnen als Unternehmer selbst berechnete Steuer wird als Steueranmeldung bezeichnet. Diese wird als eine Festsetzung unter dem Vorbehalt der Nachprüfung behandelt.

Eine ausdrückliche Festsetzung der Steuer durch Steuerbescheid ist daher entbehrlich.

Dies gilt insbesondere dann, wenn die Voranmeldung mit einer Zahllast, also einem Überhang der Umsatzsteuern über die Vorsteuern einhergeht, was auch „Schwarzbetrag“ genannt wird.

Unter „Rotbetrag“ versteht man die Fälle, bei welchen ein Überhang der Vorsteuern über die Umsatzsteuern besteht und damit die Anmeldung zu einer Herabsetzung der bisher festgesetzten Steuer oder zu einer Steuervergütung führt. Bei diesen gilt die Anmeldung als eine Steuerfestsetzung unter Vorbehalt der Nachprüfung erst dann, wenn die Finanzbehörde zustimmt.

Diese Zustimmung bedarf nach ausdrücklicher gesetzlicher Anordnung keiner besonderen Form.

In der Praxis wird daher der geltend gemachte Betrag schlicht überwiesen, oder die Finanzverwaltung übersendet ein als „Mitteilung“ gekennzeichnetes Dokument.

Der Vorbehalt der Nachprüfung stellt eine sogenannte Nebenbestimmung zum Verwaltungsakt „Steuerfestsetzung“ dar.

Sie ist Bestandteil der Steuerfestsetzung und kann nicht isoliert angefochten worden. Grundsätzlich steht es im Ermessen der Behörde, eine Nebenbestimmung in den Steuerbescheid aufzunehmen.

Hierbei handelt es sich jedoch um einen gesetzlichen Vorbehalt der Nachprüfung, bei dem das Finanzamt kein Ermessen hat.

Dieser sogenannte „gesetzliche Vorbehalt der Nachprüfung“ führt dazu, dass die Umsatzsteuer aus der Voranmeldung, so lange der Vorbehalt der Nachprüfung wirksam ist, zugunsten wie zu Ungunsten des Steuerpflichtigen geändert werden kann.

Der Steuerfall ist insoweit verfahrensrechtlich noch „völlig offen“.

Der Vorbehalt der Nachprüfung wird erst dann gegenstandslos, wenn er entweder vom Finanzamt durch einen gesonderten Bescheid aufgehoben wird oder kraft Gesetzes entfällt.

Ein gesetzlicher „ersatzloser“ Wegfall des Vorbehalts der Nachprüfung erfolgt jedoch erst dann, wenn auch die reguläre vierjährige Festsetzungsfrist für das Steuerjahr endet.

Dieser gesetzliche Vorbehalt der Nachprüfung hat jedoch auch Vorteile für den Steuerpflichtigen.

Auch der Steuerpflichtige selbst kann die Festsetzung durch Abgabe einer korrigierten Voranmeldung jederzeit ändern.

Hierfür sieht der Vordruck in der Zeile 14 unter der Kennziffer 10 ein Eingabefeld vor, in dem durch Eintragen der Zahl „1“ deutlich gemacht werden kann, dass es sich bei dieser Anmeldung um eine berichtigte Anmeldung handelt.

Sprechen Sie uns einfach an, um Mandant mit einer rechtssicheren Umsatzsteuer-Voranmeldung zu werden oder schauen Sie auf die Seite "Steuerberatung einfach digital", auf der wir die digitale Lösung verschiedener Buchhaltungsprobleme anbieten.

Gern schauen Sie auch auf der Seite "Gedanken", welche Themen diese Webseite behandelt und welche Arbeitshilfen und Informationen zusätzlich von uns angeboten werden.

Die umsatzsteuerlichen Pflichten und die dazu notwendige Buchhaltung lassen sich aber auch ganz einfach erledigen, indem Sie diese Dinge digital mit COUNSELOR bearbeiten. Einige Hinweise hierzu finden Sie in unseren Artikeln "Buchhaltung digital" und "Steuerberatung einfach digital".

Beachten Sie bitte den Rechtsstand dieses Textes: August 2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Mandant werden

Mit SteuerBeratung und Betreuung

Arbeitshilfe von COUNSELOR, Steuerberater

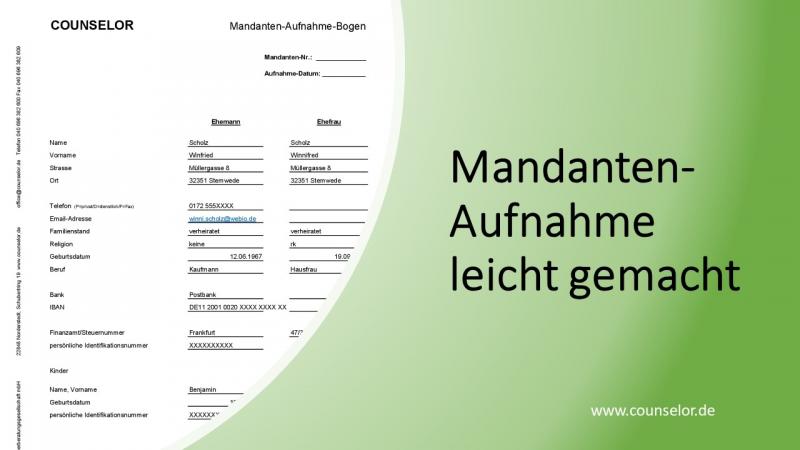

Der erste Schritt, um Mandant bei der COUNSELOR

Steuerberatungsgesellschaft mbH zu werden, ist das Ausfüllen des Mandanten-Aufnahme-Bogens.

Hiermit können wir die ersten Stammdaten und Kontaktinformationen verarbeiten, um Sie in der Folge sinnvoll und umfassend zu betreuen.

Mandanten-Aufnahme-Bogen

Besuchen Sie bitte auch unsere Seite ..

Digital gewinnen

Buchhaltung einfach machen

Vorschläge vom Steuerberater

Die Notwendigkeit der Buchhaltung kann vereinfacht und verbessert werden.

Lesen Sie einige Hinweise und Gedanken im Beitrag "Buchhaltung digital".

Ergänzend sind auch die Hinweise zum "Mandanten-Postfach" sehr interessant.

Ihr Steuerberater

Beratung für Unternehmer

Unterstützung von Unternehmen

Für gewinnbringende Steuerberatung ist das Vertrauensverhältnis zwischen Mandant und Steuerberater wichtig.

Finden Sie deshalb einige Informationen zu uns, über die Seiten "Über uns".

Es sind allerdings auch unsere Seiten

"Verschiedene Gedanken"

und

"News - vom Steuerberater"

sehr hilfreich, um herauszufinden, wie wir arbeiten und denken.

Einfach schnell

Steuerunterlagen an den Steuerberater

Hinweis der COUNSELOR, Steuerberater

Alle notwendigen Unterlagen jederzeit an den Steuerberater liefern.

Keine lästigen Nachfragen mehr, da alle Belege bereits abgegeben sind.

Lesen Sie unsere Vorstellung über die digitale Steuererklärung, die einfach auch jede Steuererleichterung ausnutzt und bestens erarbeitet werden kann.

Steuerberatung einfach digital

Aktuelle Meldungen

Finanzgerichtsurteile und Anderes

Bereitgestellt von COUNSELOR

Jeden Tag entstehen neue Gerichtsurteile zu Themen im Steuerrecht.

Die Aktuellen Meldungen finden Sie auf unserer Seite "Aktuelle Meldungen".

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Werbungskosten

Überschuss-Einkünfte verbessern

Hinweise vom Steuerberater Counselor

Bei den Überschuss-Einkünften

Lohn und Gehalt

Vermietung und Verpachtung

Sonstige Einkünfte

sind Werbungskosten absetzbar.

Einige Gedanken hierzu lesen Sie auf unserer Seite "Was sind Werbungskosten".