Das Gesellschafterverrechnungskonto in der GmbH

Das Gesellschafterverrechnungskonto - die Möglichkeit zwischen Kapitalgesellschaft und Gesellschafter-Geschäftsführer

Gedanken zum Gesellschafterverrechnungskonto am 15.07.2019 vom Counselor Ralph J. Schnaars, Steuerberater

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

und der Email-Adresse office@counselor.de

empfiehlt das Gesellschafterverrechnungskonto in der GmbH

Nicht nur in Einmann-GmbH´s gibt es immer wieder die Frage, wie Auslagen der Gesellschafter oder der Geschäftsführer behandelt werden sollen.

Hierzu müssen wir am Anfang klären, mit wem wir es zu tun haben.

Die GmbH ist eine Person.

Der Gesellschafter ist eine Person und auch der Geschäftsführer ist eine Person.

Die GmbH ist eine Kapitalgesellschaft und somit eine juristische Person, genauso wie die Aktiengesellschaft, die UG (Unternehmergesellschaft), die SE (europäische Aktiengesellschaft) oder die Ltd. (Limited). Die nachfolgenden Überlegungen gelten also nicht nur für die GmbH, auch wenn diese Gesellschaftsform als Erläuterungsgegenstand genommen wird, sondern auch für alle anderen Kapitalgesellschaften und rechtsfähigen Gebilde (wie Stiftungen, Vereine oder ähnliches).

Geklärt ist nun also, dass hier zwei Personen miteinander Umgang haben. Zum einen die GmbH und zum anderen der Gesellschafter-Geschäftsführer, als natürliche Person.

Den Gesellschafter-Geschäftsführer nehmen wir für die weiteren Überlegungen als die eine betroffene Person. Ähnliche Überlegungen muss man aber auch anstellen, wenn es sich „nur“ um die Beziehung der GmbH zum Gesellschafter handelt oder wenn es sich um einen „Fremdgeschäftsführer“ handelt, der an der Gesellschaft (GmbH) nicht beteiligt ist. Genauso gelten die Überlegungen aber auch für die „Geschäftsbeziehungen“ nahestehender Unternehmen oder Konzerngesellschaften. Auch beispielsweise für den Umgang zwischen Mutter- und Tochtergesellschaft sind die folgenden Ausführungen gültig.

Jeder kann sich nun vorstellen, oder handelt auch in seinem eigenen Leben danach, dass jede Handlung einen Willen oder Wunsch und die Erfüllung dieses Wunsches zum Inhalt hat. Bei einem Kauf-Vorgang hat das Gesetz dieses formuliert in „Angebot und Annahme“.

Ich „wünsche“ mir ein Glas Cola und der Kellner bringt es mir und ich bezahle, ist ein abgeschlossener Vorgang eines Wunsches und seiner Erfüllung.

Es ist genauso ein Kauf, da ich „anbiete“ ein Glas Cola kaufen zu wollen und der Kellner diesen „Wunsch“ annimmt und damit den Kaufvorgang abschließt.

Diese „Wunsch“ und „Erfüllung“-Situation habe ich hier nur geschildert, um deutlich zu machen, dass jeder Erfüllung ein „Wunsch“ vorausgehen muss, dass jedem abgeschlossenen Kaufvorgang vorher ein Angebot zu Grunde liegen muss.

Wenn nun also zwei Personen etwas tun, gab es vorher den „Wunsch“ und dann die „Annahme“ des Wunsches.

Übersetzt gab es also eine Vereinbarung, ein Abkommen, wenn nicht gleich einen Vertrag, worin die beiden Personen den Wunsch und die Art der Erfüllung des Wunsches festlegen und vereinbaren.

Ob diese Vereinbarung der beiden Personen schriftlich festgehalten werden muss oder sogar notariell beurkundet sein muss, richtet sich nach der Art der Vereinbarung bzw. nach dem Gegenstand über den eine Vereinbarung getroffen wird.

Beispielsweise sind Vereinbarungen über Grundstücke oder andere Immobilien in Deutschland nur gültig, wenn diese notariell beglaubigt sind. Der Kauf einer Mondrakete ist andererseits an keine Schriftform gebunden.

Ebenso ist es nicht vorgeschrieben, dass ein Darlehensvertrag schriftlich abgefasst werden muss. Man kann dem Nachbarn oder seiner Mutter Geld leihen, ohne dass es dafür einen Vertrag geben muss.

An dieser Äußerung merken Sie allerdings schon, dass es häufig besser ist, eine schriftliche Vereinbarung zu treffen. Der Nachbar erinnert sich in drei oder fünf Jahren bestimmt wesentlich besser an die getroffene Zinsvereinbarung, wenn es einen schriftlichen Darlehensvertrag gibt, als wenn die Abmachung nur mündlich besprochen worden war.

Der Beweis, dass es etwas gegeben hat oder dass etwas entsprechend vereinbart wurde, fällt wesentlich leichter, wenn diese Vereinbarung schriftlich vorliegt.

Wenn also das Glas Cola, was mir der Kellner vorhin gab, auf eine Einladung meiner GmbH zurückgeht, möchte ich auch von der GmbH das Geld für das Glas Cola, das ich gerade auslegen musste, zurückhaben. Ist ja verständlich, oder?

Nun gibt es hier drei unterschiedliche Wege, wie die GmbH die Zahlung leisten kann:

1) die GmbH hat eine eigene Kreditkarte und ich habe die Erlaubnis, mit dieser Kreditkarte, die Ausgaben der GmbH zu bezahlen

oder

2) ich schreibe eine Auslagenabrechnung an die GmbH, die mir dann die ausgelegten Beträge auf mein Bankkonto überweist

oder

3) die GmbH und ich führen ein sogenanntes Verrechnungskonto.

Die deutschen Steuer-Gerichte haben mittlerweile mehrfach erlaubt, dass Verrechnungskonten zwischen der GmbH und deren Gesellschafter-Geschäftsführer geführt werden dürfen, so dass es hier zu keinen Risiken in der Behandlung von Auslagen mehr kommt.

Selbst im Jahre 2001 war dieses noch anders und trotz laufender Verfahren vor dem Bundesfinanzhof, hatte die Finanzverwaltung damals versucht, das System mit Verrechnungskonten „zu verbieten“ und die Behandlung der Vorgänge in den Verrechnungskonten steuerschädlich zu bewerten.

Die Finanzverwaltung hatte damals „leider“ keinen Erfolg. Die von COUNSELOR „entwickelte“ und verwendete Vereinbarung „über ein Darlehen auf Gegenseitigkeit“, hielt sämtlichen Angriffen stand.

Wie das, dem Nachbarn gegebene Darlehen, handelt es sich bei einem Verrechnungskonto um nichts anderes, als ein Darlehen.

Und zwar ein Darlehen, was vergleichbar mit einem Girokonto bei einer Bank geführt wird. Mal ist es im Plus und mal ist es im Minus.

Wichtig ist allerdings, dass die Behandlung dieses Verrechnungskontos zwischen der GmbH und dem Gesellschafter-Geschäftsführer auch vereinbart wird und vereinbart ist.

Sollte ich der Meinung sein, dem Nachbarn Geld geliehen zu haben, ist es ja immer noch nicht gesagt, dass der Nachbar dieses genauso sieht. Deshalb ist es einfach besser, eine schriftliche Vereinbarung über das Darlehen zu haben.

Und genauso verhält es sich, mit der Vereinbarung zu dem Verrechnungskonto zwischen GmbH und Gesellschafter-Geschäftsführer.

Wenn es eine schriftliche Vereinbarung gibt, und diese auch vor der ersten Verauslagung oder der ersten Auszahlung getroffen und festgehalten wurde, gibt es keinen Anlass mehr, den Buchungen auf dem Verrechnungskonto keinen Glauben zu schenken. Das Finanzamt kann dann zwar noch über die Inhalte der Vereinbarung nachdenken, aber nicht mehr darüber, warum die Buchungen über das Verrechnungskonto getätigt worden sind.

Wenn also der Gesellschafter-Geschäftsführer für seine GmbH einen Computer anschafft und den Kaufpreis von 500 Euro für die GmbH auslegt, hat er der GmbH ein Darlehen über 500 Euro gegeben. Dieses ist völlig unkritisch und es stellt sich nur manchmal die Frage. ob die Anschaffung wirklich für die GmbH gedacht war oder nicht.

Das „Darlehen“ kann aber ohne Bedenken von der GmbH an den Gesellschafter-Geschäftsführer zurückgezahlt werden und es hat nur eine „Hilfestellung“ stattgefunden. Wenn die GmbH dieses „Darlehen“ allerdings erst Jahrzehnte später an den Gesellschafter-Geschäftsführer zurückzahlt oder zurückzahlen kann, sollte man über eine Verzinsung nachdenken.

Wenn aber die GmbH dem Gesellschafter-Geschäftsführer z.B. 1.000 Euro überweist oder bar auszahlt, muss genauer hingeschaut werden.

Es kann sich schließlich um eine Gehaltszahlung handeln, eine Darlehensrückzahlung, einen Vorschuss oder um ein Darlehen von der GmbH an den Gesellschafter-Geschäftsführer. Um genau herauszufinden, ob diese Zahlung nicht vielleicht doch steuer- und sozialversicherungspflichtiges Entgelt gewesen ist, sollte man bei Zahlungen zwischen GmbH und Gesellschafter-Geschäftsführer immer den Verwendungszweck so genau fassen, dass es keine unterschiedlichen Meinungen geben kann. Die Zahlung von 1.000 Euro kann schließlich auch ein Reisekostenvorschuss gewesen sein, den alle anderen Mitarbeiter auch bekommen haben und der nach der Reise auch einzeln wieder mit der GmbH abgerechnet wird.

Wichtig bei der Verwendung von Verrechnungskonten zwischen der Kapitalgesellschaft und deren Geschäftsführer oder Gesellschafter ist unseres Erachtens:

- die vorherige schriftliche Vereinbarung (als Beweismittel)

- die strikte Trennung von der Lohn- und Gehaltszahlung

- eine ordentliche Belegführung

Auf, die dennoch vorhandenen, Risiken und Möglichkeiten bei Verwendung von Gesellschafter-Verrechnungskonten gehen wir näher in unserem Artikel "Das Gesellschafter-Verrechnungskonto in der Bilanz" ein.

DAS GESELLSCHAFTERVERRECHNUNGSKONTO IN DER BILANZ

Beim Ausweis der Gesellschafter-Verrechnungskonten in der Bilanz der Kapitalgesellschaft muss man darauf achten, dass keine Nachteile entstehen.

Einige Überlegungen zu Nachteilen und Risiken gibt es in diesem Artikel.

Einige Überlegungen zu Nachteilen und Risiken gibt es in diesem Artikel.

Beachten Sie bitte auch den Rechtsstand dieses Textes: 15.07.2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

FAQ - KURZE FRAGE - KURZE ANTWORT

Unsere FAQ - Fragen und Antworten zu Bilanzierung und Steuern und Anderem.

Kurze Fragen beantworten wir hier kurz und knapp. Blättern Sie doch einmal durch oder nehmen Sie die Suchfunktion, ob wir zu Ihrer Frage schon geantwortet haben.

Kurze Fragen beantworten wir hier kurz und knapp. Blättern Sie doch einmal durch oder nehmen Sie die Suchfunktion, ob wir zu Ihrer Frage schon geantwortet haben.

STEUERBERATUNG FÜR GMBH

Für Geschäftsführer und Gesellschafter speziell von GmbH und GmbH & Co.KG haben wir - Ihr Steuerberater in Norderstedt - eine Auswahl zusammengestellt.

GmbH - Buchhaltung und Jahresabschluss sind ebenso Thema, wie die Rechte und Pflichten von Geschäftsführern.

GmbH - Buchhaltung und Jahresabschluss sind ebenso Thema, wie die Rechte und Pflichten von Geschäftsführern.

EINZUGSERMÄCHTIGUNG FÜR DAS FINANZAMT

Bevor Sie zu der Entscheidung kommen, dem Finanzamt eine Einzugsermächtigung für die laufenden Steuern zu erteilen, lesen Sie bitte den Beitrag "Soll ich dem Finanzamt Lastschrifteinzug geben"

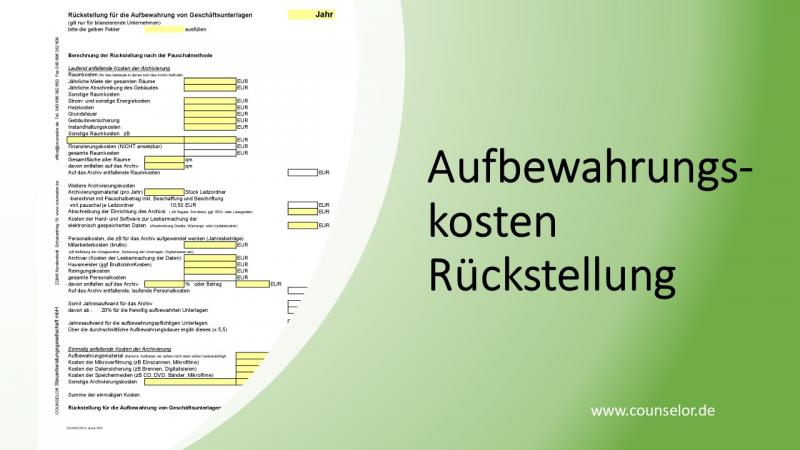

AUFBEWAHRUNGSKOSTEN-RÜCKSTELLUNG - ARCHIV SPART STEUERN

Als Arbeitshilfe haben wir Ihnen hier ein von uns entwickeltes Formular bereitgestellt, welches den Betrag der "Aufbewahrungskosten-Rückstellung" ermittelt.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

STEUERBERATUNG DIGITAL

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

VERSCHIEDENE GEDANKEN ZU STEUERN UND STEUERGESTALTUNG

Was hat Auswirkungen auf die Höhe der Steuerbelastung und welche Überlegungen sind in der Steuerberatung wichtig erzählt der Beitrag "Verschiedene Gedanken".

Sie finden hier Hinweise und Gedanken zu korrekter SteuerBeratung

Sie finden hier Hinweise und Gedanken zu korrekter SteuerBeratung

UNSERE (ARBEITS-)PHILOSOPHIE

Wie denkt COUNSELOR - der Steuerberater aus Norderstedt - und was bedeutet das für die Bearbeitung von Mandantenaufträgen,

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

GESCHENKE - STEUERLICH

Geschenke sind oft hilfreich, behauptet der Steuerberater für Hamburger Unternehmer und GmbH und erklärt die steuerliche Absetzbarkeit.

Voraussetzungen und Bedingungen lesen Sie im Beitrag.

Voraussetzungen und Bedingungen lesen Sie im Beitrag.

LIEBHABEREI

Was ist Liebhaberei und wie wirkt diese sich aus?

Die steuerlichen Verluste zu versagen, ist das Vorhaben des Finanzamts, wenn es um Liebhaberei geht.

Die steuerlichen Verluste zu versagen, ist das Vorhaben des Finanzamts, wenn es um Liebhaberei geht.