Der Aufsichtsrat und die Umsatzsteuer

Muss der Aufsichtsrat Umsatzsteuer berechnen?

Umsatzsteuer bei Aufsichtsräten betrachtet von Counselor Ralph J. Schnaars, Steuerberater bei COUNSELOR

Der Steuerberater für Unternehmer

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

hilft jedem Aufsichtsrat und jedem Unternehmen bei der Umsatzsteuer

Der Inhalt dieses Artikels gliedert sich wie folgt:

1 Allgemeines

1.1 Hintergrund

Seit Jahrzehnten war es die ständige BFH-Rechtsprechung, dass Aufsichtsräte als umsatzsteuerliche Unternehmer zu behandeln waren und Aufsichtsratsvergütungen daher bei Überschreiten der Kleinunternehmergrenze der Umsatzsteuer unterlagen. Dies änderte sich jedoch ausgehend von einer EuGH-Entscheidung im Jahr 2019, welche sowohl Aufsichtsräte als auch beaufsichtigte Unternehmen erheblich verunsicherte.

Dieser Artikel berücksichtigt sowohl die aktuelle Rechtsprechung als auch die jüngsten BMF-Schreiben und enthält alle wichtigen Informationen, um Sie bei der korrekten Abrechnung sowie optimalen Gestaltung von Aufsichtsratshonoraren zu unterstützen.

Dieser Artikel berücksichtigt sowohl die aktuelle Rechtsprechung als auch die jüngsten BMF-Schreiben und enthält alle wichtigen Informationen, um Sie bei der korrekten Abrechnung sowie optimalen Gestaltung von Aufsichtsratshonoraren zu unterstützen.

1.2 Änderung der Rechtsprechung

Dass Aufsichtsräte umsatzsteuerliche Unternehmer sind, schien jahrzehntelang unbestritten. Die Umsatzsteuerbelastung auf Leistungsbeziehungen stellte sich vor der Rechtsprechungsänderung im Jahr 2019 vereinfacht wie folgt dar:

Die Aufsichtsräte erbringen Aufsichtsratstätigkeit.

Hierfür bekommen sie vom Unternehmen ein Honorar zzgl. Umsatzsteuer.

Das Unternehmen bekommt den Vorsteuerabzug.

In einem viel beachteten Urteil entschied allerdings der Bundesfinanzhof (BFH), dass ein Aufsichtsrat in einem speziellen Einzelfall bei einem fixen Aufsichtsratshonorar nicht selbständig im Sinne des Umsatzsteuergesetzes tätig und daher kein umsatzsteuerlicher Unternehmer war (BFH-Urteil v. 27.11.2019, Az. V R 23/19).

Zuvor hatte bereits der Europäische Gerichtshof (EuGH) in einem Urteil entschieden, dass Aufsichtsräte einer niederländischen Stiftung nicht selbständig tätig gewesen seien (EuGH-Urteil v. 13.06.2019 , Az. C-420/18).

Die Aufsichtsräte erbringen Aufsichtsratstätigkeit.

Hierfür bekommen sie vom Unternehmen ein Honorar zzgl. Umsatzsteuer.

Das Unternehmen bekommt den Vorsteuerabzug.

In einem viel beachteten Urteil entschied allerdings der Bundesfinanzhof (BFH), dass ein Aufsichtsrat in einem speziellen Einzelfall bei einem fixen Aufsichtsratshonorar nicht selbständig im Sinne des Umsatzsteuergesetzes tätig und daher kein umsatzsteuerlicher Unternehmer war (BFH-Urteil v. 27.11.2019, Az. V R 23/19).

Zuvor hatte bereits der Europäische Gerichtshof (EuGH) in einem Urteil entschieden, dass Aufsichtsräte einer niederländischen Stiftung nicht selbständig tätig gewesen seien (EuGH-Urteil v. 13.06.2019 , Az. C-420/18).

1.3 Handlungsbedarf prüfen

Sowohl Aufsichtsräte als auch die beaufsichtigten Gesellschaften sollten etwaigen Handlungsbedarf dringend prüfen lassen. Nach einer internen Dienstanweisung sollen die Finanzämter der jeweiligen Aktiengesellschaften beispielsweise die Körperschaftsteuererklärung (Anlage WA) aktiv nutzen, um anhand des hälftigen Betriebsausgabenabzugsverbots die Empfänger der Vergütungen zu ermitteln. Anschließend werden gegebenenfalls Kontrollmitteilungen an die Wohnsitzfinanzämter der Aufsichtsräte versandt.

Dieser Artikel stellt einerseits die Rechtsentwicklung dar und gibt praxisnahe Handlungsempfehlungen gerade für Aufsichtsräte, aber auch für betroffene Unternehmen aus Branchen, für welche die Umsatzsteuer aufgrund nicht vollständigem Vorsteuerabzug gegebenenfalls eine finale Kostenbelastung darstellt (z.B. Gesundheitswesen und Finanzdienstleistungen).

Im Zentrum dieses Merkblattes stehen damit die Fragen, in welchen Fällen das Aufsichtsratshonorar einschließlich Umsatzsteuer abgerechnet werden muss, ob für die Vergangenheit gegebenenfalls Korrekturen notwendig werden und

wie Vergütungsvereinbarungen angepasst werden können, damit Aktiengesellschaften und Aufsichtsräte zukünftig gegebenenfalls von der Umsatzsteuer entlastet werden.

Hinweis

Gerade für Unternehmen mit einem branchenspezifisch niedrigen Vorsteuerschlüssel auf allgemeine Verwaltungskosten (z.B. Gesundheitswesen und Finanzdienstleistungen) könnte sich bei entsprechender Gestaltung der Vergütung eine Kostensenkung von bis zu 19 % der Netto-Aufsichtsratshonorare ergeben.

Der Begriff „Vorsteuer“ bezeichnet die Umsatzsteuerbeträge, die einem Unternehmer für bezogene Lieferungen und Leistungen in Rechnung gestellt werden (Beschaffungsseite). Diese kann er von der Umsatzsteuer auf seine eigenen Leistungen, die er an das Finanzamt abführen muss (Absatzseite), abziehen.

Dieser Artikel stellt einerseits die Rechtsentwicklung dar und gibt praxisnahe Handlungsempfehlungen gerade für Aufsichtsräte, aber auch für betroffene Unternehmen aus Branchen, für welche die Umsatzsteuer aufgrund nicht vollständigem Vorsteuerabzug gegebenenfalls eine finale Kostenbelastung darstellt (z.B. Gesundheitswesen und Finanzdienstleistungen).

Im Zentrum dieses Merkblattes stehen damit die Fragen, in welchen Fällen das Aufsichtsratshonorar einschließlich Umsatzsteuer abgerechnet werden muss, ob für die Vergangenheit gegebenenfalls Korrekturen notwendig werden und

wie Vergütungsvereinbarungen angepasst werden können, damit Aktiengesellschaften und Aufsichtsräte zukünftig gegebenenfalls von der Umsatzsteuer entlastet werden.

Hinweis

Gerade für Unternehmen mit einem branchenspezifisch niedrigen Vorsteuerschlüssel auf allgemeine Verwaltungskosten (z.B. Gesundheitswesen und Finanzdienstleistungen) könnte sich bei entsprechender Gestaltung der Vergütung eine Kostensenkung von bis zu 19 % der Netto-Aufsichtsratshonorare ergeben.

Der Begriff „Vorsteuer“ bezeichnet die Umsatzsteuerbeträge, die einem Unternehmer für bezogene Lieferungen und Leistungen in Rechnung gestellt werden (Beschaffungsseite). Diese kann er von der Umsatzsteuer auf seine eigenen Leistungen, die er an das Finanzamt abführen muss (Absatzseite), abziehen.

2 Gesellschaftsrechtlicher Rahmen

Aktiengesellschaften haben nach den Vorschriften des Aktiengesetzes einen Aufsichtsrat als Überwachungsgremium des Vorstands aufzustellen. Falls in einer GmbH optional ein Aufsichtsrat gebildet wird, so gelten die Regelungen des Aktiengesetzes ebenfalls.

Veröffentlichte Vergütungsberichte von vielen deutschen Aktiengesellschaften sehen folgende Komponenten von Aufsichtsratsvergütungen vor:

· jährliche Fixvergütung

· Auslagenersatz

· separate Sitzungsgelder

· zusätzliche Fixvergütungen für die Mitarbeit in einzelnen Ausschüssen, wie etwa Prüfungsausschuss

· (gegebenenfalls) erfolgsabhängige Vergütungskomponenten

Zwar knüpft ein Teil der Aktiengesellschaften die Vergütung der Aufsichtsräte teilweise an das Geschäftsergebnis, jedoch verzichtet ein anderer Teil auf solche Anreize. Der gesetzlich nicht verpflichtende Deutsche Corporate Governance Kodex sagt dazu Folgendes: „Die Vergütung des Aufsichtsrats sollte in einer Festvergütung bestehen. Wird den Aufsichtsräten dennoch eine erfolgsorientierte Vergütung zugesagt, soll sie auf eine langfristige Entwicklung der Gesellschaft ausgerichtet sein.“

Hinweis

In einzelnen Branchen war bereits vor der Rechtsprechungsänderung von EuGH und BFH im Jahr 2019 eine ausschließlich fixe Vergütung von Aufsichtsräten obligatorisch. Im Finanzdienstleistungssektor besteht zum Beispiel gegebenenfalls eine (bank-)aufsichtsrechtliche Verpflichtung zur Festvergütung von Aufsichtsräten.

Ein solches Verbot von variabler Vergütung besteht beispielsweise für Kredit- und Finanzdienstleistungsinstitute.

Veröffentlichte Vergütungsberichte von vielen deutschen Aktiengesellschaften sehen folgende Komponenten von Aufsichtsratsvergütungen vor:

· jährliche Fixvergütung

· Auslagenersatz

· separate Sitzungsgelder

· zusätzliche Fixvergütungen für die Mitarbeit in einzelnen Ausschüssen, wie etwa Prüfungsausschuss

· (gegebenenfalls) erfolgsabhängige Vergütungskomponenten

Zwar knüpft ein Teil der Aktiengesellschaften die Vergütung der Aufsichtsräte teilweise an das Geschäftsergebnis, jedoch verzichtet ein anderer Teil auf solche Anreize. Der gesetzlich nicht verpflichtende Deutsche Corporate Governance Kodex sagt dazu Folgendes: „Die Vergütung des Aufsichtsrats sollte in einer Festvergütung bestehen. Wird den Aufsichtsräten dennoch eine erfolgsorientierte Vergütung zugesagt, soll sie auf eine langfristige Entwicklung der Gesellschaft ausgerichtet sein.“

Hinweis

In einzelnen Branchen war bereits vor der Rechtsprechungsänderung von EuGH und BFH im Jahr 2019 eine ausschließlich fixe Vergütung von Aufsichtsräten obligatorisch. Im Finanzdienstleistungssektor besteht zum Beispiel gegebenenfalls eine (bank-)aufsichtsrechtliche Verpflichtung zur Festvergütung von Aufsichtsräten.

Ein solches Verbot von variabler Vergütung besteht beispielsweise für Kredit- und Finanzdienstleistungsinstitute.

3 Umsatzsteuer bei nicht vollständig zum Vorsteuerabzug berechtigten Gesellschaften

Unternehmen aus den Branchen des Gesundheitswesens oder etwa Finanzdienstleistungen sind oftmals nicht zum vollständigen Vorsteuerabzug auf Gemeinkosten wie Aufsichtsratsvergütungen berechtigt, da sie mit ihren Tätigkeiten zumindest teilweise steuerfreie, nicht zum Vorsteuerabzug berechtigende Ausgangsleistungen erbringen. Falls Aufsichtsratsvergütungen als bezogene Leistungen also mit Umsatzsteuer belastet werden, stellt diese demnach zumindest teilweise eine finale Kostenbelastung dar.

Hinweis

Holdinggesellschaften, welche als bloße sogenannte „Finanzholdings“ nicht aktiv in die Bewirtschaftung ihrer Beteiligungen eingreifen, sind regelmäßig ebenfalls nicht zum Vorsteuerabzug berechtigt.

Hinweis

Holdinggesellschaften, welche als bloße sogenannte „Finanzholdings“ nicht aktiv in die Bewirtschaftung ihrer Beteiligungen eingreifen, sind regelmäßig ebenfalls nicht zum Vorsteuerabzug berechtigt.

4 Umsatzsteuerliche Beurteilung

4.1 BFH-Rechtsprechung bis zum Jahr 2019

Bis zur Rechtsprechungsänderung im Jahr 2019 beurteilte die ständige BFH-Rechtsprechung die Tätigkeit im Rahmen eines Aufsichtsratsmandats als die eines umsatzsteuerlichen Unternehmers.

Hinweis

Umsatzsteuerlicher Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt. Eine Tätigkeit ist wiederum dann gewerblich oder beruflich, wenn diese zur Erzielung von Einnahmen (nicht: Gewinn) dient.

Letztlich ging man einhellig von einer selbständigen Tätigkeit sowohl im Ertragsteuerrecht als auch im Umsatzsteuerrecht aus. Aufsichtsratsvergütungen waren daher nur dann nicht mit Umsatzsteuer belastet, wenn die Kleinunternehmergrenze (§ 19 UStG) unterschritten wurde.

Die Aktiengesellschaft (AG) bekam entweder vom Aufsichtsrat eine Rechnung mit Umsatzsteuerausweis gestellt, oder die Gesellschaft rechnete als Leistungsempfängerin selbst im Wege der Gutschrift ab.

Dieser Rechtsprechung hatte sich auch die Finanzverwaltung durch Veröffentlichung entsprechender BFH-Rechtsprechung im Bundessteuerblatt (Teil II) sowie der damaligen Fassung des Umsatzsteueranwendungserlasses angeschlossen.

Hinweis

Umsatzsteuerlicher Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt. Eine Tätigkeit ist wiederum dann gewerblich oder beruflich, wenn diese zur Erzielung von Einnahmen (nicht: Gewinn) dient.

Letztlich ging man einhellig von einer selbständigen Tätigkeit sowohl im Ertragsteuerrecht als auch im Umsatzsteuerrecht aus. Aufsichtsratsvergütungen waren daher nur dann nicht mit Umsatzsteuer belastet, wenn die Kleinunternehmergrenze (§ 19 UStG) unterschritten wurde.

Die Aktiengesellschaft (AG) bekam entweder vom Aufsichtsrat eine Rechnung mit Umsatzsteuerausweis gestellt, oder die Gesellschaft rechnete als Leistungsempfängerin selbst im Wege der Gutschrift ab.

Dieser Rechtsprechung hatte sich auch die Finanzverwaltung durch Veröffentlichung entsprechender BFH-Rechtsprechung im Bundessteuerblatt (Teil II) sowie der damaligen Fassung des Umsatzsteueranwendungserlasses angeschlossen.

4.2 EuGH-Entscheidung vom 13.06.2019

Der EuGH hatte entschieden, dass Aufsichtsräte einer niederländischen Stiftung nicht selbständig tätig gewesen seien (EuGH-Urteil v. 13.06.2019, Az. C-420/18). Ein Aufsichtsrat sei dann kein umsatzsteuerlicher Unternehmer, wenn er „nicht in eigenem Namen, für eigene Rechnung und in eigener Verantwortung, sondern für Rechnung und unter Verantwortung des Aufsichtsrats handelt und auch nicht das wirtschaftliche Risiko seiner Tätigkeit trägt, da er eine feste Vergütung erhält, die weder von der Teilnahme an Sitzungen noch von seinen tatsächlich geleisteten Arbeitsstunden abhängt.“

Als Begründung stellte der EuGH fest, dass der Aufsichtsrat dem Vorstand zwar nicht untergeordnet und damit von diesem unabhängig sei, dass der einzelne Aufsichtsrat allerdings nicht in eigener Verantwortung handeln würde und auch kein besonderes Vergütungsrisiko tragen würde: „Bei einer Person, die kein derartiges wirtschaftliches Risiko trägt, kann jedoch nicht davon ausgegangen werden, dass sie eine wirtschaftliche Tätigkeit im Sinne von Art. 9 der Mehrwertsteuerrichtlinie selbständig ausübt.“ Zuerst hatte der EuGH dabei geprüft, ob ein Aufsichtsrat Lohn- oder Gehaltsempfänger bzw. per Arbeitsvertrag angestellt sei. Im Anschluss prüfte er in einem zweiten Schritt, ob eine selbständige Tätigkeit vorlag.

Als Begründung stellte der EuGH fest, dass der Aufsichtsrat dem Vorstand zwar nicht untergeordnet und damit von diesem unabhängig sei, dass der einzelne Aufsichtsrat allerdings nicht in eigener Verantwortung handeln würde und auch kein besonderes Vergütungsrisiko tragen würde: „Bei einer Person, die kein derartiges wirtschaftliches Risiko trägt, kann jedoch nicht davon ausgegangen werden, dass sie eine wirtschaftliche Tätigkeit im Sinne von Art. 9 der Mehrwertsteuerrichtlinie selbständig ausübt.“ Zuerst hatte der EuGH dabei geprüft, ob ein Aufsichtsrat Lohn- oder Gehaltsempfänger bzw. per Arbeitsvertrag angestellt sei. Im Anschluss prüfte er in einem zweiten Schritt, ob eine selbständige Tätigkeit vorlag.

4.3 Änderung der BFH-Rechtsprechung

Mit Urteil vom 27.11.2019 entschied der BFH, dass die Tätigkeit im Rahmen eines Aufsichtsrats, welcher in den Streitjahren 2013 bis 2015 in eine Tochtergesellschaft entsandt worden ist und eine Fixvergütung erhielt, die an die Muttergesellschaft, bei welcher der Aufsichtsrat angestellt war, gemeldet und abgeführt werden musste, keine umsatzsteuerbare unternehmerische Tätigkeit darstelle, da der Aufsichtsrat kein Vergütungsrisiko trage.

Hinweis

Positiv bei Abrechnung durch den Aufsichtsrat im Wege der Gutschrift: Der Aufsichtsrat haftet in diesem Fall trotz des irrtümlichen Umsatzsteuerausweises nicht für die gesetzlich nicht geschuldete Umsatzsteuer, da er schließlich gar kein umsatzsteuerlicher Unternehmer war und die Haftung (§ 14c UStG) nach der jüngsten BFH-Rechtsprechung nur auf Unternehmer Anwendung finde.

Die Finanzgerichte schlossen sich im Nachgang im Wesentlichen der BFH-Entscheidung vom 27.11.2019 an und lehnten eine Umsatzsteuerpflicht ab, wenn der Aufsichtsrat lediglich eine fixe Vergütung erhielt.

Das Finanzgericht (FG) Niedersachsen hatte mit Urteil vom 19.11.2019 (Az. 5 K 282/18) entschieden, dass die Tätigkeit eines Verwaltungsratsvorsitzenden eines Versorgungswerks dann nicht umsatzsteuerbar ist, wenn dieser weder im eigenen Namen nach Außen auftritt noch befugt ist, die für die Führung des Versorgungswerks notwendigen Entscheidungen allein zu treffen. Die Entscheidung nahm auch Bezug auf die vom BFH in seinem Urteil vom 27.11.2019 noch offen gelassenen Frage, ob Einnahmen wie etwa Sitzungsgelder, die zusätzlich zum Fixum gezahlt werden, das Mandat umsatzsteuerbar werden lassen. Das FG verneinte dies zwar. Das Bundesfinanzministerium (BMF) hat diese Frage in seinem ersten BMF-Schreiben vom 08.07.2021 dann jedoch bejaht (s. hierzu Punkt 4.4.1). Falls Aufsichtsräte und beaufsichtigte Gesellschaft demnach eine Abrechnung ohne Umsatzsteuer erreichen wollen, sollten separate Sitzungsgelder aus den Vergütungsvereinbarungen mit den Aufsichtsräten herausgenommen werden.

Hinweis

Positiv bei Abrechnung durch den Aufsichtsrat im Wege der Gutschrift: Der Aufsichtsrat haftet in diesem Fall trotz des irrtümlichen Umsatzsteuerausweises nicht für die gesetzlich nicht geschuldete Umsatzsteuer, da er schließlich gar kein umsatzsteuerlicher Unternehmer war und die Haftung (§ 14c UStG) nach der jüngsten BFH-Rechtsprechung nur auf Unternehmer Anwendung finde.

Die Finanzgerichte schlossen sich im Nachgang im Wesentlichen der BFH-Entscheidung vom 27.11.2019 an und lehnten eine Umsatzsteuerpflicht ab, wenn der Aufsichtsrat lediglich eine fixe Vergütung erhielt.

Das Finanzgericht (FG) Niedersachsen hatte mit Urteil vom 19.11.2019 (Az. 5 K 282/18) entschieden, dass die Tätigkeit eines Verwaltungsratsvorsitzenden eines Versorgungswerks dann nicht umsatzsteuerbar ist, wenn dieser weder im eigenen Namen nach Außen auftritt noch befugt ist, die für die Führung des Versorgungswerks notwendigen Entscheidungen allein zu treffen. Die Entscheidung nahm auch Bezug auf die vom BFH in seinem Urteil vom 27.11.2019 noch offen gelassenen Frage, ob Einnahmen wie etwa Sitzungsgelder, die zusätzlich zum Fixum gezahlt werden, das Mandat umsatzsteuerbar werden lassen. Das FG verneinte dies zwar. Das Bundesfinanzministerium (BMF) hat diese Frage in seinem ersten BMF-Schreiben vom 08.07.2021 dann jedoch bejaht (s. hierzu Punkt 4.4.1). Falls Aufsichtsräte und beaufsichtigte Gesellschaft demnach eine Abrechnung ohne Umsatzsteuer erreichen wollen, sollten separate Sitzungsgelder aus den Vergütungsvereinbarungen mit den Aufsichtsräten herausgenommen werden.

4.4 Änderung der Verwaltungsauffassung

4.4.1 BMF-Schreiben vom 08.07.2021

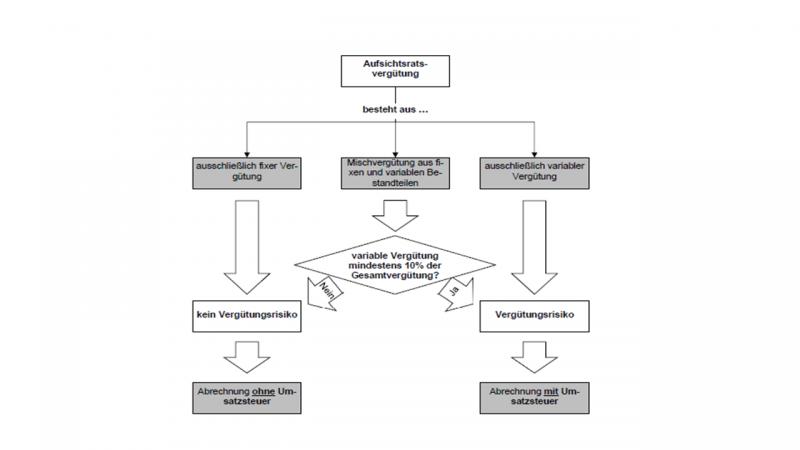

Nach den Entscheidungen von EuGH und BFH änderte auch das BMF seine Verwaltungsauffassung und veröffentlichte mit Datum vom 08.07.2021 ein erstes BMF-Schreiben, nach welchem ein umsatzsteuerlicher Unternehmerstatus eines Aufsichtsrats nur noch dann bejaht wurde, wenn im Falle einer Mischvergütung aus fixen und variablen Bestandteilen ein Vergütungsrisiko in Form von einer variablen Vergütung vorliege, welche mindestens 10 % der Gesamtvergütung ausmache.

Die umsatzsteuerliche Beurteilung habe auch gesondert von der ertragsteuerlichen Beurteilung zu erfolgen. Ein bloßer Auslagenersatz (z.B. für entstandene Reisekosten) kann allerdings noch keine variable Vergütung begründen.

Die umsatzsteuerliche Beurteilung habe auch gesondert von der ertragsteuerlichen Beurteilung zu erfolgen. Ein bloßer Auslagenersatz (z.B. für entstandene Reisekosten) kann allerdings noch keine variable Vergütung begründen.

4.4.2 BMF-Schreiben vom 29.03.2022

In einem weiteren BMF-Schreiben vom 29.03.2022 vertritt das BMF die Auffassung, dass zwei unterschiedliche Leistungszeitpunkte vorliegen können. Die Wahrnehmung eines Aufsichtsratsmandats wird also nicht als eine einheitliche Leistung betrachtet: Leistungszeitpunkt soll nunmehr grundsätzlich der Ablauf des Geschäftsjahrs der Aktiengesellschaft (d.h. nicht das Kalenderjahr) sein. Auf den Zeitpunkt des Entlastungsbeschlusses der Hauptversammlung als Leistungszeitpunkt für die Aufsichtsratstätigkeit wird nicht mehr länger abgestellt.

Bei Teilnahme an einer Aufsichtsratssitzung mit separatem Sitzungsgeld soll hingegen der jeweilige Tag der Aufsichtsratssitzung der maßgebliche Leistungszeitpunkt sein.

Zudem seien vor dem Hintergrund der 10-%-Grenze Vergütungsbestandteile nur dann zu berücksichtigen, wenn sie für Leistungen gezahlt wurden, die in dem jeweiligen Geschäftsjahr der AG ausgeführt worden sind. Maßgeblicher Zeitpunkt für die Prüfung der 10-%-Grenze soll zudem der Beginn des Geschäftsjahrs sein und unterjährige Änderungen wie etwa außerplanmäßige weitere Aufsichtsratssitzungen, die zu einem Erreichen der 10-%-Grenze führen, unberücksichtigt bleiben. Eine solche Prognose sollte daher unbedingt entsprechend dokumentiert werden.

Teil der fixen Vergütungsbestandteile sollten wohl auch die zusätzlichen Beträge sein, die zum Beispiel für die Tätigkeit als Vorsitzender, stellvertretender Vorsitzender oder als Ausschussvorsitzender geleistet werden.

Folgende Themen haben die BMF-Schreiben noch nicht adressiert:

Eine Vergütung in Form von virtuellen Aktien könnte je nach Ausgestaltung des Vergütungsplans eine variable Vergütung im Sinne der BMF-Schreiben darstellen.

Auch eine nachgelagerte Auszahlung einer betragsmäßig feststehenden Vergütung könnte gegebenenfalls noch kein Vergütungsrisiko im Sinne der 10-%-Grenze auslösen.

Bei Teilnahme an einer Aufsichtsratssitzung mit separatem Sitzungsgeld soll hingegen der jeweilige Tag der Aufsichtsratssitzung der maßgebliche Leistungszeitpunkt sein.

Zudem seien vor dem Hintergrund der 10-%-Grenze Vergütungsbestandteile nur dann zu berücksichtigen, wenn sie für Leistungen gezahlt wurden, die in dem jeweiligen Geschäftsjahr der AG ausgeführt worden sind. Maßgeblicher Zeitpunkt für die Prüfung der 10-%-Grenze soll zudem der Beginn des Geschäftsjahrs sein und unterjährige Änderungen wie etwa außerplanmäßige weitere Aufsichtsratssitzungen, die zu einem Erreichen der 10-%-Grenze führen, unberücksichtigt bleiben. Eine solche Prognose sollte daher unbedingt entsprechend dokumentiert werden.

Teil der fixen Vergütungsbestandteile sollten wohl auch die zusätzlichen Beträge sein, die zum Beispiel für die Tätigkeit als Vorsitzender, stellvertretender Vorsitzender oder als Ausschussvorsitzender geleistet werden.

Folgende Themen haben die BMF-Schreiben noch nicht adressiert:

Eine Vergütung in Form von virtuellen Aktien könnte je nach Ausgestaltung des Vergütungsplans eine variable Vergütung im Sinne der BMF-Schreiben darstellen.

Auch eine nachgelagerte Auszahlung einer betragsmäßig feststehenden Vergütung könnte gegebenenfalls noch kein Vergütungsrisiko im Sinne der 10-%-Grenze auslösen.

5 Handlungsempfehlungen für Gesellschaften und Aufsichtsräte

5.1 Behandlung auf Ebene der Gesellschaften

Vergütungsvereinbarungen sollten gegebenenfalls angepasst werden nach Sichtung von u.a.

· Satzung,

· Vergütungsbericht,

· Rechnungen oder Gutschriften,

· eingereichte Umsatzsteuer-Voranmeldungen und Jahreserklärungen.

Wurden die Honorare vom einzelnen Aufsichtsrat selbst per Rechnung an die Aktiengesellschaft abgerechnet, ohne dass diese nach der neuen BFH-Rechtsprechung als umsatzsteuerliche Unternehmer gelten, entfällt der Vorsteuerabzug für die beaufsichtigte Gesellschaft rückwirkend. Falls die Vergütungen nicht durch den Aufsichtsrat, sondern durch die beaufsichtigte Gesellschaft per Gutschrift abgerechnet werden, entsteht hingegen keine Steuerschuld (§ 14c Abs. 2 UStG).

Hinweis

Für noch nicht bestandskräftige Veranlagungszeiträume kann zusätzlich zur Erstattung der zu Unrecht erhobenen Umsatzsteuer gegebenenfalls auch von der Verzinsung profitiert werden. Dies gilt insbesondere in Fällen eines internationalen Aufsichtsratsgremiums, in denen die Umsatzsteuerschuld für Aufsichtsräte mit Sitz im Ausland durch die AG angemeldet werden musste (Reverse-Charge).

Eine Umsatzsteuererstattung für nach den neuen Grundsätzen nicht umsatzsteuerbare Aufsichtsratsmandate könnte allerdings durch die Festsetzungsverjährung gegebenenfalls eingeschränkt sein. Die Grundsätze der beiden BMF-Schreiben aus den Jahren 2021 und 2022 (s. Punkte 4.4.1 und 4.4.2), wonach bisherige Abrechnungen mit Umsatzsteuerausweis für die Vergangenheit gegebenenfalls korrigiert werden können, sind ebenfalls nur auf alle offenen Fälle anzuwenden.

Infolge der 10-%-Grenze für variable Vergütungsbestandteile kann der gezielten Anpassung von Vergütungsvereinbarungen eine unmittelbare Auswirkung auf eine teils final wirkende Umsatzsteuerbelastung zukommen. Unter Berücksichtigung notwendiger Beschlüsse der Hauptversammlung könnte gegebenenfalls die Satzung einer nicht vollständig zum Vorsteuerabzug berechtigten Aktiengesellschaft angepasst werden, um auf Ebene eines einzelnen Aufsichtsrats ein Vergütungsrisiko und damit die umsatzsteuerliche Unternehmereigenschaft des Aufsichtsrats auszuschließen.

Hinweis

Maßnahmen hierfür könnten zum Beispiel sein, auf jegliche Ergebnisbeteiligung oder separate Sitzungsgelder zu verzichten.

· Satzung,

· Vergütungsbericht,

· Rechnungen oder Gutschriften,

· eingereichte Umsatzsteuer-Voranmeldungen und Jahreserklärungen.

Wurden die Honorare vom einzelnen Aufsichtsrat selbst per Rechnung an die Aktiengesellschaft abgerechnet, ohne dass diese nach der neuen BFH-Rechtsprechung als umsatzsteuerliche Unternehmer gelten, entfällt der Vorsteuerabzug für die beaufsichtigte Gesellschaft rückwirkend. Falls die Vergütungen nicht durch den Aufsichtsrat, sondern durch die beaufsichtigte Gesellschaft per Gutschrift abgerechnet werden, entsteht hingegen keine Steuerschuld (§ 14c Abs. 2 UStG).

Hinweis

Für noch nicht bestandskräftige Veranlagungszeiträume kann zusätzlich zur Erstattung der zu Unrecht erhobenen Umsatzsteuer gegebenenfalls auch von der Verzinsung profitiert werden. Dies gilt insbesondere in Fällen eines internationalen Aufsichtsratsgremiums, in denen die Umsatzsteuerschuld für Aufsichtsräte mit Sitz im Ausland durch die AG angemeldet werden musste (Reverse-Charge).

Eine Umsatzsteuererstattung für nach den neuen Grundsätzen nicht umsatzsteuerbare Aufsichtsratsmandate könnte allerdings durch die Festsetzungsverjährung gegebenenfalls eingeschränkt sein. Die Grundsätze der beiden BMF-Schreiben aus den Jahren 2021 und 2022 (s. Punkte 4.4.1 und 4.4.2), wonach bisherige Abrechnungen mit Umsatzsteuerausweis für die Vergangenheit gegebenenfalls korrigiert werden können, sind ebenfalls nur auf alle offenen Fälle anzuwenden.

Infolge der 10-%-Grenze für variable Vergütungsbestandteile kann der gezielten Anpassung von Vergütungsvereinbarungen eine unmittelbare Auswirkung auf eine teils final wirkende Umsatzsteuerbelastung zukommen. Unter Berücksichtigung notwendiger Beschlüsse der Hauptversammlung könnte gegebenenfalls die Satzung einer nicht vollständig zum Vorsteuerabzug berechtigten Aktiengesellschaft angepasst werden, um auf Ebene eines einzelnen Aufsichtsrats ein Vergütungsrisiko und damit die umsatzsteuerliche Unternehmereigenschaft des Aufsichtsrats auszuschließen.

Hinweis

Maßnahmen hierfür könnten zum Beispiel sein, auf jegliche Ergebnisbeteiligung oder separate Sitzungsgelder zu verzichten.

5.2 Behandlung auf Ebene des einzelnen Aufsichtsratsmitglieds

Aufsichtsräte sollten für die Vergangenheit und die Zukunft mandatsspezifisch, d.h. für jedes einzelne Aufsichtsratsmandat prüfen lassen, ob ein Vergütungsrisiko im Sinne der 10-%-Grenze bestand bzw. besteht.

Aufsichtsräten steht es frei, sich trotz der anderslautenden jüngsten BFH-Rechtsprechung für die Vergangenheit auf die frühere Verwaltungsauffassung des BMF zu stützen und Vertrauensschutz (§ 176 AO) zu beanspruchen.

Hinweis

Falls der Leistungszeitpunkt in die zweite Hälfte des Jahres 2020 fällt, findet der temporär ermäßigte Regelumsatzsteuersatz in Höhe von 16 % anstatt 19 % Anwendung.

Falls Aufsichtsräte mit ihren Vergütungen aus einem Aufsichtsmandat die Kleinunternehmergrenzen (§ 19 UStG) überschreiten sollten, kommt eine Behandlung der Vergütungen als nicht umsatzsteuerbar unter Berufung auf die jüngste BFH- und EuGH-Rechtsprechung in Betracht.

Gleichzeitig würde für den einzelnen Aufsichtsrat jedoch auch der Vorsteuerabzug auf bezogene Eingangsleistungen wegfallen, da das Recht auf Vorsteuerabzug den Bezug der Leistungen für ein umsatzsteuerliches Unternehmen voraussetzt. Der Umfang solcher Kosten wird jedoch in der Regel recht überschaubar sein: Viele Aufwendungen, die im Zusammenhang mit dem Aufsichtsratsmandat entstehen, werden nämlich in der Regel als Auslagen übernommen (z.B. Reisekosten oder die Kosten einer D&O-Haftpflichtversicherung).

Aufsichtsräten steht es frei, sich trotz der anderslautenden jüngsten BFH-Rechtsprechung für die Vergangenheit auf die frühere Verwaltungsauffassung des BMF zu stützen und Vertrauensschutz (§ 176 AO) zu beanspruchen.

Hinweis

Falls der Leistungszeitpunkt in die zweite Hälfte des Jahres 2020 fällt, findet der temporär ermäßigte Regelumsatzsteuersatz in Höhe von 16 % anstatt 19 % Anwendung.

Falls Aufsichtsräte mit ihren Vergütungen aus einem Aufsichtsmandat die Kleinunternehmergrenzen (§ 19 UStG) überschreiten sollten, kommt eine Behandlung der Vergütungen als nicht umsatzsteuerbar unter Berufung auf die jüngste BFH- und EuGH-Rechtsprechung in Betracht.

Gleichzeitig würde für den einzelnen Aufsichtsrat jedoch auch der Vorsteuerabzug auf bezogene Eingangsleistungen wegfallen, da das Recht auf Vorsteuerabzug den Bezug der Leistungen für ein umsatzsteuerliches Unternehmen voraussetzt. Der Umfang solcher Kosten wird jedoch in der Regel recht überschaubar sein: Viele Aufwendungen, die im Zusammenhang mit dem Aufsichtsratsmandat entstehen, werden nämlich in der Regel als Auslagen übernommen (z.B. Reisekosten oder die Kosten einer D&O-Haftpflichtversicherung).

6 Prüfungshilfe: Umsatzsteuerpflicht von Aufsichtsratsvergütungen

Unter Umständen besteht bereits eine ausschließliche Festvergütung für Aufsichtsräte. Damit ergäbe sich für nicht vollständig vorsteuerabzugsberechtigte Gesellschaften eine umsatzsteuerliche Entlastung von bis zu 19 % der gezahlten Netto-Aufsichtsratshonorare.

Für Aufsichtsräte, die sich bislang schon als umsatzsteuerliche Kleinunternehmer qualifizieren und auch nicht zur Regelbesteuerung optiert haben, sollte sich durch die neue Rechtsprechung und Verwaltungsauffassung hingegen nichts ändern.

Die Grafik hilft Ihnen bei der Prüfung einer Umsatzsteuerpflicht:

Für Aufsichtsräte, die sich bislang schon als umsatzsteuerliche Kleinunternehmer qualifizieren und auch nicht zur Regelbesteuerung optiert haben, sollte sich durch die neue Rechtsprechung und Verwaltungsauffassung hingegen nichts ändern.

Die Grafik hilft Ihnen bei der Prüfung einer Umsatzsteuerpflicht:

Beachten Sie bitte den Rechtsstand dieses Textes: Juni 2022.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

VERSCHIEDENE GEDANKEN ZUR STEUERGESTALTUNG

Jede Steuersituation ist einzigartig und immer kann mit Steuergestaltung der Gewinn verbessert und die Steuerlast gemindert werden.

Wie kann man Steuern gestalten und was sollte man bedenken, betrachtet unser Artikel.

Wie kann man Steuern gestalten und was sollte man bedenken, betrachtet unser Artikel.

WERBUNGSKOSTEN

Bei den Überschuss-Einkünften aus Lohn und Gehalt, Vermietung und Verpachtung und Sonstigen Einkünften sind Werbungskosten absetzbar.

Einige Gedanken hierzu lesen Sie auf unserer Seite "Was sind Werbungskosten".

Einige Gedanken hierzu lesen Sie auf unserer Seite "Was sind Werbungskosten".

AUFMERKSAMKEITEN

Ein paar Überlegungen zu steuerlich absetzbaren "Aufmerksamkeiten" und auch Hinweise, wie Einkommensteuer, Gewerbesteuer und speziell auch Umsatzsteuer gespart werden kann, haben wir in diesem Beitrag aufgeschrieben. Jeder Unternehmer entscheidet schließlich selbst, was Betriebsausgaben sind.

EMPFEHLUNGEN

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.

NEUES PRODUKT - NEUES UNTERNEHMEN

Das Unternehmen hat ein neues Produkt und überlegt, wie dieses neue Produkt besser am Markt zu positionieren ist. Eventuell ist die Verlagerung dieses Produkts in eine neue Gesellschaft sogar sinnvoll.

Ein paar Gedanken hierzu finden Sie unter "Neues Produkt - neues Unternehmen".

Ein paar Gedanken hierzu finden Sie unter "Neues Produkt - neues Unternehmen".

STEUERN TO GO - STEUERBERATUNG DIGITAL

Die digitale Kommunikation mit Ihrem Steuerberater - der COUNSELOR - funktioniert über das Mandanten-Postfach und spart innerhalb eines Jahres jede Menge Anstrengung und Zeit.

Was zu tun ist und wie es funktioniert, erklärt unser Beitrag "Steuerberatung einfach digital.

Was zu tun ist und wie es funktioniert, erklärt unser Beitrag "Steuerberatung einfach digital.